クマ美

クマ美相場が下落しても、少しくらい上昇しても利益になるオプション戦略。

コールレシオスプレッドのことだモン。

相場の動きを読めずに、投資で損ばかりしていませんか?

わたし自身、相場を読むことはとっくの昔にあきらめました...。

投資の基本は、下落相場にそなえることです。

一般的に、上昇相場はゆるやかで下落相場は急激な動きをします。

したがって、投資で利益を出しつづけるには、上昇相場よりも下落相場に注意しておく必要があるのです。

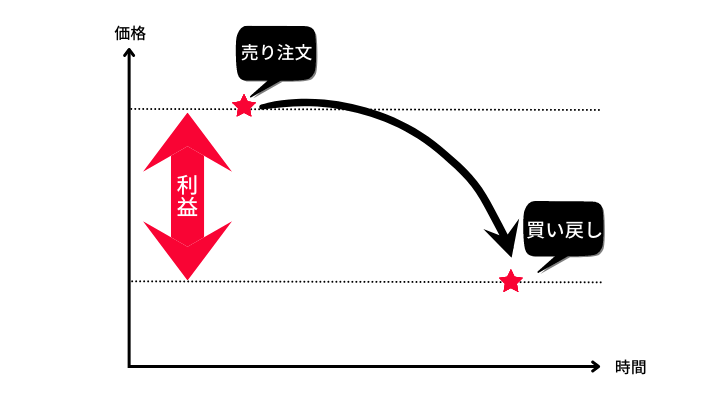

株式投資などで下落相場にそなえるためには、「空売り」や「インバース型ETF」などで対処できます(空売りとは?)。

しかし空売りやインバース型ETFは、相場が逆に上昇した場合には、利益どころか損失になってしまいます。

すなわち、「相場が上か下か」しかないのですね。

上がれば利益(損失)下がれば損失(利益)であれば、利益になる確率は50%のはずなので、「運がよければもうかるかも」とだれもが思いがちです。

しかし...投資で利益を出す確率は、決して50%ではありません。

40%、30%、もしくはそれ以下かも...。

なぜなら投資家の欲望や感情が、利益になる確率を下げてしまうからです。

相場の「読み」をはずしても、利益になる取引があれば挑戦してみたいと思いませんか?

本記事では、「相場はどこまでも下落していい」かつ「相場はある程度上昇してもいい」という夢のような投資手法を紹介します。

コールレシオスプレッドへようこそ💘

- 九州を拠点に自動車販売店を経営

- 2015年より金融系ブログ作成

- ほったらかし投資が座右の銘

コールレシオスプレッド

本記事のオプション取引は、「日経平均株価」を対象にしている「日経225オプション取引」です(日経平均株価とは?)。

日経225オプション取引については、日経225オプションとは?|コール、プットなどの用語を解説!をご参考ください。

コールレシオスプレッド

オプションを買い、そのオプションよりもアウト・オブ・ザ・マネーのオプションを2倍数売るスプレッドポジションです。差し引きでプレミアムを受け取ることができれば、原資産の幅広い価格帯で利益を得ることが出来るのが特徴ですが、相場が予想に反した場合には無制限の損失が発生するリスクがあります。

auカブコム証券

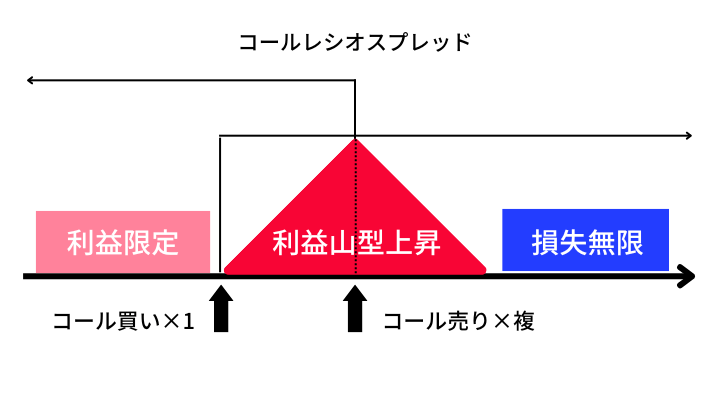

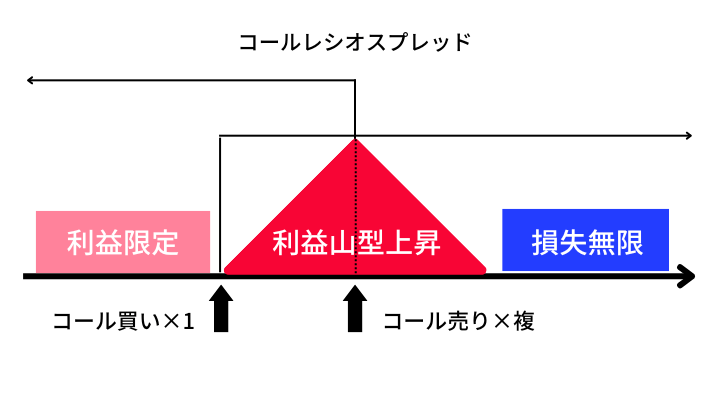

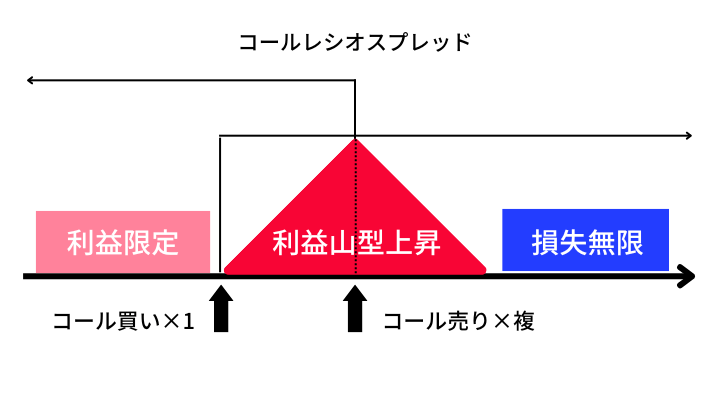

「コールレシオスプレッド」は、数あるオプション戦略のひとつです。

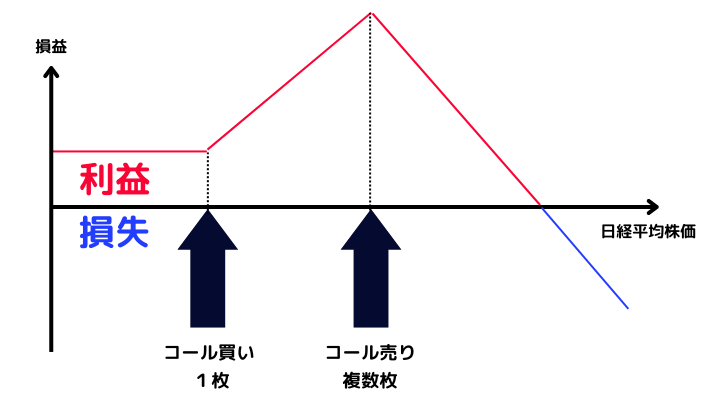

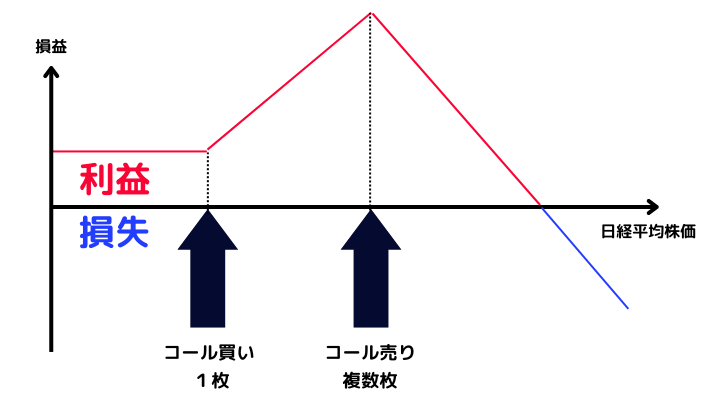

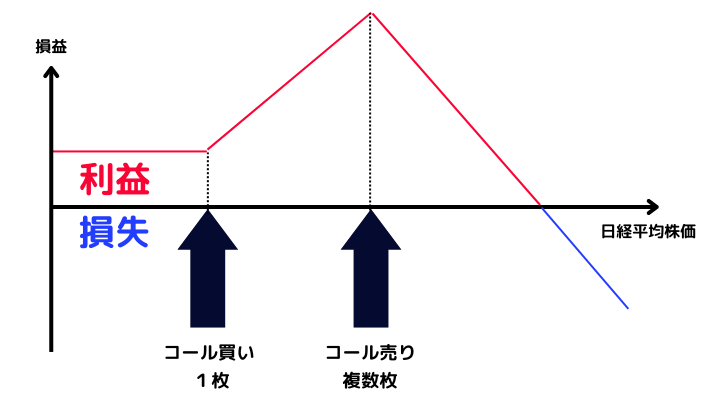

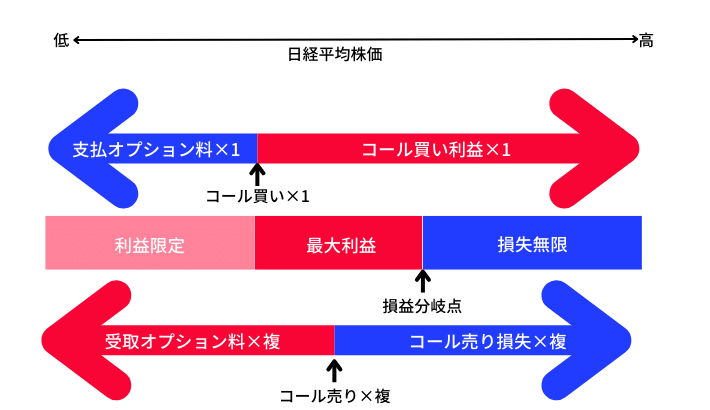

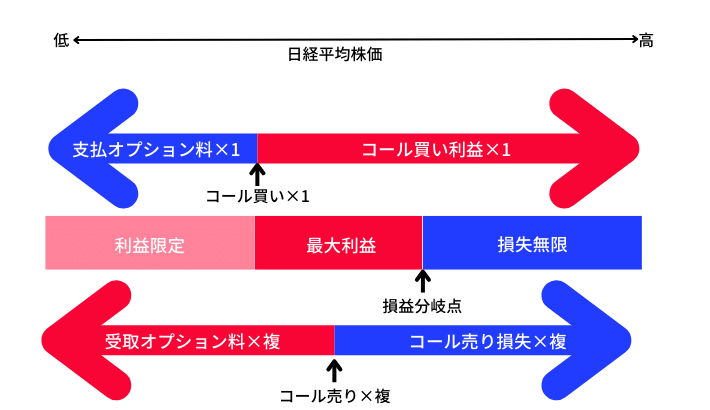

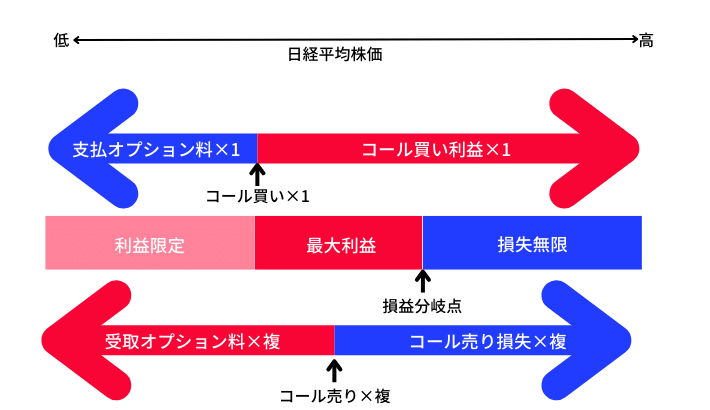

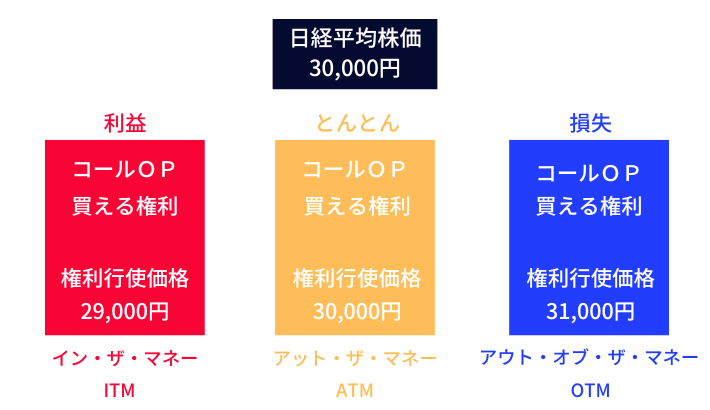

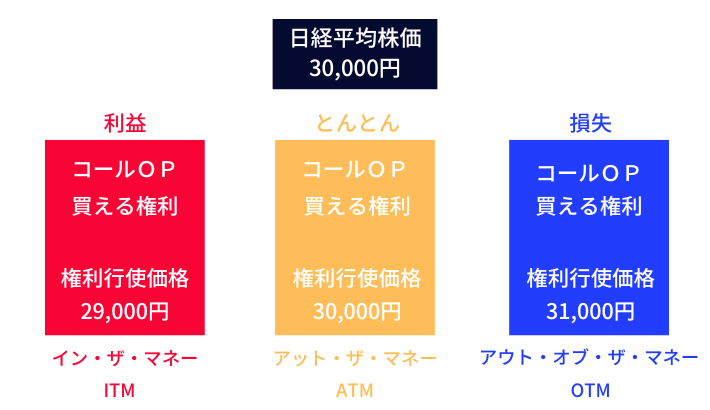

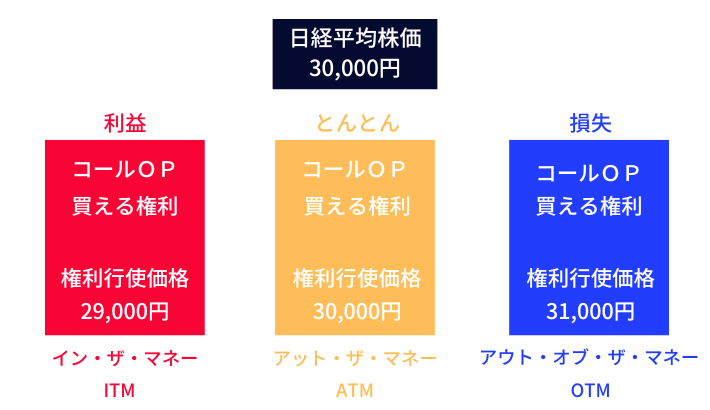

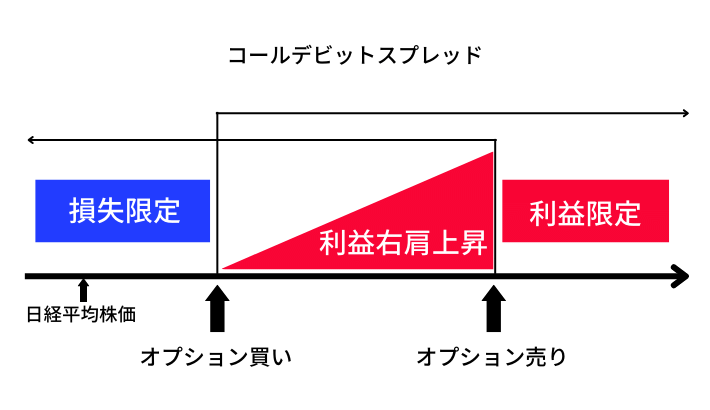

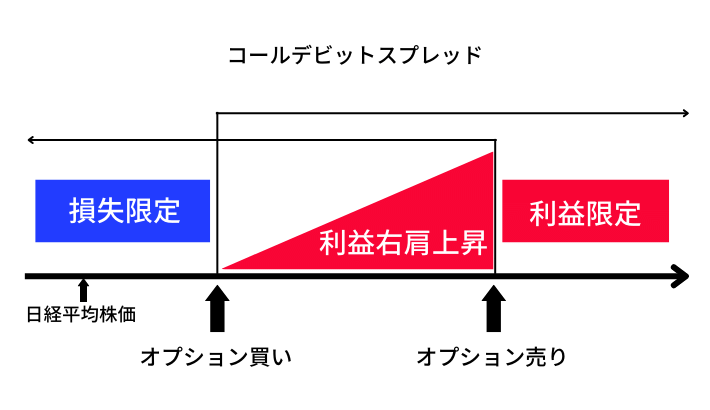

現在の日経平均株価に近いコールオプションを1つ買って、遠いコールオプションを複数売ります(コールオプションとは?)。

コールレシオスプレッド

買いも売りも必ず同じ満期日です(満期日とは?)。

売りの合計オプション料を、買いのオプション料よりも高くなるように組むことで、利益限定になります。

逆に損失は無限大です。

利益と損失の範囲

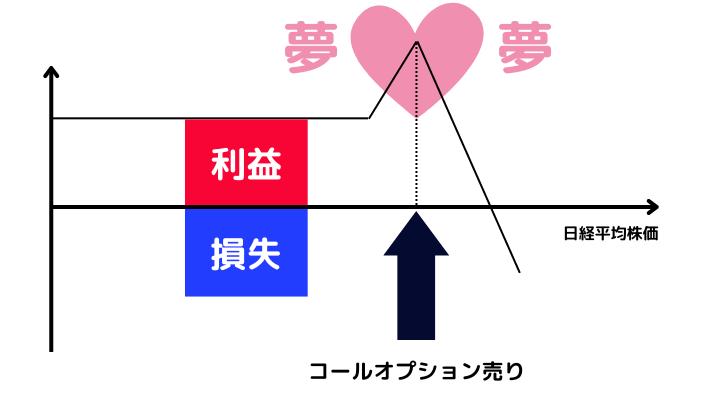

コールオプションを買った地点から売った地点の間では、買いと売りの利益が重なるので、利益が右肩上がりに上昇します。

利益は山の形で上昇

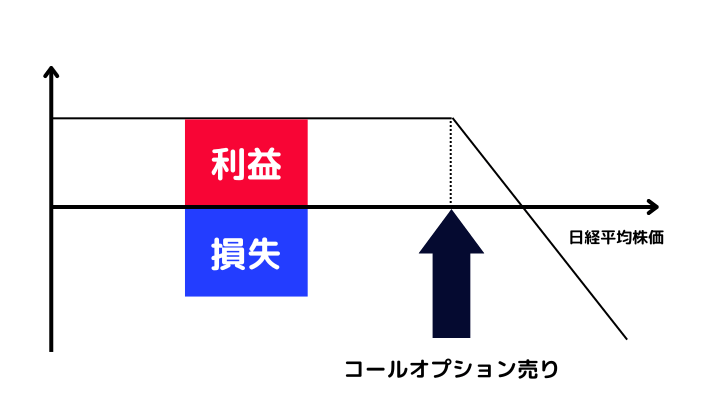

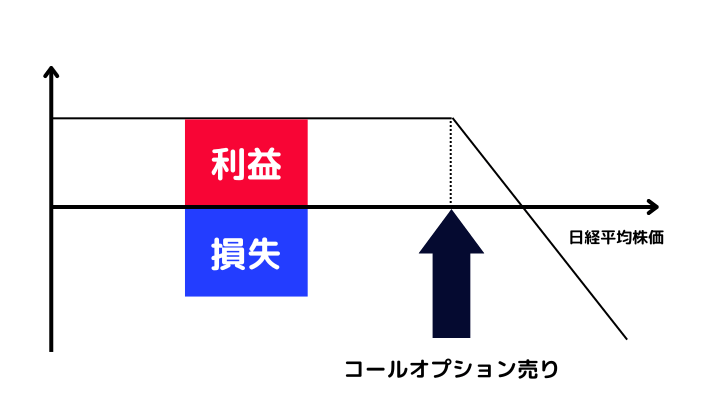

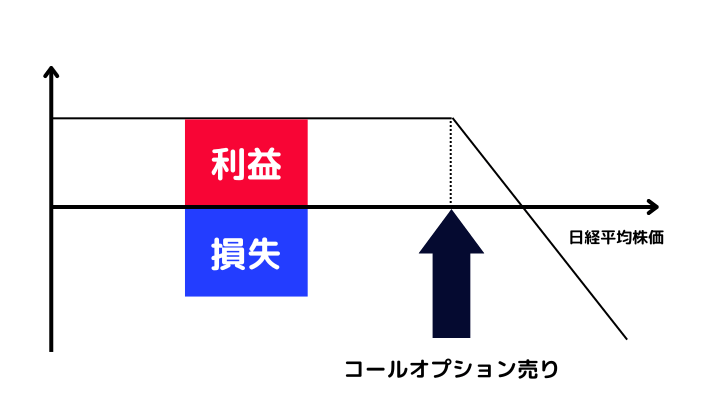

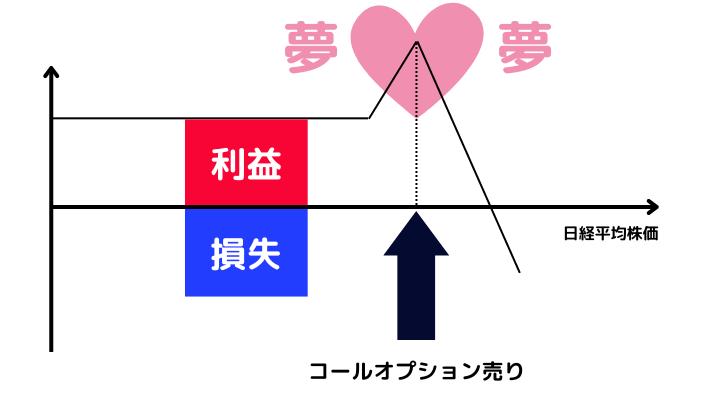

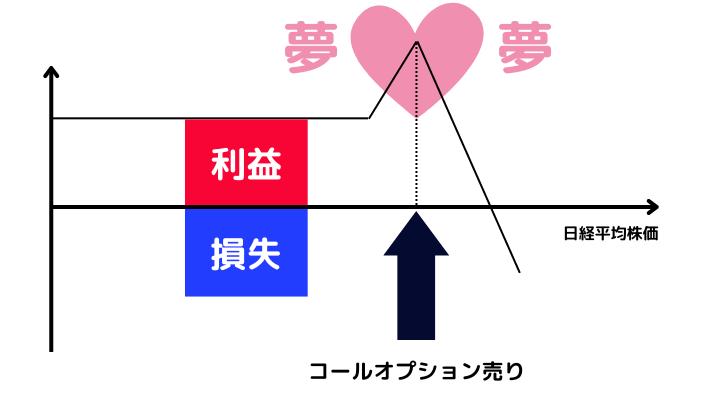

コールレシオスプレッドは、一見コールオプションの単独売りに似ていますが、中身はまったくの別物。

コールオプションの単独売り

コールオプションの単独売りの利益はずっと平行ですが、コールレシオスプレッドの利益には「夢」があるのです( ´艸`)

コールレシオスプレッドの夢

インプライド・ボラティリティ

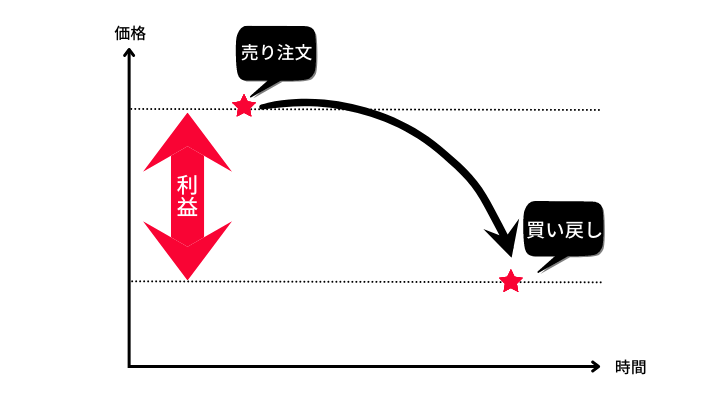

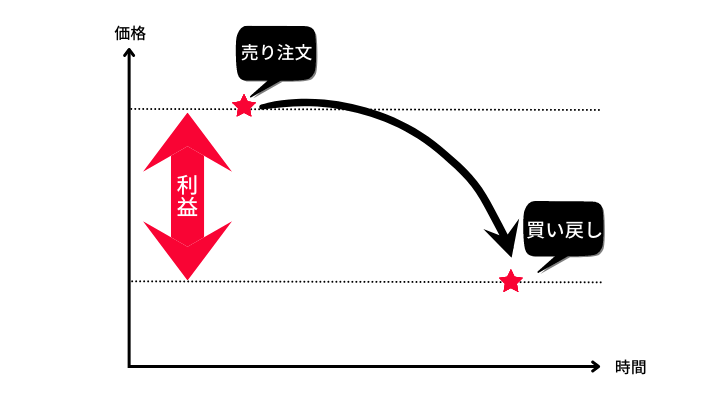

コールレシオスプレッドは、受け取るオプション料が支払いオプション料よりも多いので、空売りと同じ損益の形になります。

すなわち、オプション料が安くなると利益になるのです。

空売り

したがってコールレシオスプレッドを組む場合、インプライド・ボラティリティ(以降IV)が高いときに仕掛けるようにします。

IVについては、オプション取引|ボラティリティをわかりやすく解説!をご参考ください。

IVの上昇は、相場の変動がより大きくなることを意味しています。

変動が大きくなると、ポジションがイン・ザ・マネーになる可能性も高くなります(イン・ザ・マネーとは?)。

ポジション

すなわち需要と供給の関係で、IVが高いほどオプション料も高くなり、逆に低いほどオプション料も低くなるのです。

オプション取引では、ボラティリティの高低に目をつけて、高いオプションを売り、安いオプションを買うという手法が基本になります。

| IV | ポジション | オプション料 |

| 上がる | 買い手|権利を行使できる可能性が増える 売り手|リスク増加 | 高い |

| 下がる | 買い手|権利を行使できる可能性が減る 売り手|リスク低下 | 低い |

以上のことから、コールレシオスプレッドは、相場が急激に上昇(IVも上昇)したあと緩やかに下がりそうなときがねらい目といえます。

投資家があわてる(IV上昇)

現在の日経平均株価から離れたコールオプションに買いが集まる

コールオプションの「売りどき」が近づく

損失無限

「オプションの売りは怖い」とオプションの本などに書かれていますが、コールレシオスプレッドの損失は無限大です。

オプション料の上昇には限界がないからです。

逆にオプションの買い手の損失は、支払ったオプション料のみとなります。

買い手は自分に不利な取引をしなくてもいいからです(権利の破棄)。

買える権利

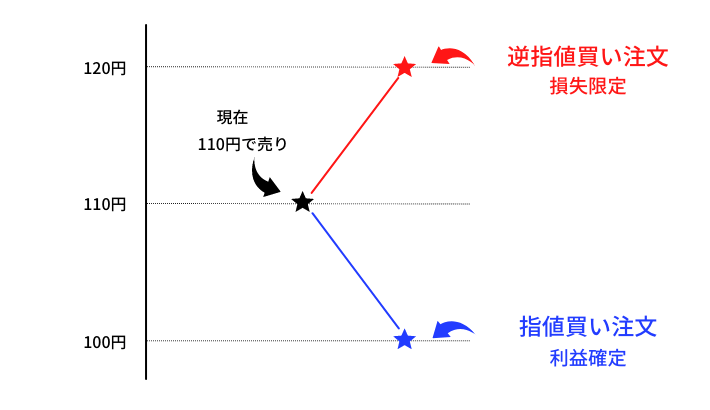

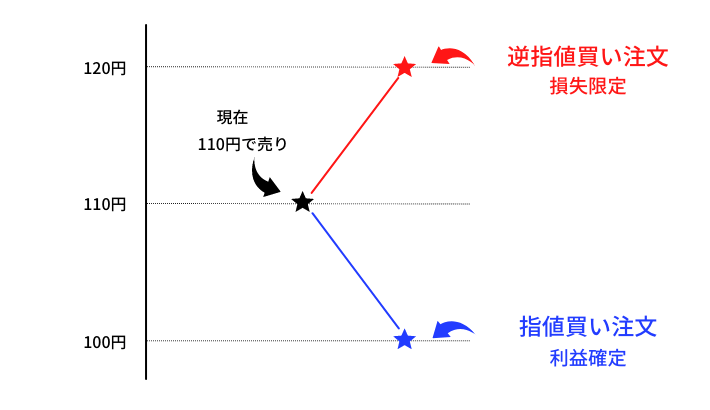

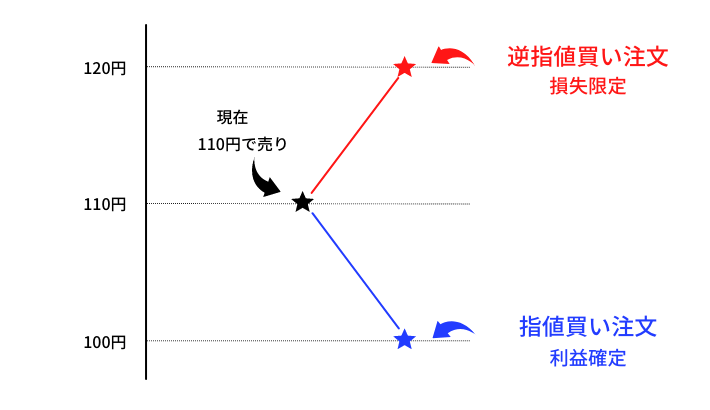

損失が無限に大きくなる取引はやはり避けたいので、損切りの設定は必ずしてください(損切りとは?)。

損切りの設定には、「逆指値注文」を使います(逆指値注文とは?)。

逆指値注文と指値注文

タイムディケイ

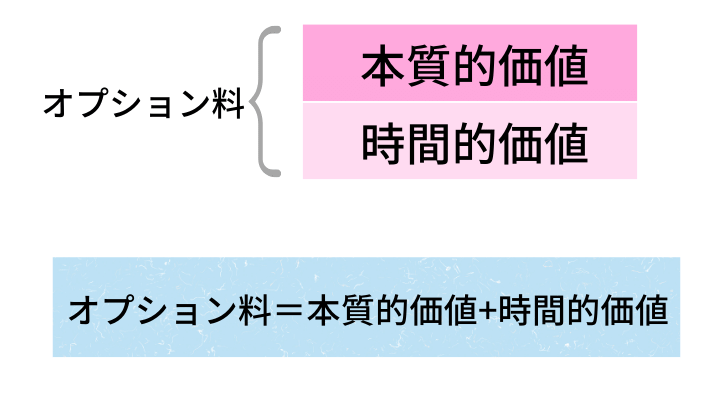

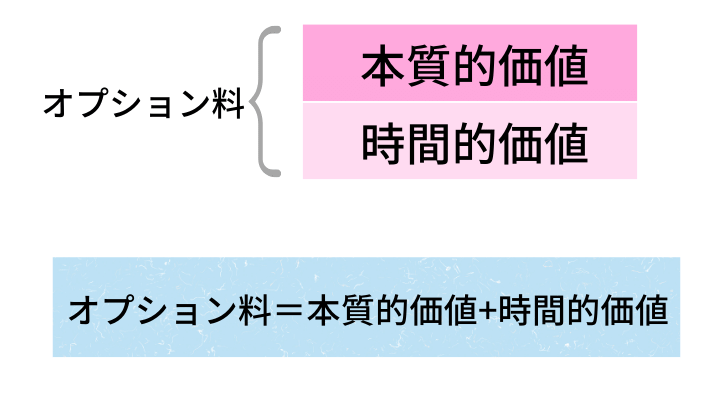

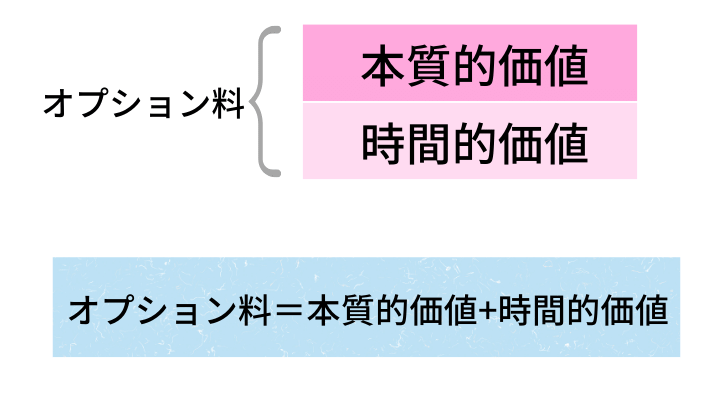

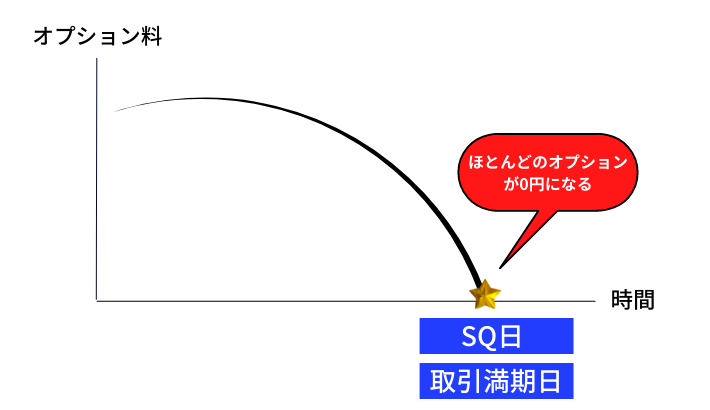

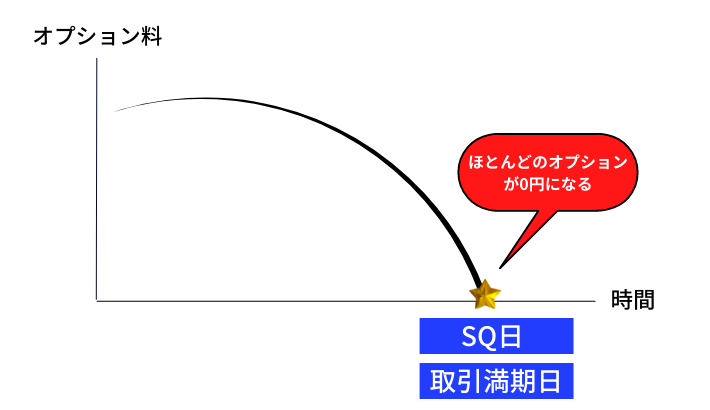

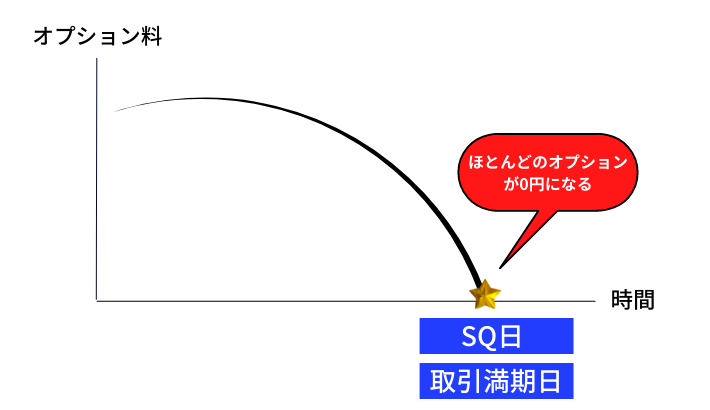

オプション料は、時間価値の減少(タイムディケイ)によって毎日必ず下がっていきます。

オプション料の価値

そしてほとんどのオプションが、満期日には0円になるのです。

オプション料

オプション料の減少については、オプション取引|セータとは?わかりやすく解説します!をご参考ください。

オプション料が毎日下がっていくのなら、オプションは売るほうがお得そうに思いがちです。

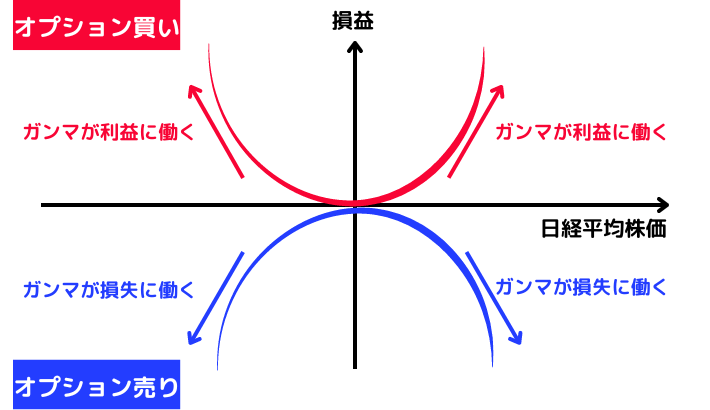

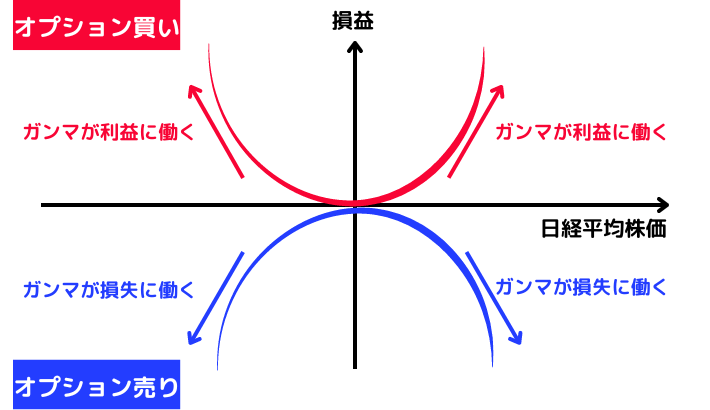

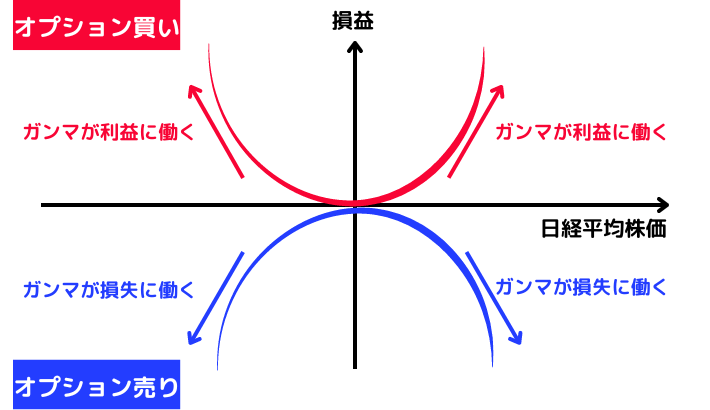

しかしオプション取引はうまくできていて、「ガンマ」がタイムディケイの「じゃま」をします。

相場が大きく動くと、ガンマが牙をむいてオプション料を跳ね上げるのです。

ガンマの働き

ガンマについては、初心者向け|オプション取引のガンマとは?わかりやすく解説!をご参考ください。

調整

コールレシオスプレッドは、相場の状況に合わせた調整が必要となります。

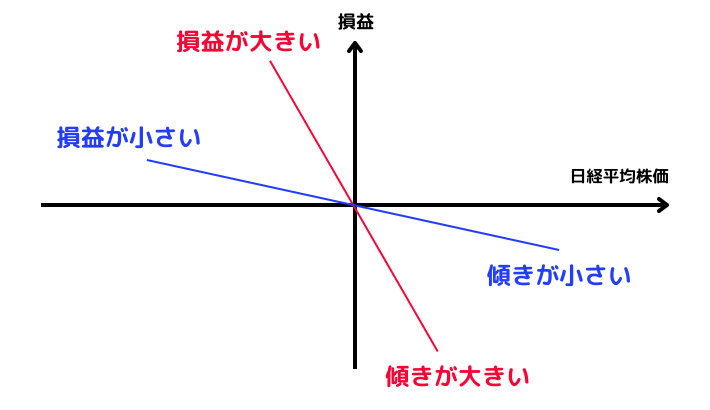

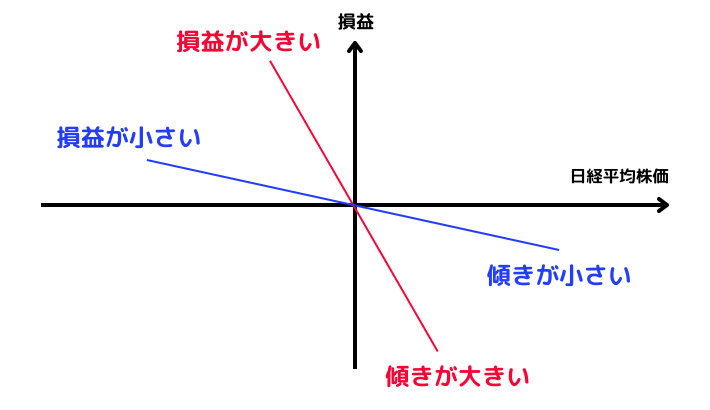

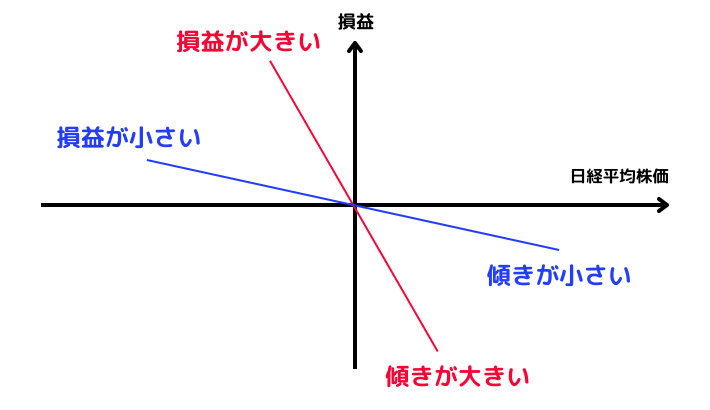

- 受け取るオプション料が少ない

- 最大利益が大きい

- 損失の拡大が小さい(デルタの傾きが小さい)

- 受け取るオプション料が多い

- 最大利益が小さい

- 損失の拡大が大きい(デルタの傾きが大きい)

デルタの傾き

デルタについては、初心者向け|オプション取引のデルタをわかりやすく解説します!をご参考ください。

戦術

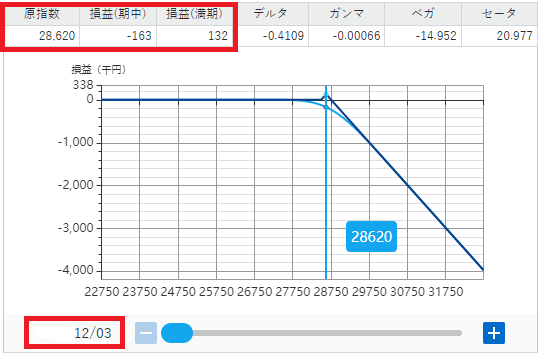

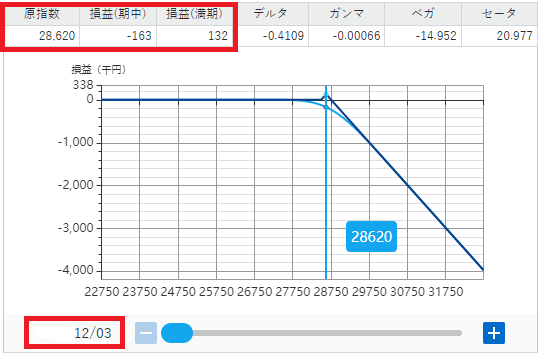

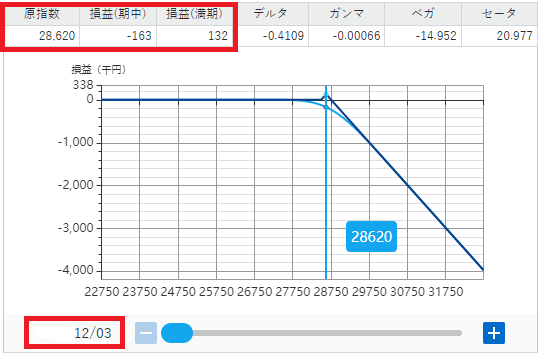

日経平均株価が27,800円のとき(12月3日)に、コールオプション28,500円を1枚買って、コールオプション28,625円を2枚売りました。

| オプション | 枚数 | オプション料 |

| コールオプション28,500円買い | 1枚 | 22円 |

| コールオプション28,625円売り | 2枚 | 17円 |

*オプション取引では、実際の金額は1,000倍

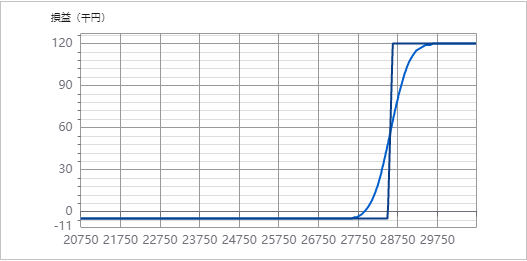

エントリー日(12月3日)

- 水色グラフ=エントリー日の損益

- 青色グラフ=満期日の損益

最大利益は、権利行使価格の差(28,625円-28,500円)+受取オプション料(17円×2)ー支払オプション料(22円)=137円で、損失は前述のように無限大となります。

エントリー日の損益グラフ(水色)を見てください。

満期日に日経平均株価が28,620円の場合、最大利益に近い132円の利益になります。

しかしエントリー日に、日経平均株価が28,620円になった場合は163円の損失です。

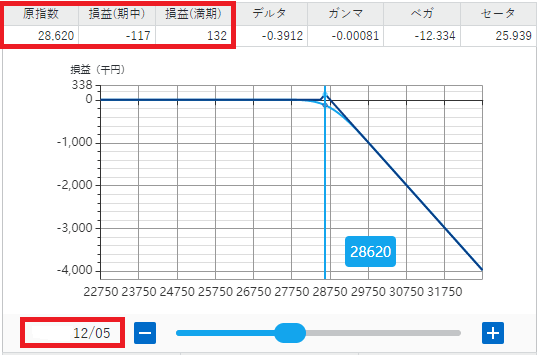

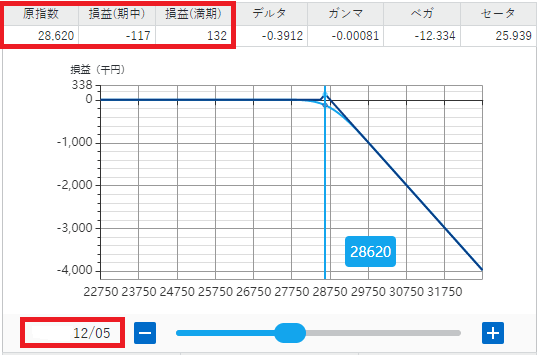

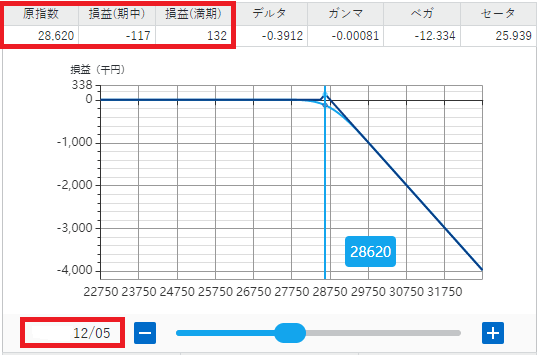

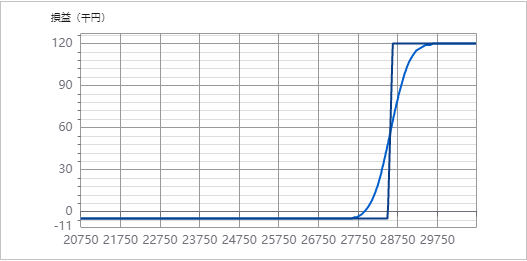

12月5日の損益

3日後の損益グラフ(水色)です。

セータの影響で損益グラフは全体的に上昇しましたが、日経平均株価が28,620円地点では、いまだに117円の損失です。

以上のことからわかるように、たとえ満期日の最大利益が大きくても期中(取引中)は損失の状態なので、コールレシオスプレッドは判断がむずかしい戦略といえます。

今のポジションが満期日には大きな利益になることはわかっていても、損失を抱えたまま相場が上昇しつづけるのは精神的にキツイですし、証拠金をさらに増やす必要もでてきます(証拠金とは?)。

したがってコールレシオスプレッドは、イン・ザ・マネーを目指すのではなく、「離れたコールオプション売り」のつもりで挑むことをオススメします。

離れたコールオプション売りについては、日経225オプション取引|コールの売り戦略をわかりやすく説明!をご参考ください。

すなわち、満期日にポジションを自動決済(SQ決済)するのではなく、少ない利益でも早めに決済するのです。

コールレシオスプレッド「離れたコールオプション売り」は、利益になる確率が高い戦略なので、少ない利益で数を増やしていくほうがいいと思います。

満期日

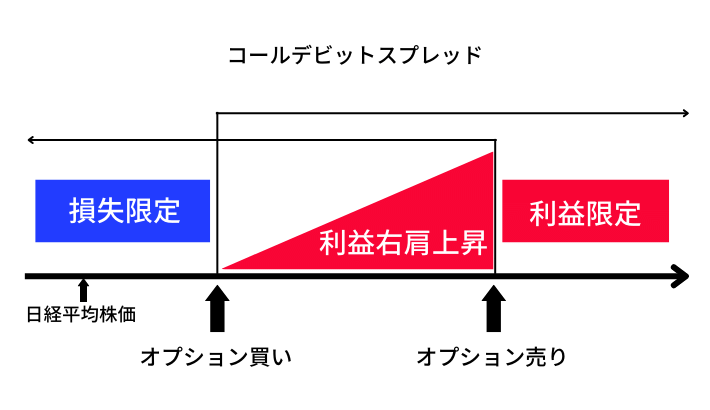

また、もしも日経平均株価が大暴騰して、コールオプションを売っている地点まで近づいてきたら、売っているオプションを買い戻してデビットスプレッドに切り替えてもいいですね。

デビットスプレッドについては、オプション取引|デビットスプレッドとは?わかりやすく解説をご参考ください。

コール・デビットスプレッド

コール・デビットスプレッドに切り替えることで、日経平均株価が上昇しつづけても利益が確定(115円)します。

逆に日経平均株価が大暴落しても、損失は限定(5円)なので安心です。

もしくは、あまりにも日経平均株価の上昇が強すぎる場合は、売っている先のコールオプションを買い増ししてもよいかもしれません。

まとめ

コールレシオスプレッドの最大のデメリットは、コールオプションを複数枚売るので証拠金が高くなることです。

売っているオプションの方が多いので仕方がありませんが...。

また、下落時の利益or損失は限定されますが、予想以上に上昇したときの損失は無限大です。

必ず損切りを設定して、状況に応じてデビットスプレッドに組み直すなどの調整をしてください。

売りと買いを同じ枚数にする

オプション初心者は、「遠いコールオプションの裸売り」のつもりで、安くて遠いコールオプションで組むことをオススメします。

受取オプション料は、せいぜい20円~30円くらいがよいでしょう。

現在の日経平均株価から遠く離れたコールオプションを売ることで、比較的リスクの低いオプション戦略になります。

- 「ほったらかし投資」とは読んで字のごとく、商品を買ったあとは ”ほったらかし” ているだけの投資方法。

- 「ほったらかし投資」の中身はさまざまだが、投資のプロやAIに売買をまかせるというのが基本。

- 「ほったらかし投資」は、<初心者も始めやすい><少額から始められる><長期投資に有効な>投資方法。

それではまた。

コメント