クマ美

クマ美カバコ(カバードコール)の反対は、カバプでいいのかしら?

カバプは...聞かないモン。

損切りラインの設定に悩んでいませんか(損切りとは)?

「損切りを、遠くに設定すると損失が大きくなる...」

「損切りを、近くに設定すると頻繁に損切りになってしまう...」

損切りの設定は難しいですよね。

わたし自身、投資をはじめたばかりの頃は、損切りがうまくできずに ”コツコツドカーン” を何度もやらかしたものです。

そこで...遠くに損切りを設定しても、近くに設定したときと同じ損失額になる手法があれば、一気に悩みは解決します。

【損切りの悩みを解決してくれる夢のような投資手法】

「そのような都合の良い投資手法なんてあるはずがない!」

なんて声も聞こえてきそうですが...あるのです。

その名も「カバードプット戦略」

本記事では、”損切り上手” になれるカバードプット戦略についてわかりやすく解説しています。

カバードプット戦略を ”投資のお供” にして、”コツコツドカーン” から卒業してください。

カバードプット戦略へようこそ💘

- 九州を拠点に自動車販売店を経営

- 2015年より金融系ブログ作成

- ほったらかし投資が座右の銘

カバードプット戦略|損切り

原資産の売却とそのプットオプションの売却を組み合わせる投資戦略のこと。

原資産が大きく変動しないか、下落すると想定される時に有効とされる。

野村證券

本記事のオプション取引は、「日経平均株価」を対象にしている「日経225オプション取引」です(日経平均株価とは?)。

日経225オプション取引については、日経225オプションとは?|コール、プットなどの用語を解説!をご参考ください。

数多あるオプション戦略のなかで、カバードプット戦略は、カバードコール戦略と同じように最も初心者向けの戦略と言われています。

カバードコール戦略については、オプション|カバードコール戦略をわかりやすく解説します!をご参考ください。

どれも舌をかみそうです( ´艸`)

カバードプット...プットで包む?覆う?

いずれにせよ、カバードプット戦略はプットオプションの役目が重要そうですね。

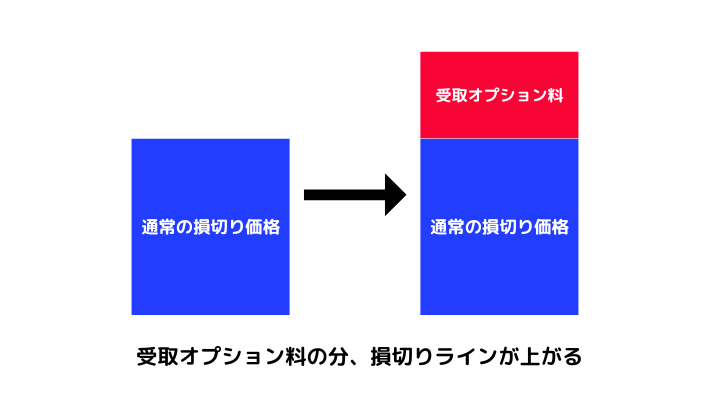

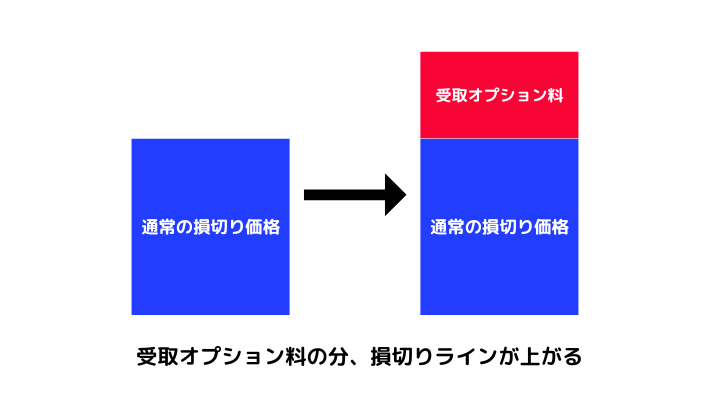

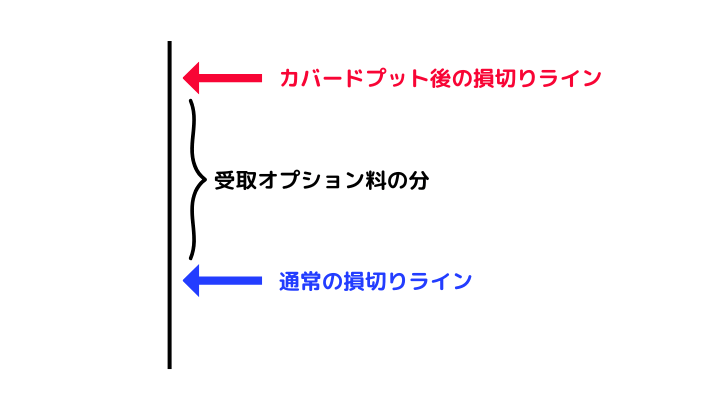

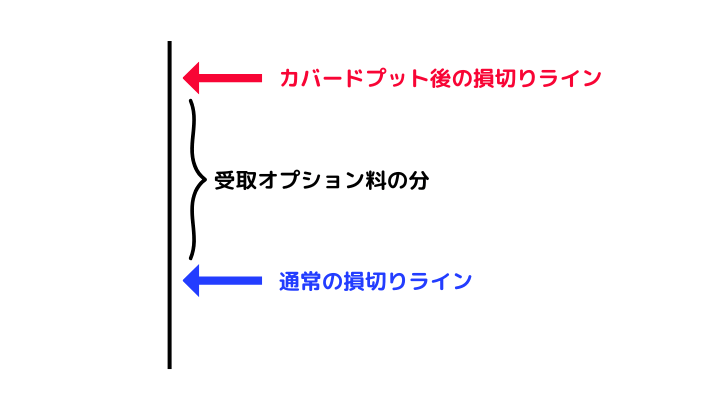

先述したようにカバードプット戦略では、プットを売ることで受け取るオプション料が、損切りラインを遠ざけてくれます(オプション料とは?)。

すなわち、受け取るオプション料の分だけ損切りラインを下げられるのです。

損切りライン

損切りラインが遠ざかることで、「損切りになった後すぐに、相場が上昇した~」などの嘆きが減ることでしょう。

損切りラインが下がってうれしい反面、デメリットもあります。

どれほど日経平均株価が上昇しても利益は限定となり、逆に日経平均株価が下落すると損失は無限となってしまいます。

しっかりと損切りラインを設定して、取引に臨んでください。

それではつぎに、具体的にカバードプット戦略について解説します。

カバードプット戦略|犠牲

カバードプット戦略は、プットオプションを売ることで、先物の売りポジションを助ける戦略です。

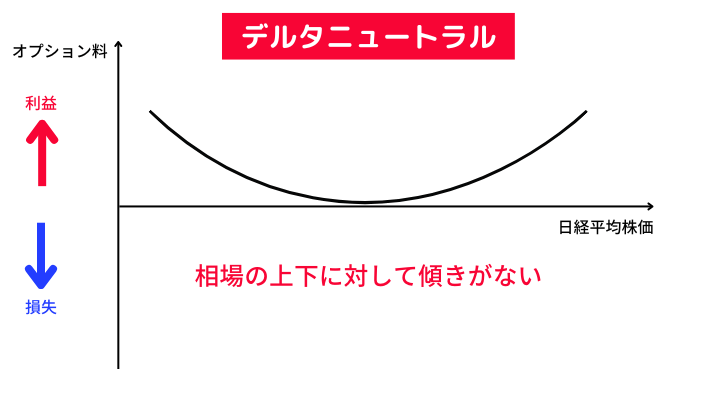

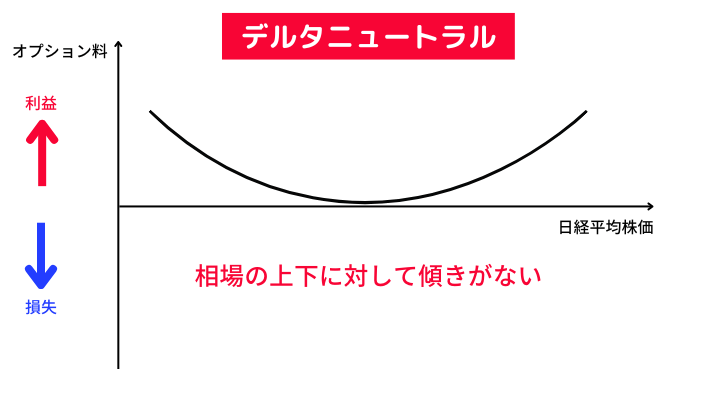

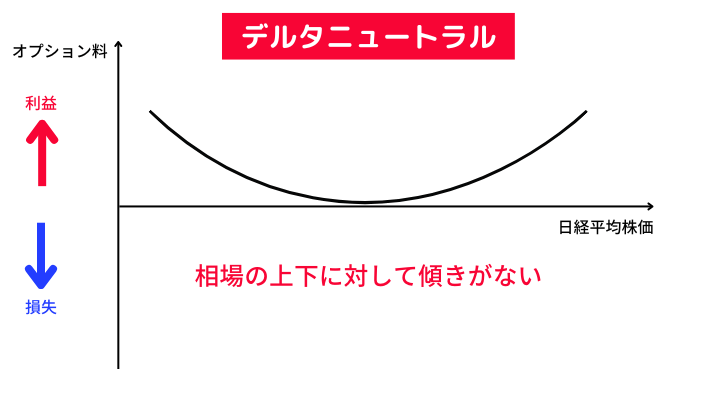

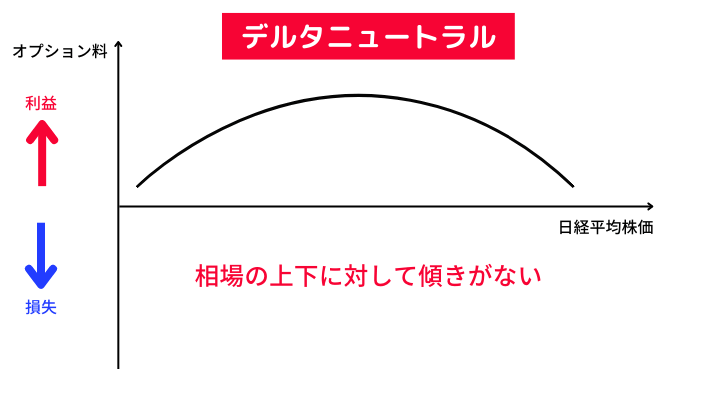

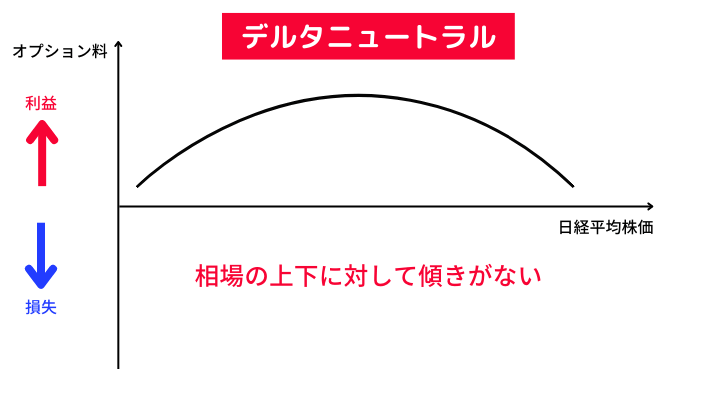

先物とオプションの合計デルタをゼロにすることで、相場が急落してもプット売りからの損失が発生しなくなるからです。

*詳しくは後述

その代わりに、利益は限定になってしまいますが...。

デルタニュートラル

日経平均先物については、先物取引はお小遣い程度で(´艸`)|わかりやすく解説します!をご参考ください。

プットオプションの権利行使価格は、先物ミニ10枚(ラージ1枚)を利益確定(反対売買)予定の価格に設定します(権利行使価格とは?)。

権利行使価格を日経平均株価(アット・ザ・マネー)から離すほど、受取オプション料が少なくなりますが、最大利益は大きくなります。

先物売りの利益が大きい地点で、デルタを0に近づけるからです。

逆に近づけるほど、受け取るオプション料は多くなりますが、最大利益は小さくなってしまいます。

先物売りの利益が小さい地点で、デルタを0に近づけるからです。

- 受け取るオプション料が少なくなる。

- 最大利益が大きくなる。

- 受け取るオプション料が多くなる。

- 最大利益が小さくなる。

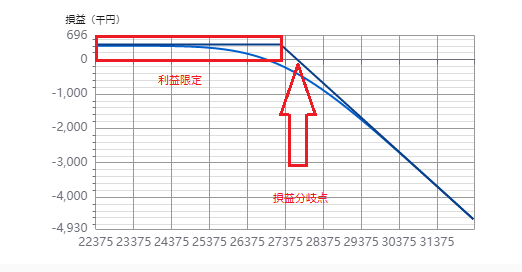

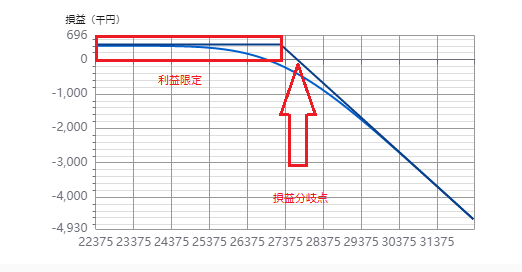

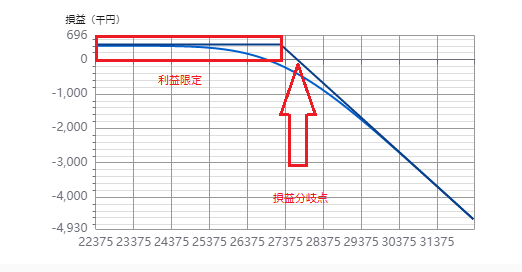

下記グラフは、日経平均株価が27,385円のときに、先物ミニを10枚買ってコール27,250円を1枚売った場合の損益図です。

損益図

- 水色線=エントリー日の損益線

- 青色線=満期日の損益線

- 受取オプション料【305円】

- 最大利益【440円】=27,385円(先物ミニ)ー27,250円(プット売り)+305円

- 損益分岐点【27,690円】=27,385円(先物ミニ)+305円(受取オプション料)

*オプション料×1,000が実際の取引額

日経平均株価が27,250円未満になると利益は限定で、逆に27,690円(損益分岐点)以下になると損失無限大となります。

グラフからわかるように、「相場下落による利益拡大の可能性を犠牲にして、確実な利益を取る戦略」がカバードプットです。

くわえて事前にオプション料を受け取ることで、受取オプション料の分損失を確実に減らせる戦略ともいえます。

また他のオプション戦略とは違い、ギリシャ指標をまったく使わないので、理解がしやすい戦略ですね(ギリシャ指標とは?)。

つぎは、カバードプット戦略の損益図について説明します。

カバードプット戦略|損益図

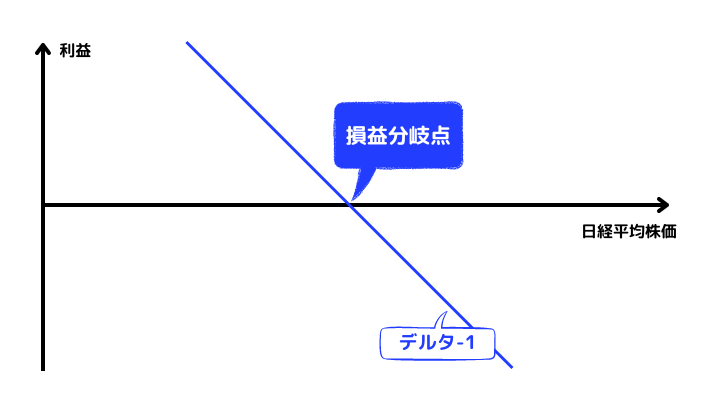

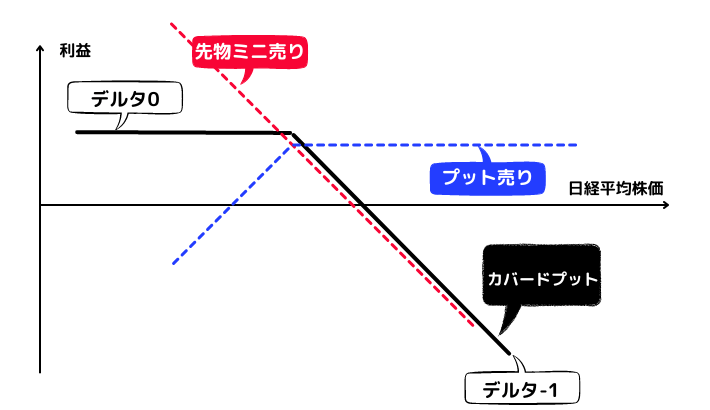

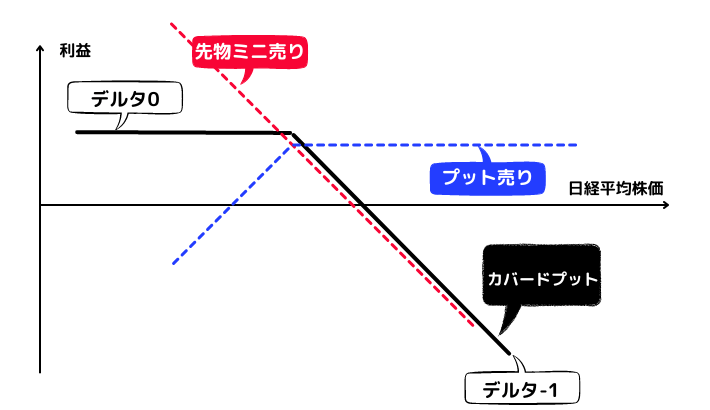

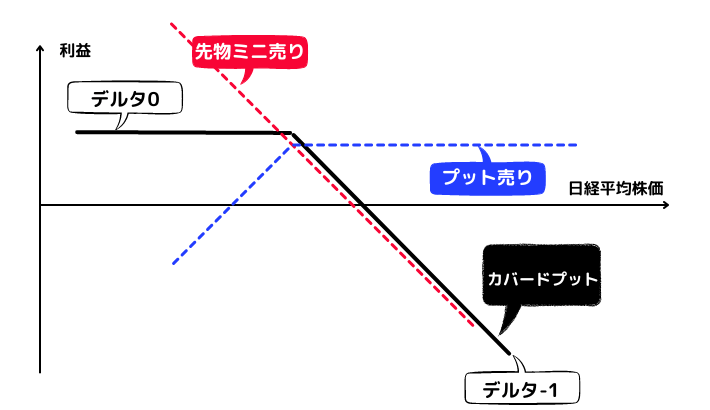

カバードプット戦略の損益図は、「先物売り」と「プットオプション売り」の損益図を合成したものです。

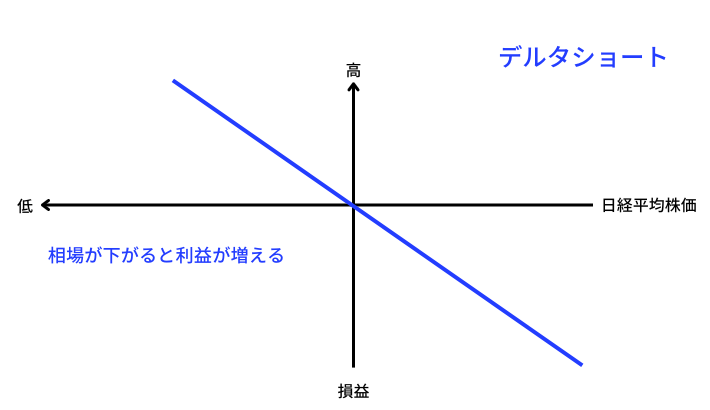

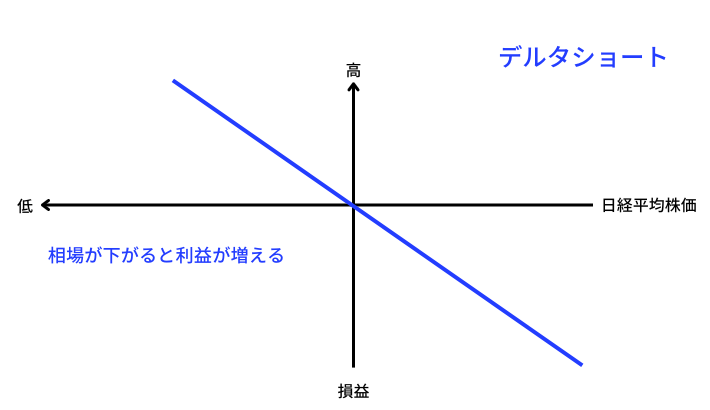

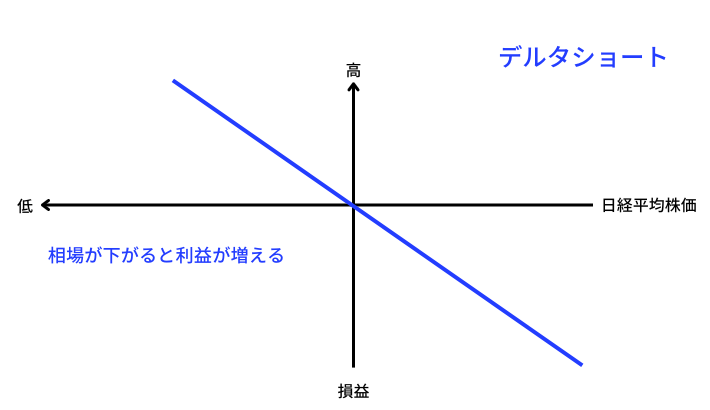

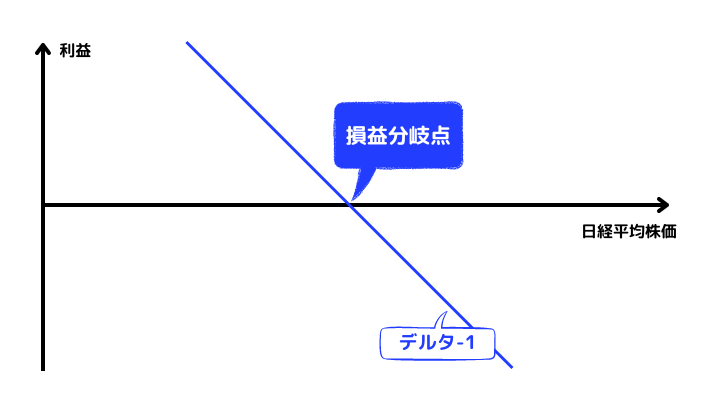

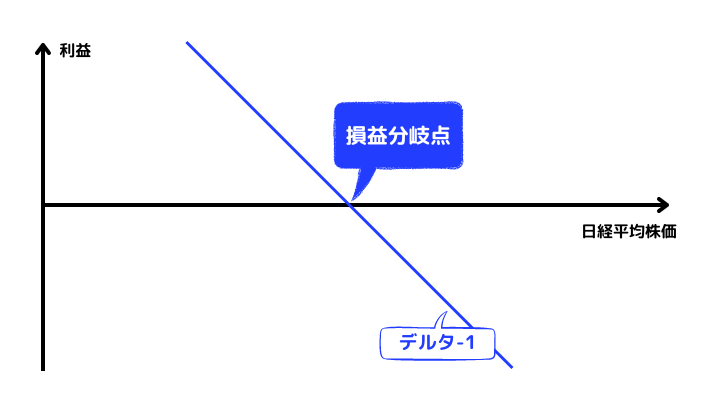

先物売りだけの取引は、利益も損失も無限大となります(デルタショート)。

デルタショート

先物ミニ10枚(先物ラージ1枚)のデルタは1なので、損益は日経平均株価の値動きとまったく同じです。

すなわち、日経平均株価が10円上昇すれば10円の利益になります。

先物ミニ10枚(ラージ1枚)の損益図

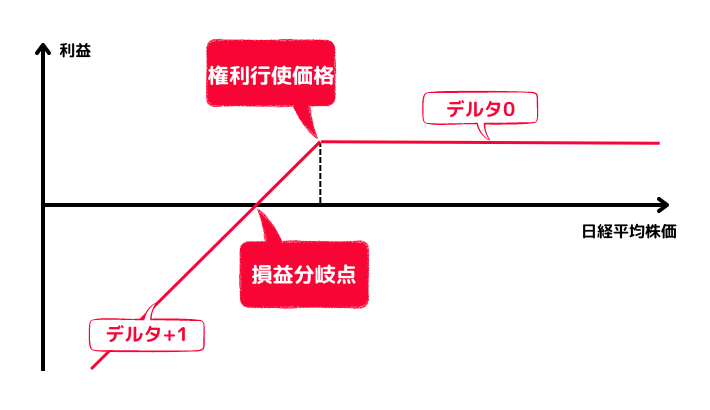

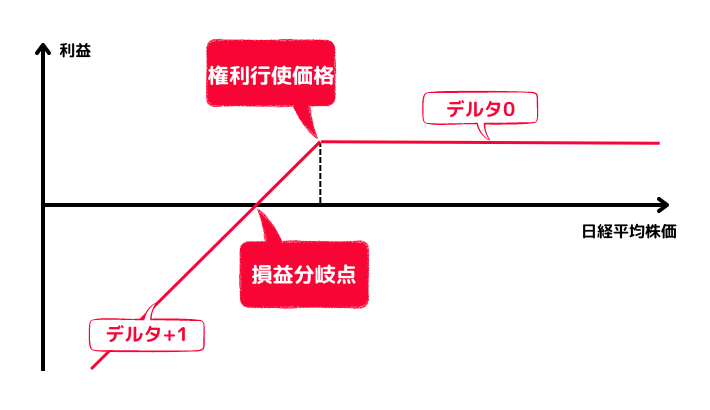

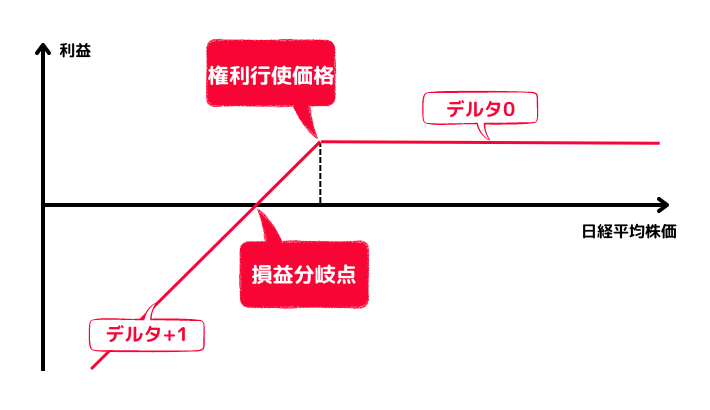

プットオプション単体の売りは、利益が限定で損失は無限大です。

利益限定の範囲(権利行使価格未満)はデルタが0なので、日経平均株価が上下どちらに動いても利益は一定となります。

利益は受け取るオプション料のみです。

プット売りの損益図(満期日)

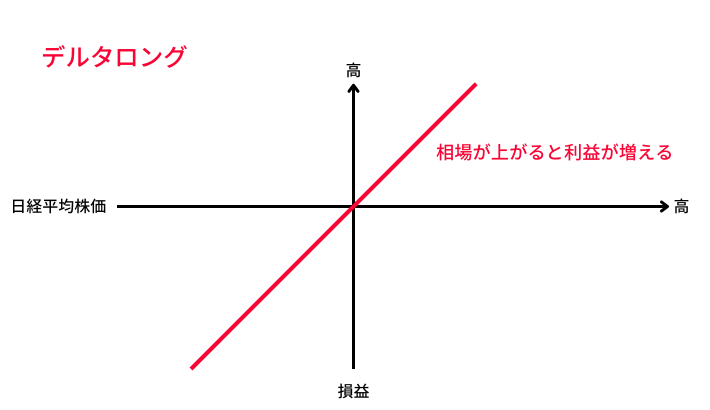

一方、日経平均株価が権利行使価格を超えるにつれてデルタが+1(デルタロング)に近づき、日経平均株価の下落分と同じだけ損失となります。

デルタロング

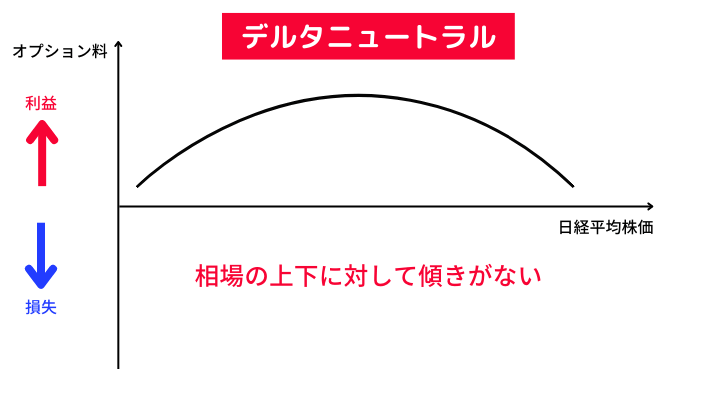

先物売りとプットオプション売りを組み合わせると、利益限定で損失無限大になります。

カバードプットの合成図

- デルタ-1の損益線(太い黒実線)=青デルタ0と赤デルタ-1を合計して黒デルタ-1

- デルタ0の損益線(太い黒実線)=青デルタ-1と赤デルタ+1を合計して黒デルタ0

デルタ-1の損益線では、いずれ日経平均株価の値動きと同じだけ損益になり、デルタ0の損益線では、日経平均株価が上がっても下がっても同じ利益(受け取りオプション料)になります。

なぜならデルタ0の損益線では、先物売りの利益とプット売りの損失が打ち消されるからです。

デルタについて詳しくは、初心者向け|オプション取引のデルタをわかりやすく解説します!をご参考ください。

またカバードプット戦略は、受け取るオプション料の分損失が減るので、先物単体の売りよりも有利な取引になります。

カバードプット戦略をやらない理由などありません。

まとめ

- 日経225先物ミニ10枚(先物1枚)に対して、プットを1枚売る。

- 受け取るオプション料の分、損切りラインを上げられる。

- 受け取るオプション料の分、先物単体の売りよりも損失額が減る。

- 相場がプット売りの権利行使価格より下がっても、先物売りの利益で相殺される。

カバード戦略は、ギリシャ指標が居並ぶオプション戦略のなかで、最も理解しやすい手法といわれています。

オプション取引は、相場の上下からの利益だけではなく、さまざまな確率からも利益をねらえる取引です。

まずはカバード戦略を足掛かりにして、オプション取引をはじめてみませんか。

- 「ほったらかし投資」とは読んで字のごとく、商品を買ったあとは ”ほったらかし” ているだけの投資方法。

- 「ほったらかし投資」の中身はさまざまだが、投資のプロやAIに売買をまかせるというのが基本。

- 「ほったらかし投資」は、<初心者も始めやすい><少額から始められる><長期投資に有効な>投資方法。

それではまた。

コメント