クマ美

クマ美プットとコールのバタフライ戦略の違いは?

基本的な考え方は同じなんだモン

「日経平均株価はあまり動かないだろう...」

「万が一大きく動いたとしても、あまり損はしたくない...」

「うまくいけば、わずかな利益をもらいながらも、十分な利益をねらいたい...」

そのような、ワガママだらけの要望に応えられる取引...実はあるのです。

ただし基本は、少ない損失で ”ほどほど” に満足できる利益をねらいます。

運さえよければ、少ない損失が少ない利益に変わるかもしれません( ´艸`)

その名も【ロング・プット・バタフライ】

かっこいい名前ですね( ´艸`)

本記事は、「小心でありながらも負けたくない投資家」に向けた内容となっています。

ロング・プット・バタフライへようこそ💘

- 九州を拠点に自動車販売店を経営

- 2015年より金融系ブログ作成

- ほったらかし投資が座右の銘

ロング・プット・バタフライ|組み合わせ

本記事のオプション取引は、「日経平均株価」を対象にしている「日経225オプション取引」です(日経平均株価とは?)。

日経225オプション取引については、日経225オプションとは?|コール、プットなどの用語を解説!をご参考ください。

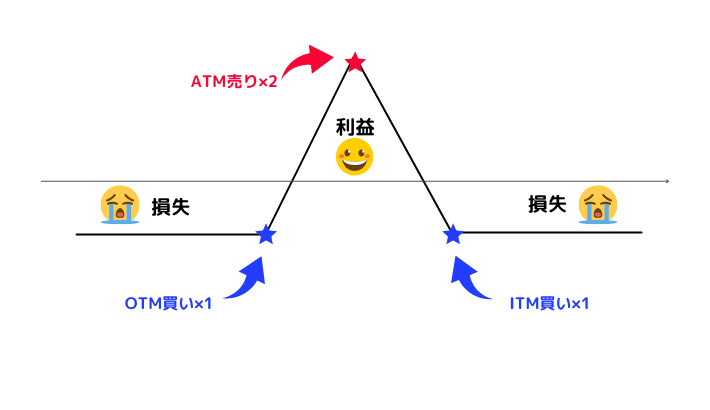

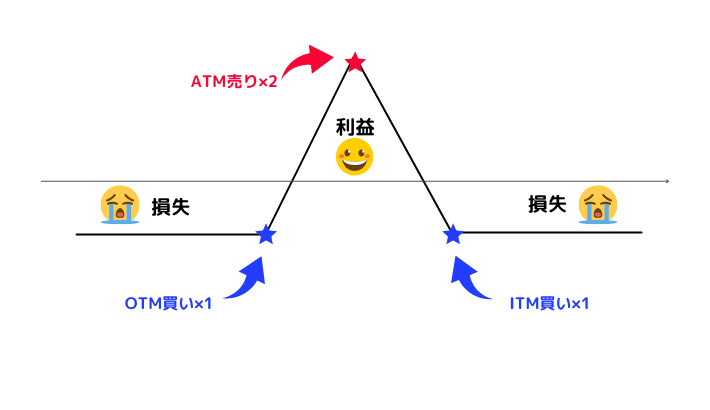

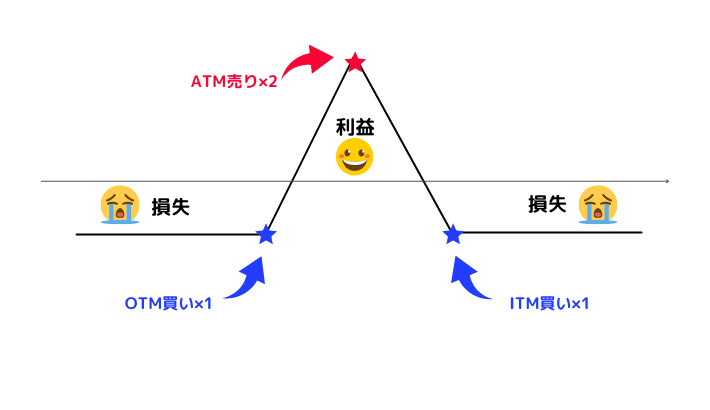

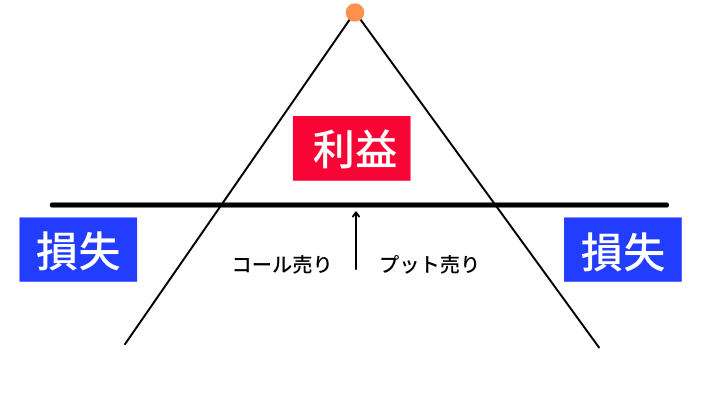

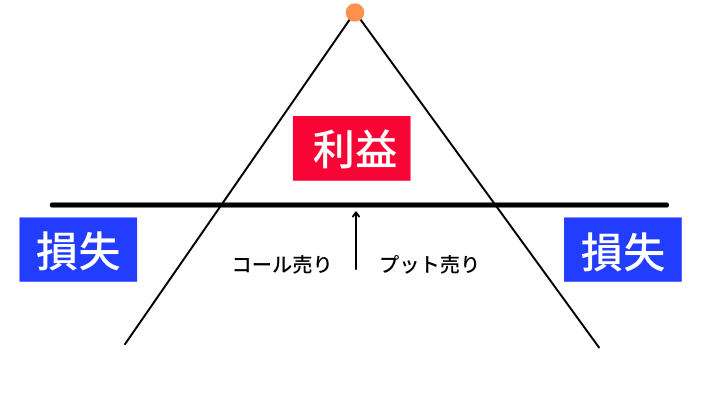

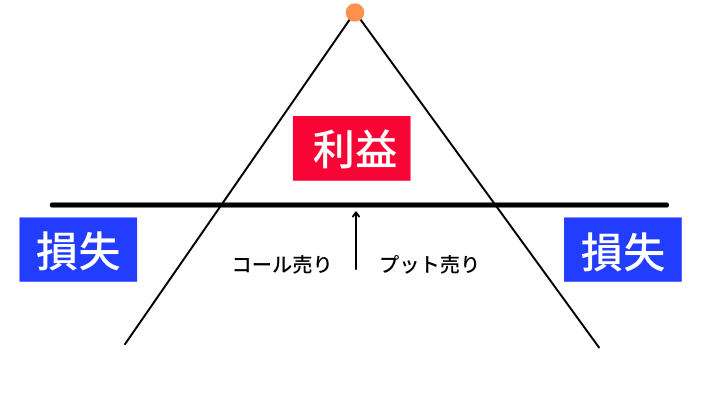

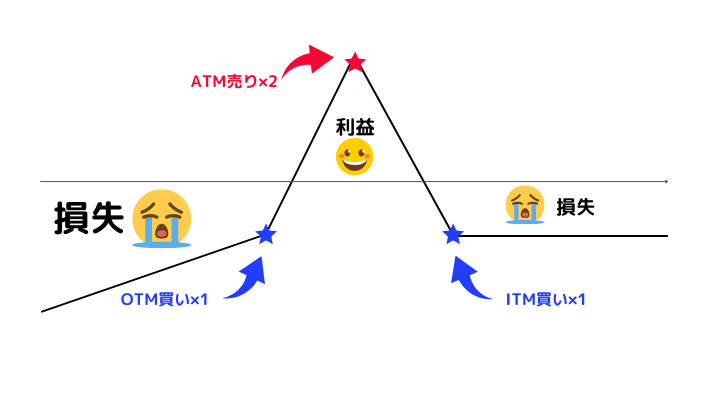

権利行使価格の低いオプションと高いオプションを1枚ずつ買い、中間値のオプションを2枚売る取引の組み合わせをロングバタフライと呼び、ショートストラドルと同様、相場の安定を期待する戦略で、予想がはずれて相場が大きく変動した場合の最大損失を限定する取引だが、ショートストラドルに比べて最大利益は小さくなり、リスクが限定させた損益パターンとなる。

投資用語集

ねらい時

ロング・プット・バタフライは、「ショート・ストラドル」と同じように、日経平均株価が安定している(動かない)ときにねらうオプション戦略です。

ショート・ストラドルについては、オプションの売り戦略|ショート・ストラドルを分かりやすく解説をご参考ください。

ショート・ストラドルは予想がはずれると損失が無限大ですが、ロング・プット・バタフライの損失は限定です。

プットオプションを2つ買うことで、損失は限定になりますが、支払うオプション料の分だけ最大利益が小さくなります。

すなわちロング・プット・バタフライは、ショート・ストラドルの安心版ですね( ´艸`)

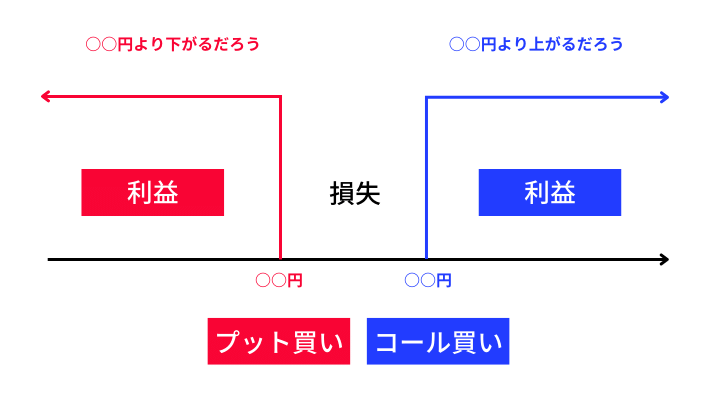

プットだけではなく、「コールオプション」でもバタフライを組むことができます。

ロング・コール・バタフライについては、スプレッド戦略|ロング・コール・バタフライをわかりやすく解説!をご参考ください。

損益

ロング・プット・バタフライの損益

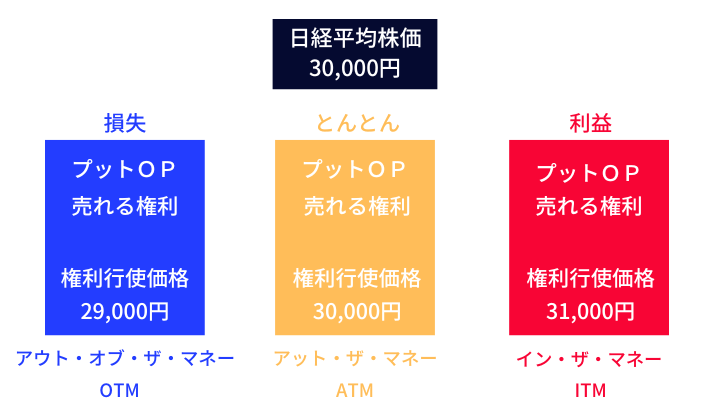

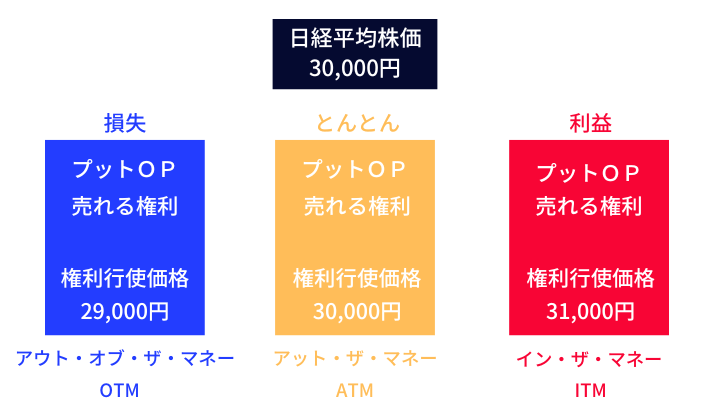

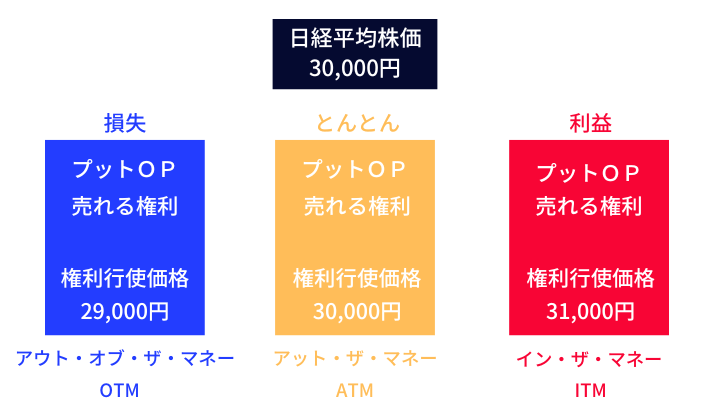

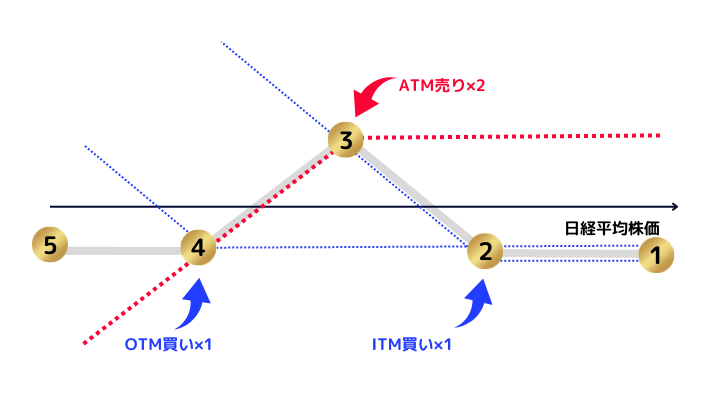

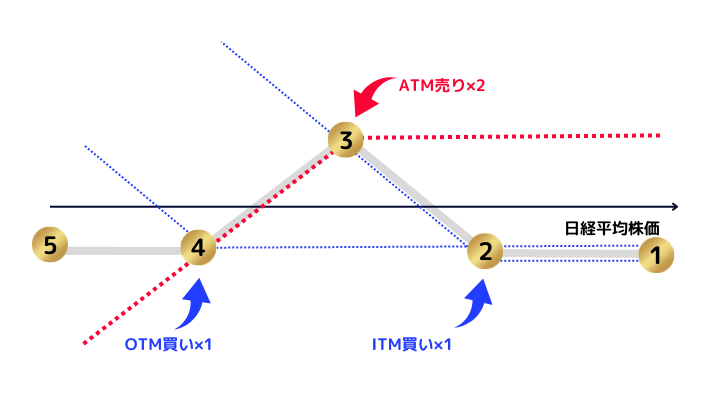

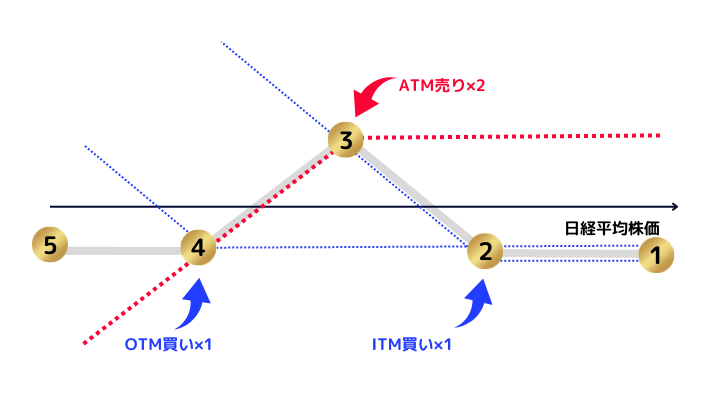

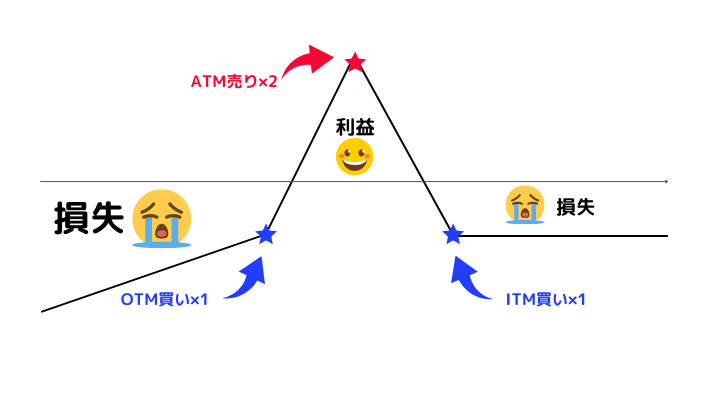

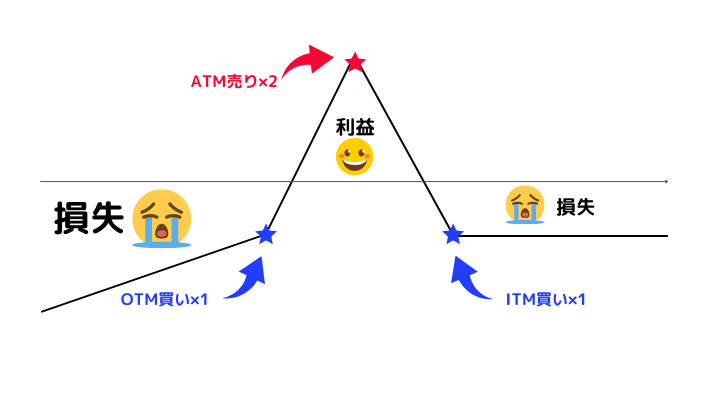

ロング・プット・バタフライは、基本的にアット・ザ・マネー(ATM)のプットを2枚売り、イン・ザ・マネー(ITM)とアウト・オブ・ザ・マネー(OTM)のプットを1枚ずつ買います。

損益の状態(プットオプション)

- アット・ザ・マネー(ATM)=日経平均株価=権利行使価格の状態

- イン・ザ・マネー(ITM)=日経平均株価<権利行使価格の状態

- アウト・オブ・ザ・マネー(OTM)=権利行使価格<日経平均株価の状態

「ATMとITMの値幅」と「ATMとOTMの値幅」は同じで、満期日も同じオプションです。

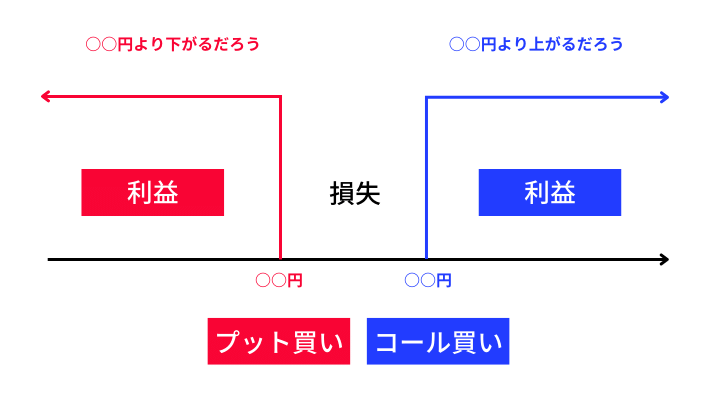

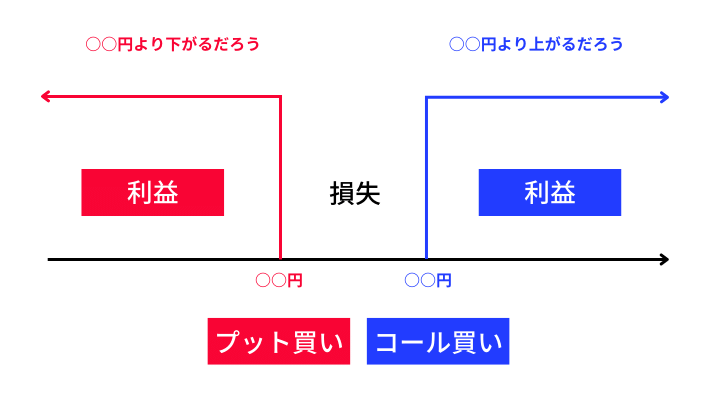

損益図からもわかるように、ロング・プット・バタフライは、「ショート・ストラドル」と「ロング・ストラングル」の合成版といえますね。

ショート・ストラドルとロング・ストラングル

ロング・ストラングルについては、オプションの買い戦略|ロング・ストラングルとは?をご参考ください。

組成

「ATMプット売り×2」「ITMプット買い×1」「OTMプット買い×1」それぞれの損益図が組み合わされて、ロング・プット・バタフライの損益図(太いグレー線)ができあがります。

組み合わせ

- ATMプット売り×2=赤く太い点線

- ITMプット買い×1=右側の青く細い点線

- OTMプット買い×1=左側の青く細い点線

プット4つの組み合わせ

- ①~⑤=「売りオプション料(受取)×2ー買いオプション料(支払)×2」

- ②~③=「プット買い×1」

- ③~④=「プット売り×2ープット買い×1」

- ④~⑤=「プット売り×2ープット買い×2」

*①~⑤の順に見ていくと理解しやすいです。

ギリシャ指標

ロング・プット・バタフライのギリシャ指標をそれぞれ見てみましょう(ギリシャ指標とは?)。

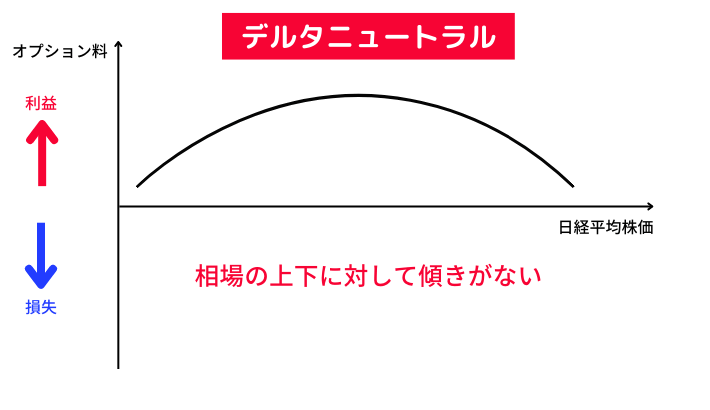

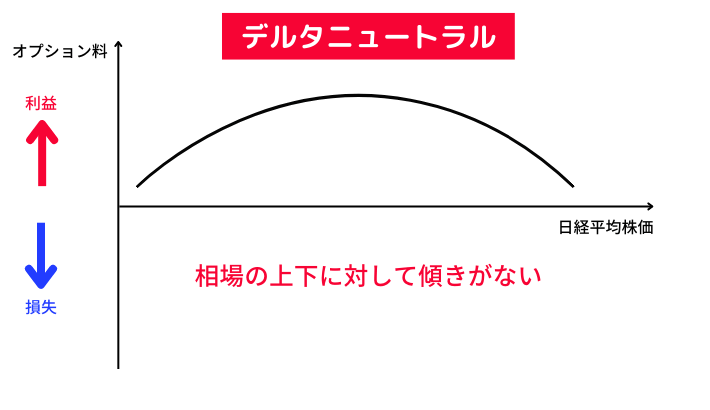

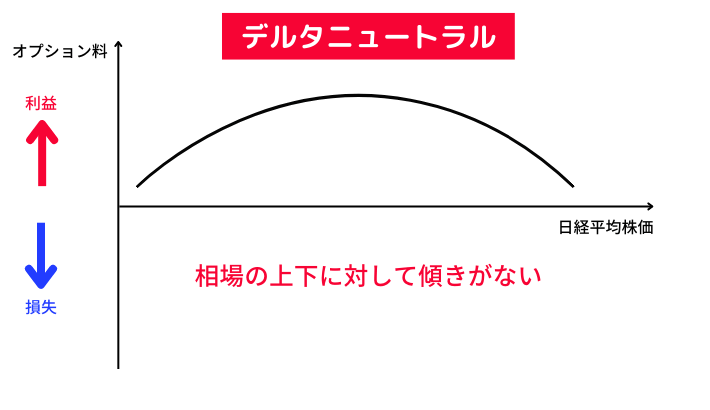

デルタ

ロング・プット・バタフライは、同じ値幅のプットを同じ枚数売り買いするので、デルタはほぼ0になります(デルタとは?)。

すなわち相場の上下が気にならない状態です(デルタニュートラル)。

デルタニュートラル

デルタについて詳しくは、初心者向け|オプション取引のデルタをわかりやすく解説します!をご参考ください。

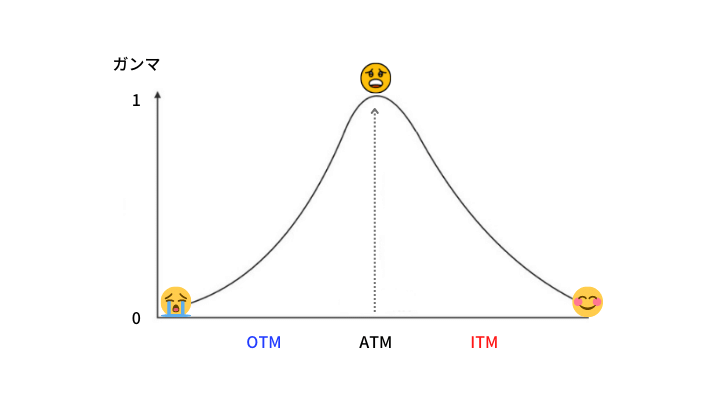

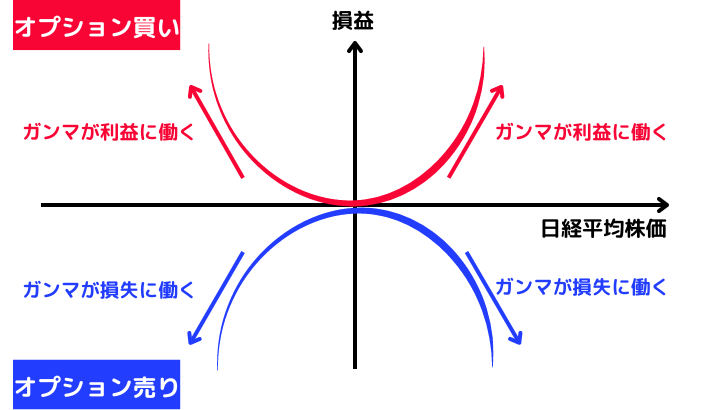

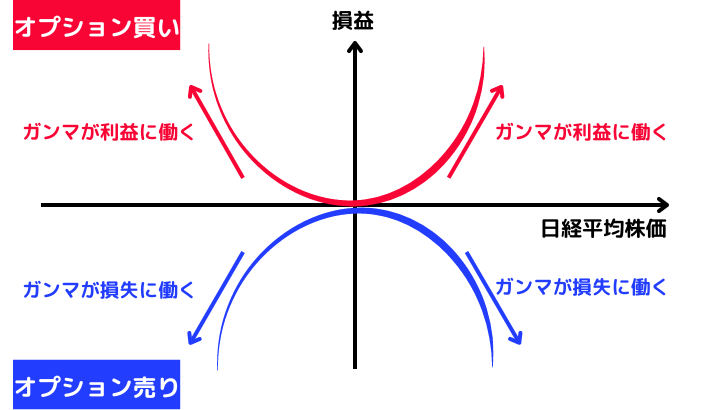

ガンマ

ガンマの値は、アット・ザ・マネー(ATM)付近で最も大きくなります(ガンマとは?)。

ガンマ

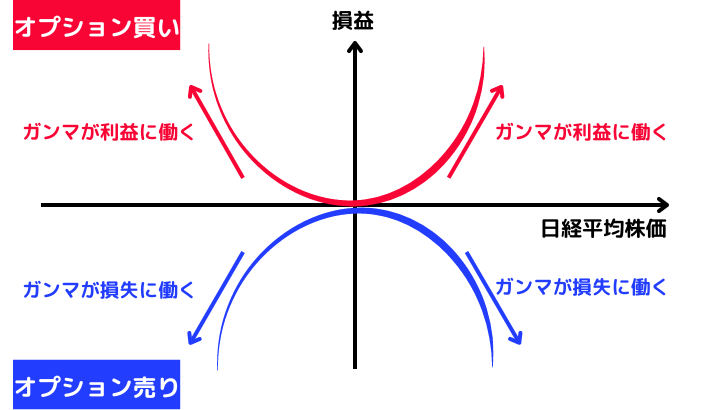

ロング・プット・バタフライは、ガンマの値が最大となるATMを売る(ネガティブガンマ)ので、相場は「じっとしてほしい」と願う戦略になります。

ガンマの働き

ガンマについて詳しくは、初心者向け|オプション取引のガンマとは?わかりやすく解説!をご参考ください。

セータ

セータの値も、ガンマと同じようにアット・ザ・マネー(ATM)付近で最大となります(セータとは?)。

したがってセータの働き(タイムディケイ)は、ロング・プット・バタフライの心強い味方です。

なぜならセータの働きで、ATMで売っているオプション料が日々下がって利益が発生するからです。

セータについて詳しくは、オプション取引|セータとは?わかりやすく解説します!をご参考ください。

ベガ

ベガの値は、満期日が近づくほど小さくります(ベガとは?)。

したがって、満期日までの日数が少なくなってからエントリーすれば、ボラティリティの影響を受けにくくなります(ボラティリティとは?)。

ベガについて詳しくは、オプション取引|ベガとは?わかりやすく解説します!をご参考ください。

ボラティリティについて詳しくは、オプション取引|ボラティリティをわかりやすく解説!をご参考ください。

手数料

約定代金に手数料が掛かるオプション取引では、当然約定代金が大きくなるほど手数料も高くなります。

大手証券会社の手数料

| 証券会社 | 手数料 | 最低手数料 |

| SBI証券 | 0.22% | 220円 |

| 楽天証券 | 0.198% | 198円 |

| 松井証券 | 0.22% | 220円 |

| マネックス証券 | 0.198% | 198円 |

| auカブコム証券 | 0.22% | 220円 |

オプション取引では、日経平均株価が下がればプットのオプション料が高くなり、上がれば安くなります。

したがって、ロング・プット・バタフライの手数料を含めた損益図は以下の形になります。

手数料を含めた損益図

損益図を見るとわかる通り、相場の下落(プットの価格上昇)で手数料が高くなる分損失が増えていますね。

*取引の純粋な損益は、売りと買いで相殺されるのでプラスマイナス0

相場は下がらないと予想すれば、プットのバタフライ戦略をオススメします。

逆に上がらないと予想すれば、コールのバタフライ戦略がオススメです。

ロング・プット・バタフライ|シミュレーション

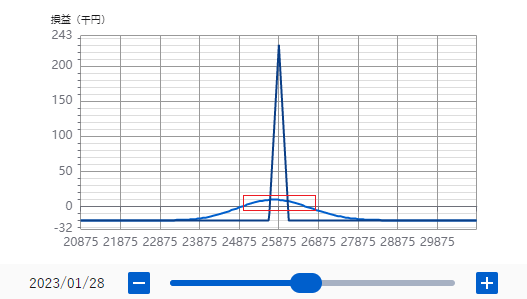

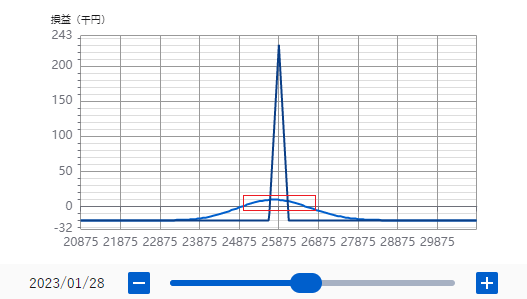

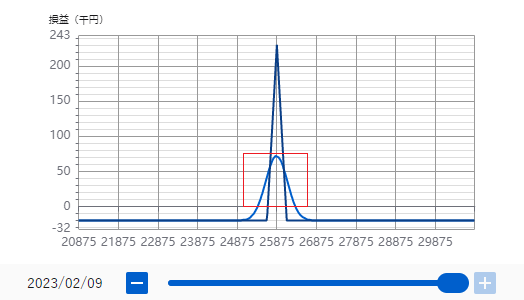

日経平均株価が25,800円のときに、以下のポジションを組みました。

| オプション | 枚数 | 価格 |

| プット25,875円(ATM)売り | 2枚 | 385円 |

| プット26,125円(ITM)買い | 1枚 | 490円 |

| プット25,625円(OTM)買い | 1枚 | 300円 |

- 最大利益=ITM(ATM)の権利行使価格-ATM(OTM)の権利行使価格-最大損失

- 230円=26,125円(25,875円)-25,875円(25,625円)-20円

- 最大損失=受取りオプション料-支払いオプション料(ATM×2-ITM-OTM)

- -20円=385円×2-490円-300円

- 損益分岐点=26,105円(ITM側)

- 損益分岐点=25,645円(OTM側)

20円の支払いで、最大230円の利益をねらいます。

*オプションの金額は×1,000倍なので、実際は20,000円の支払いで230,000円の利益

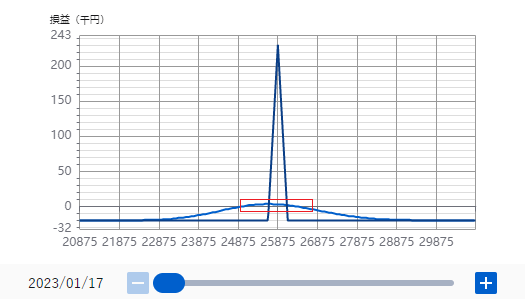

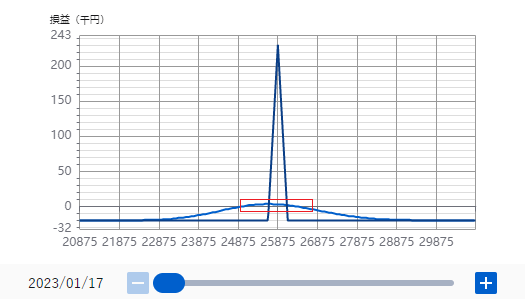

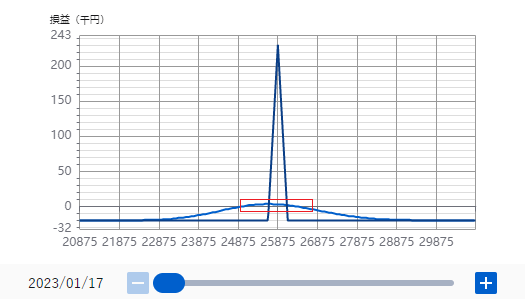

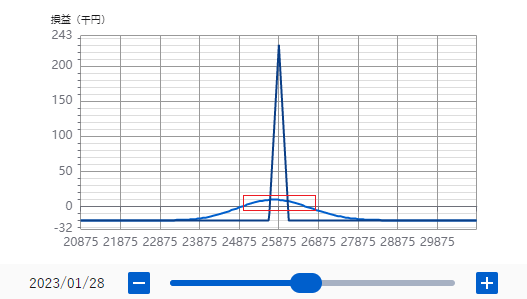

濃い青線は満期日、うすい水色線はエントリー日の損益図です。

エントリー日の最大利益は4円(実際は4,000円)で、25,045円~26,285円の範囲(赤枠)で利益になります。

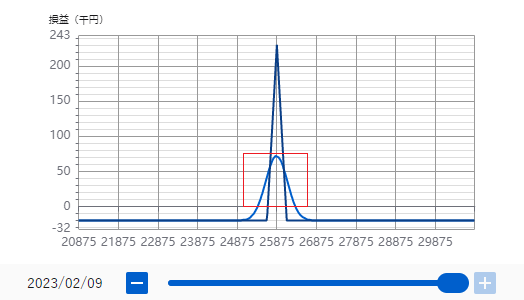

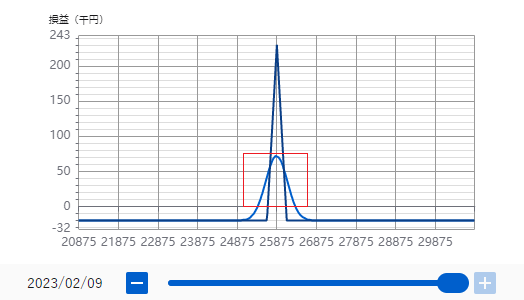

ほんの少しだけ損益ラインが上昇しましたが、最大利益は25,675円地点のわずか10円です。

満期日の1日前の損益図です。

ようやく損益ラインが大きく膨らみましたが、最大利益は25,875円地点の72円で、満期日の半分にもなりません。

エントリー日から取引最終日(満期日直前)までの損益図からわかるように、途中の取引ではほとんど利益になりません。

ロング・プット・バタフライは、とてつもなく ”じれったい” 戦略ですね。

じれったい戦略を逆手にとって、ロング・プット・バタフライは、満期日までの日数があまり残っていないときに仕掛けるほうがよいでしょう。

取引

ロング・プット・バタフライは、満期日が近くなってから仕掛けられる、比較的安全で有効な戦略だと思います。

運が良ければ、「損失なしで利益だけの取引」というリスクゼロのポジションを取ることも可能です。

まとめ

ロング・プット・バタフライを使う理由や仕掛けどきは、ショート・ストラドルとまったく同じです。

しかし両者の中身はまったく異なります。

個人投資家にとって、損失無限大のショート・ストラドルはリスクが高すぎるので、ロング・プット・バタフライを選んだ方が無難です。

損失が限定のロング・プット・バタフライは、こころとからだにやさしい「ほったらかし投資」にピッタリのオプション戦略といえるでしょう。

- 「ほったらかし投資」とは読んで字のごとく、商品を買ったあとは ”ほったらかし” ているだけの投資方法。

- 「ほったらかし投資」の中身はさまざまだが、投資のプロやAIに売買をまかせるというのが基本。

- 「ほったらかし投資」は、<初心者も始めやすい><少額から始められる><長期投資に有効な>投資方法。

それではまた。

コメント