くまケン

くまケン株式投資の用語はむずかしいモン。

株式投資の用語の意味がわからない状態で、株式投資に手を出してはいけません。

ルールを知らずにプロスポーツの試合に出るようなものです。

株式投資は大事なお金をやりとりするもの。

大事なお金を育てるためにも、株式投資の用語をぜひ覚えてください。

株式投資の世界はプロの集りです。

本記事では、日常生活ではまず使われない株式投資の用語を図とわかりやすい文章で説明しました。

- 「ほったらかし投資」とは読んで字のごとく、金融商品を買ったあとは ”ほったらかし” ているだけの投資方法。

- 「ほったらかし投資」の中身はさまざまですが、投資のプロやAIに売買をまかせるというのが基本のスタイル。

- 「ほったらかし投資」は、<初心者でも始めやすい><少額から始められる><長期投資に有効>な投資方法。

- 九州を拠点に自動車販売店を経営

- 2015年より金融系ブログ作成

- ほったらかし投資が座右の銘

あ行

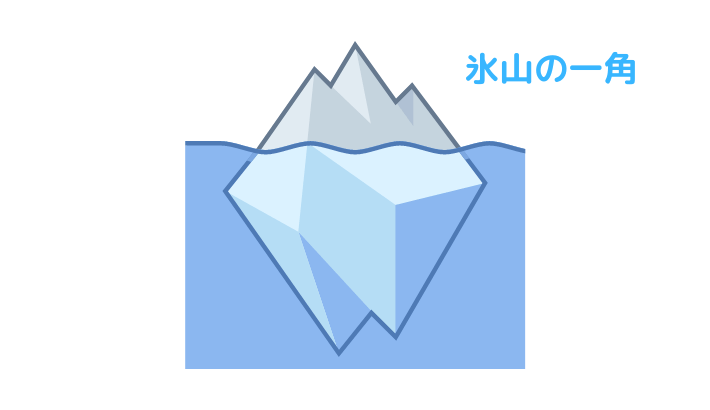

アイスバーグ注文(あいすばーぐちゅうもん)

大量の売買注文を出す場合に、注文を小分けにして少しずつ出す注文方法のこと。

大口投資家や機関投資家の専売特許の注文方法です。

一気に大量注文を出すと価格が大きく動いてしまうので、アイスバーグ(氷山)注文を使います。

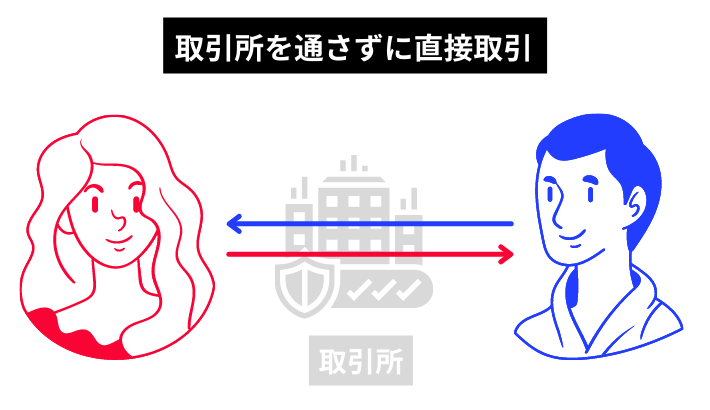

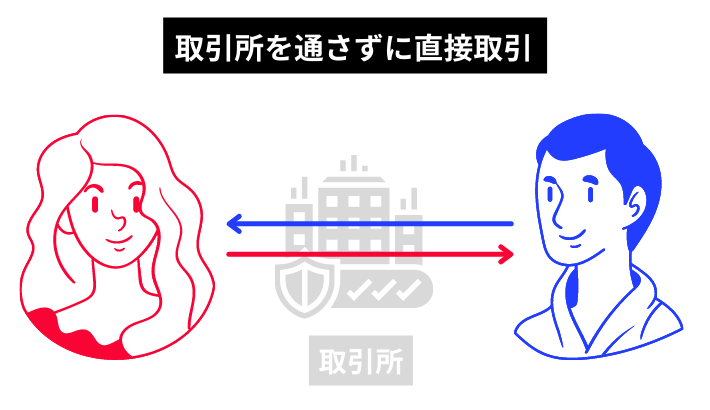

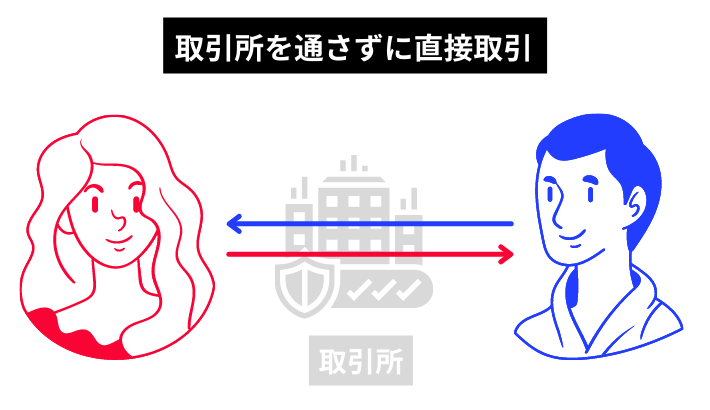

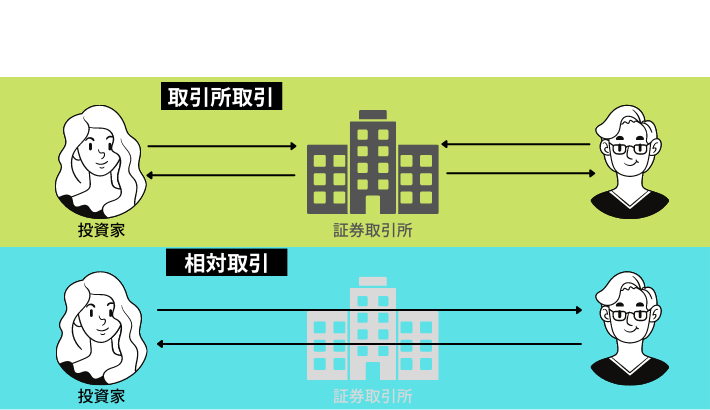

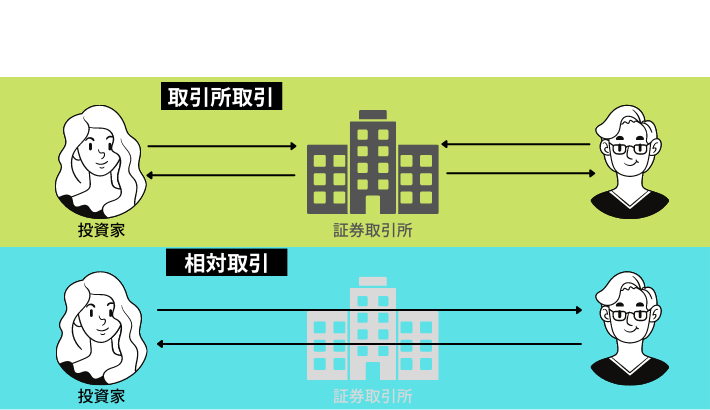

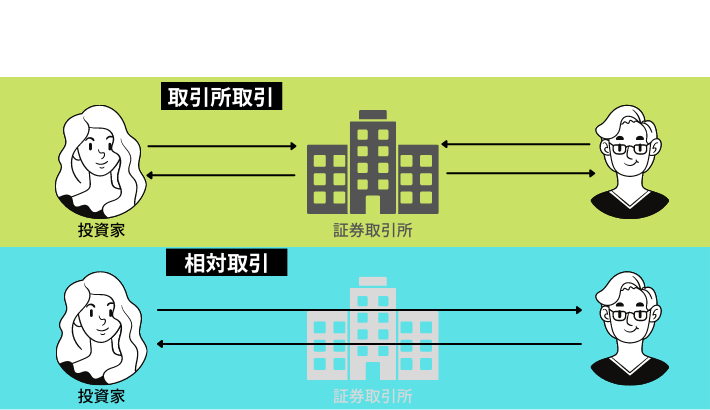

相対取引(あいたいとりひき)

買い手と売り手が取引所を通さずに直接取り引きすること。

買い手と売り手で「価格」「数量」「決済方法」を決めて取り引きします。

市場で大口の取引をすると株価が大きく変動するので、株価の変動を防ぐために相対取引が行われます。

相対取引の反対語は取引所取引です。

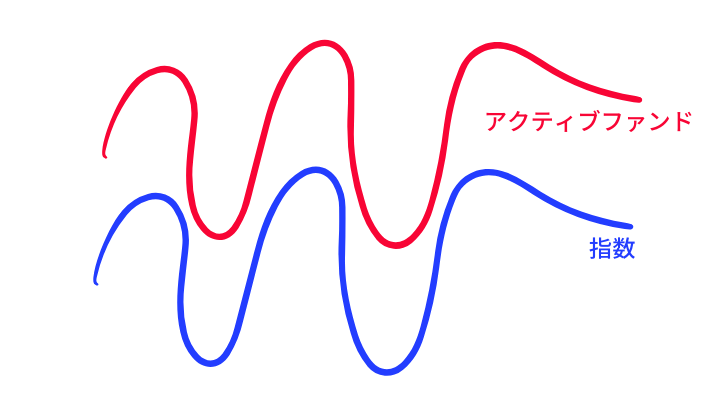

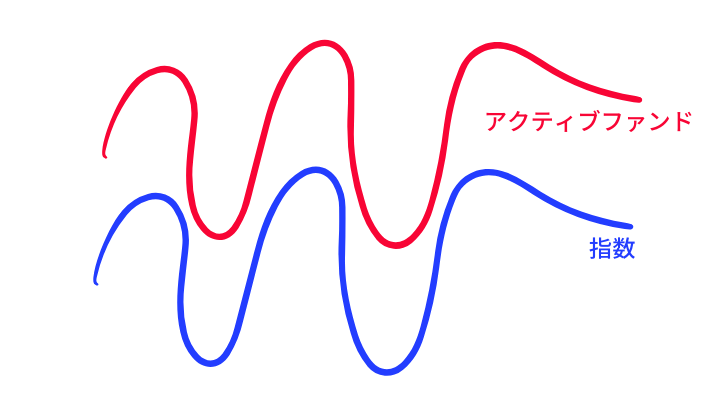

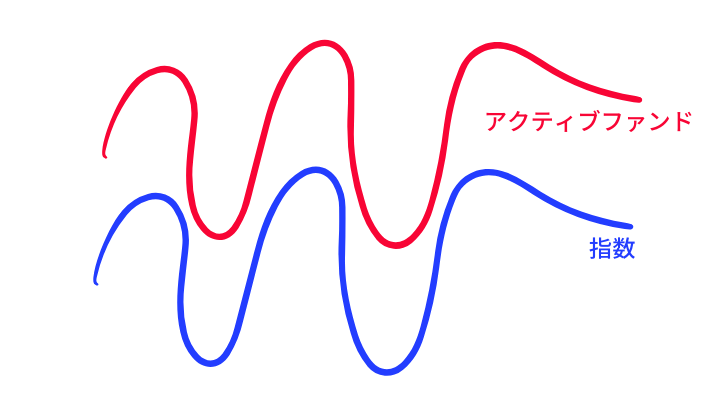

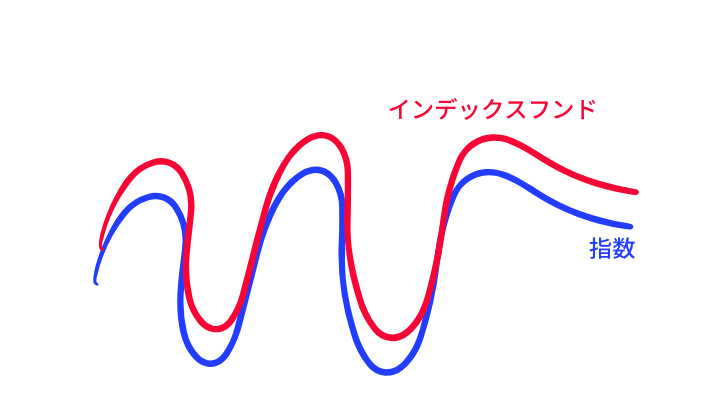

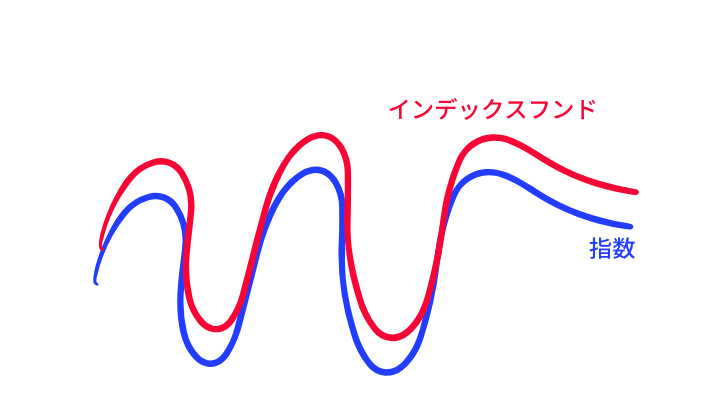

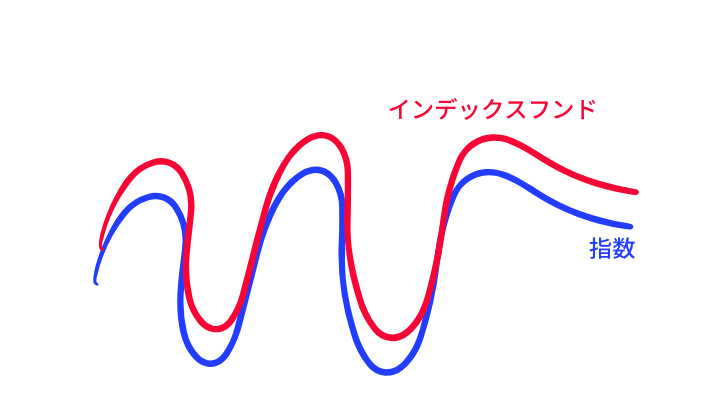

アクティブファンド(あくてぃぶふぁんど)

特定の指数に連動するインデックスファンドとは逆に、指数を超える収益をめざす投資信託のこと。

プロの投資家が投資先を選んで運用してくれます。

銘柄の入れ替えや情報収集などに費用がかかるので、インデックスファンドに比べて手数料が高くなります。

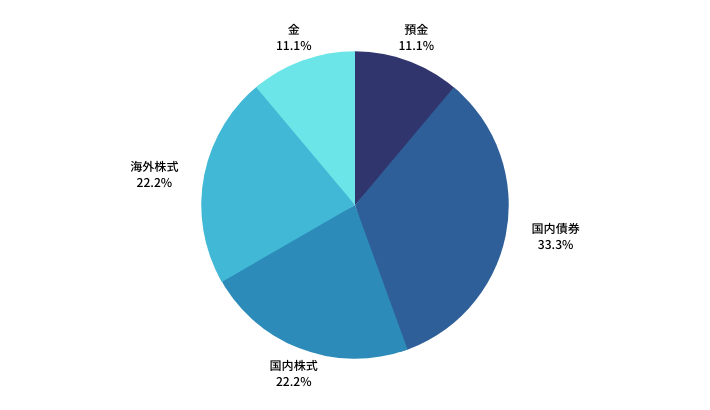

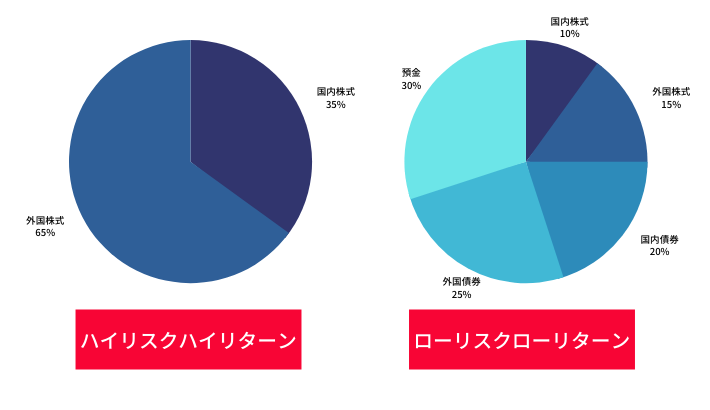

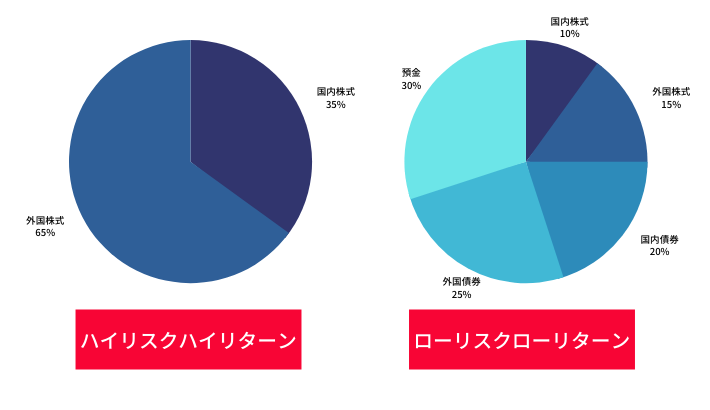

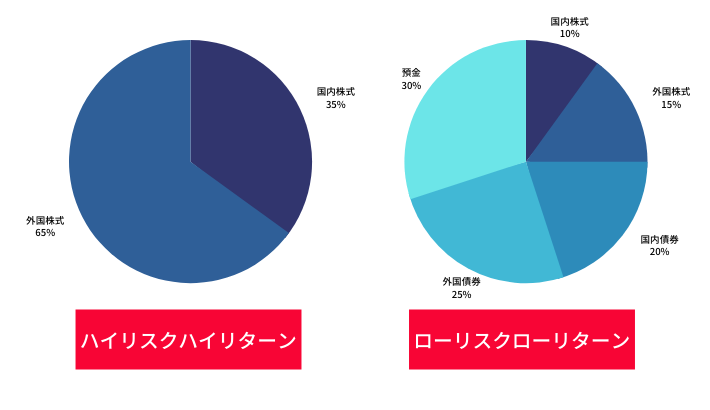

アセットアロケーション(あせっとあろけーしょん)

株式や債券などの資産をどのような割合にするか決めること。

「資産額」「目的」「リスク許容」「年齢」などにより、人それぞれで異なります。

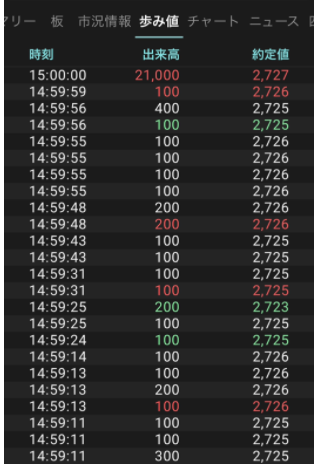

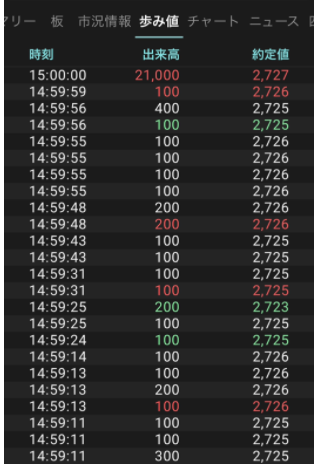

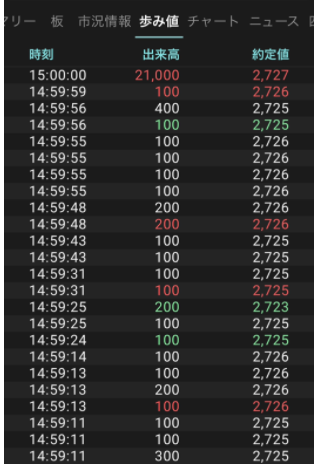

歩み値(あゆみね)

いつ(時間)、どれぐらい(数)、いくら(価格)で約定(やくじょう)したのかを並べたもの。

売買の雰囲気をつかめたり、大口投資家の動きがわかります。

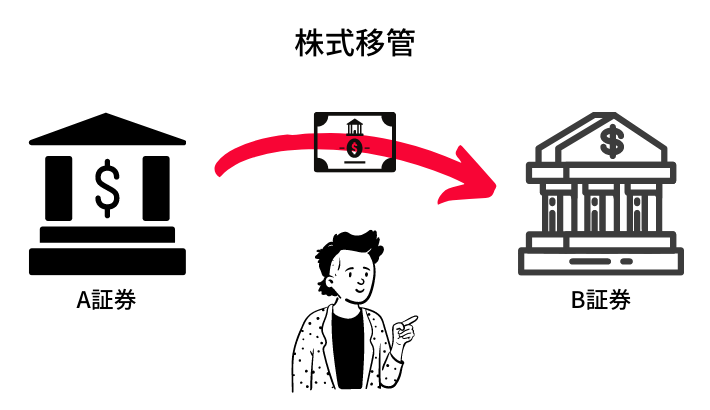

移管(いかん)

株式や投資信託をほかの証券会社へ移すこと。

移管手続きに手数料がかかる場合もあります。

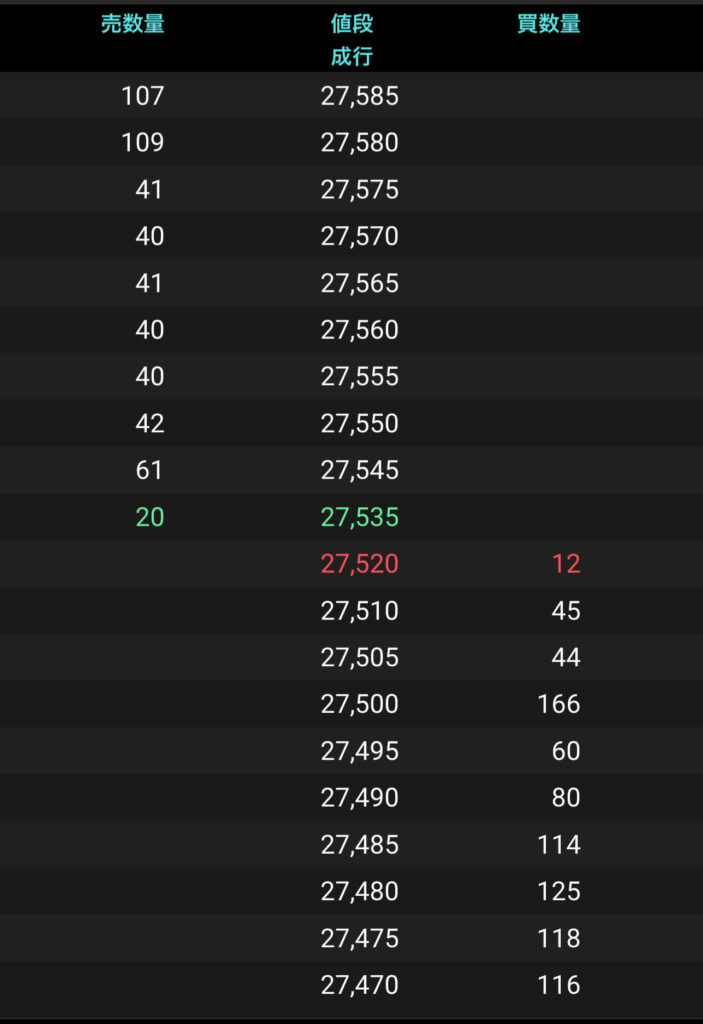

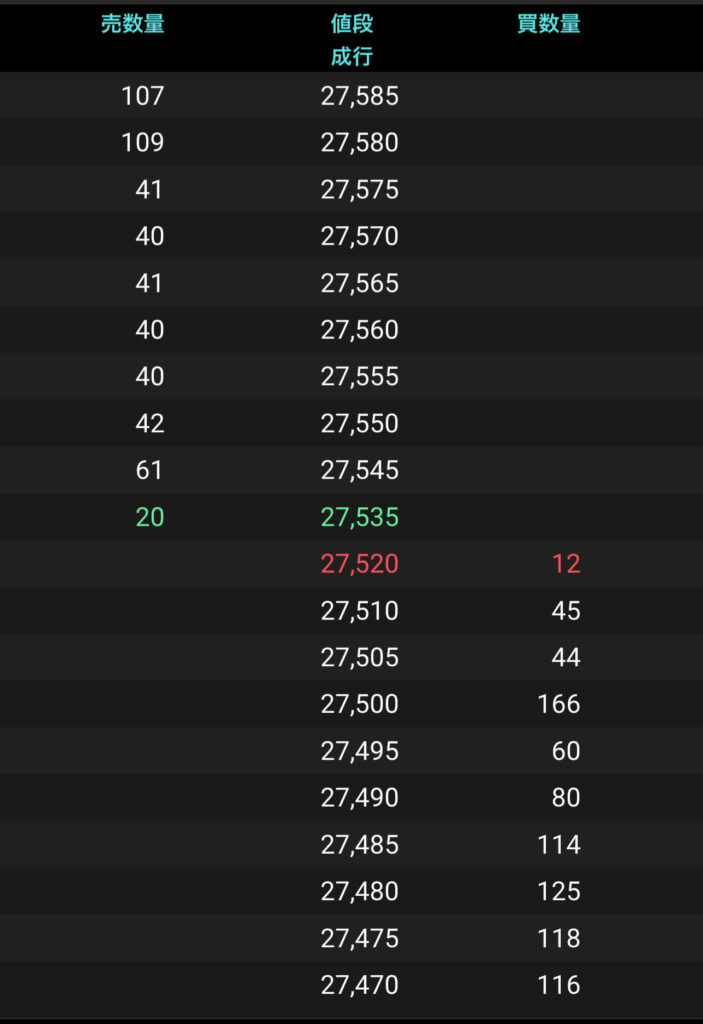

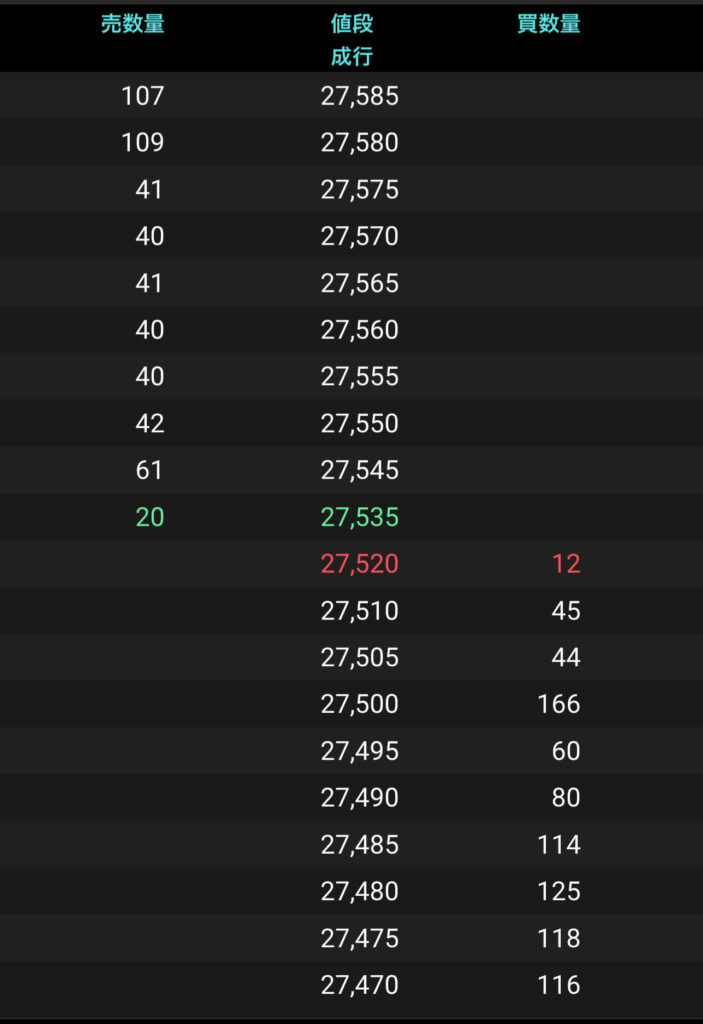

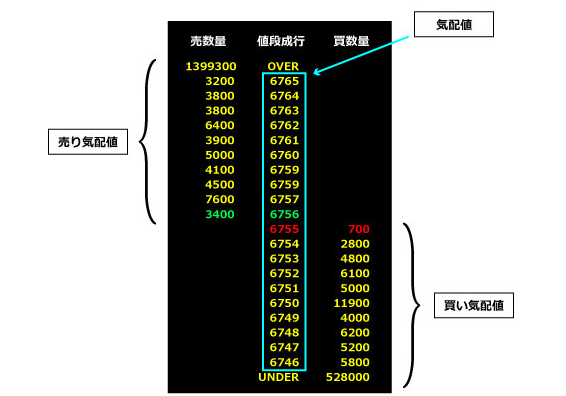

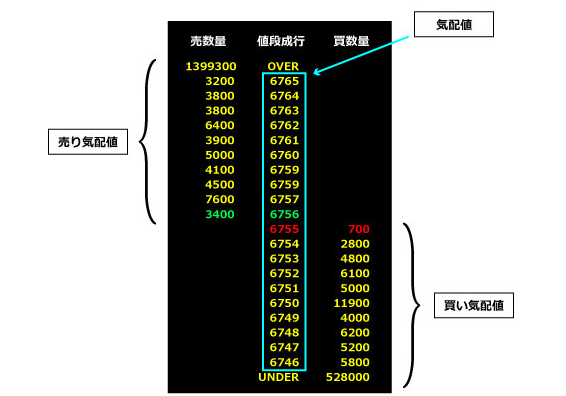

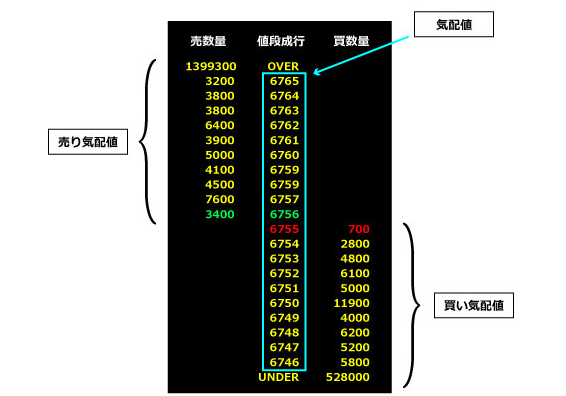

板(いた)

注文(売りと買い)が入っている枚数を価格ごとに一覧にしたもの。

中心に価格、右側に売り注文、左側に買い注文が表示されます。

気配値(けはいね)とも言います。

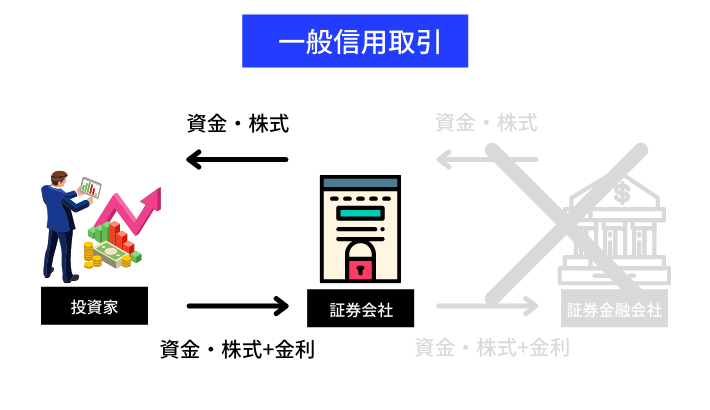

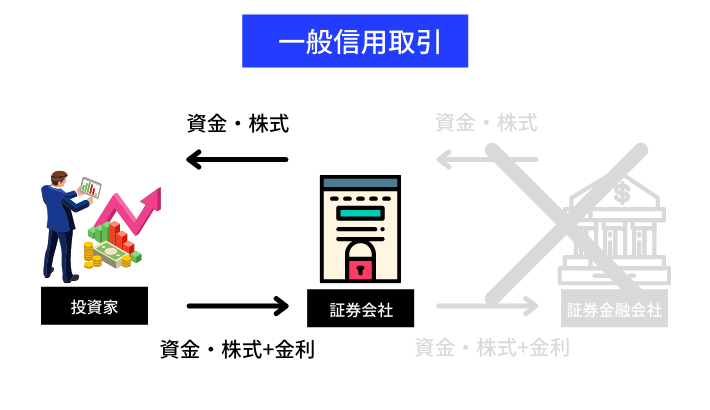

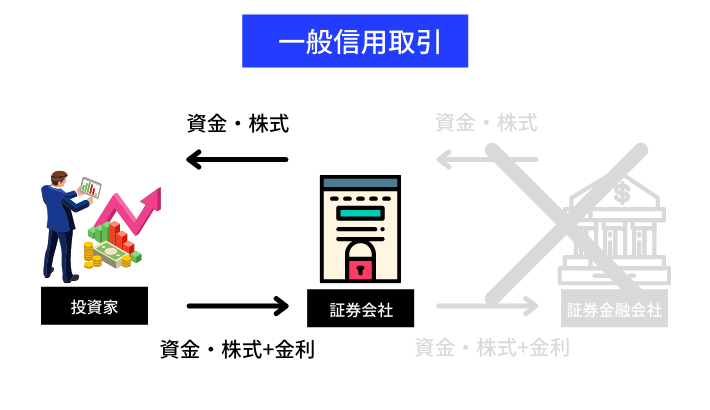

一般信用取引(いっぱんしんようとりひき)

それぞれの証券会社が定めたルールで行う信用取引のこと。

証券会社が独自に返済期限や金利をきめます。

証券金融会社が定めたルールで行う制度信用取引とくらべて、金利が高めになります。

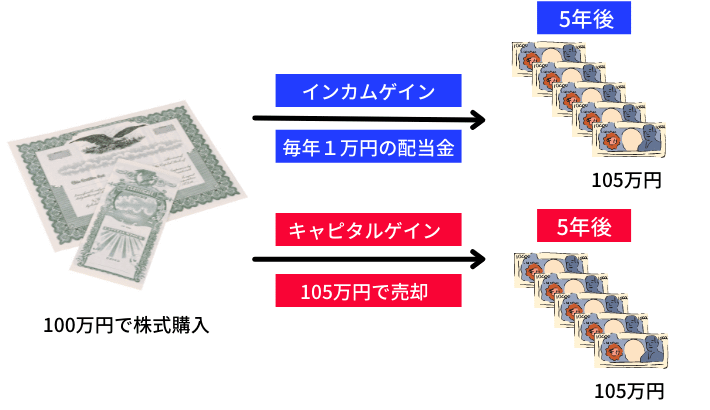

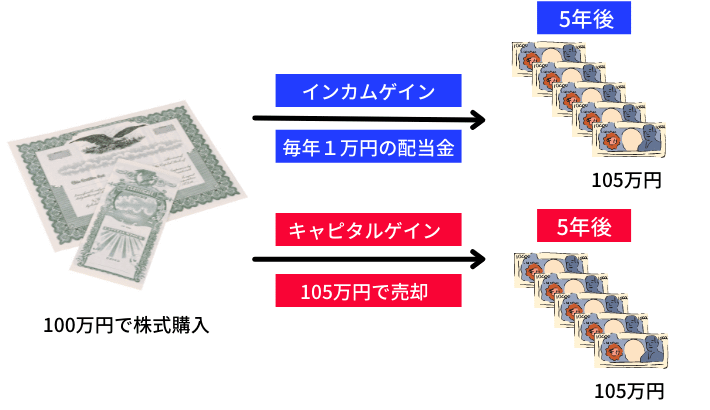

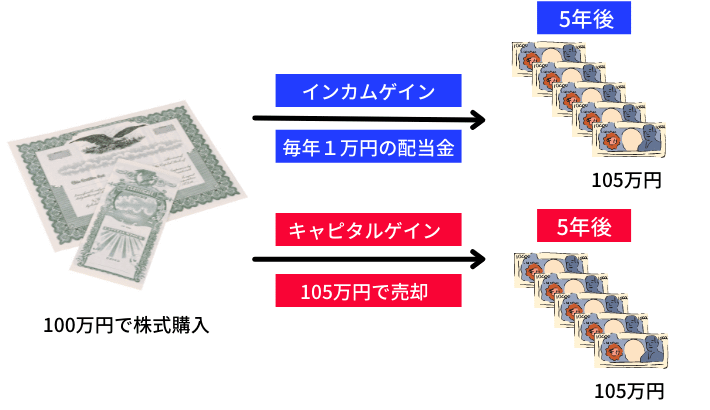

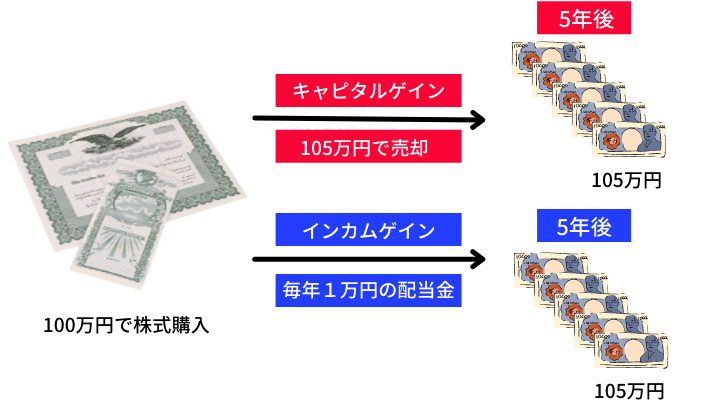

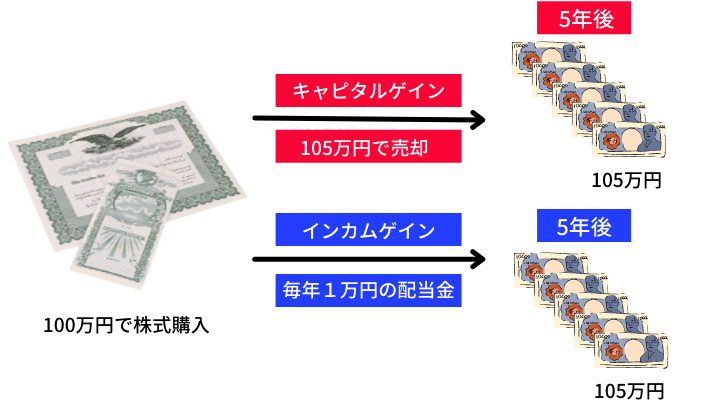

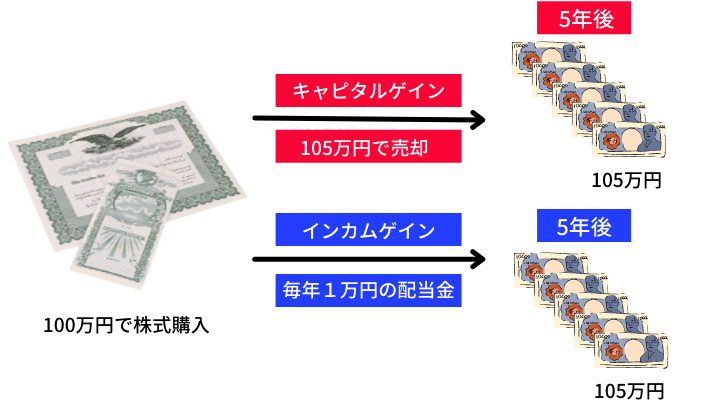

インカムゲイン(いんかむげいん)

資産を保有することで得られる利益のこと。

- 株式:配当金

- 債券:利子

- 投資信託:分配金

- 不動産:家賃

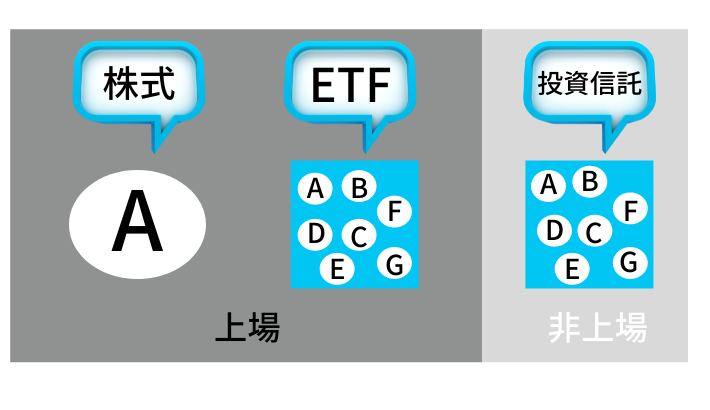

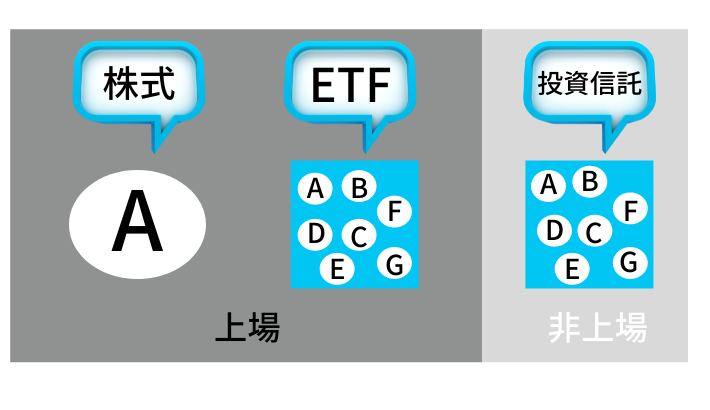

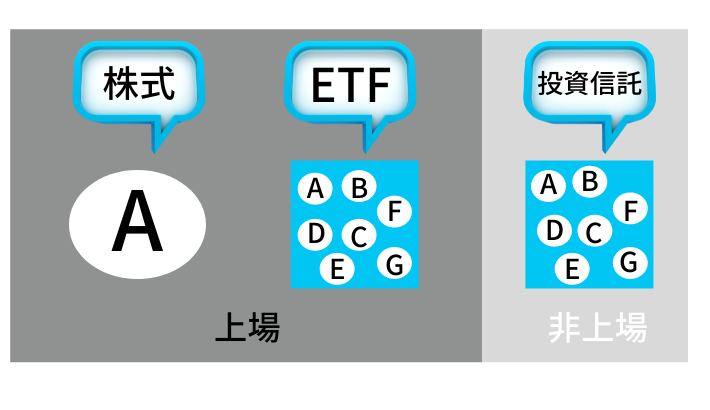

インデックスファンド(いんでっくすふぁんど)

日経平均株価などの株価指数の値動きに連動する投資信託のこと。

連動する指数が上昇すると値上がりし、下落すると値下がりします。

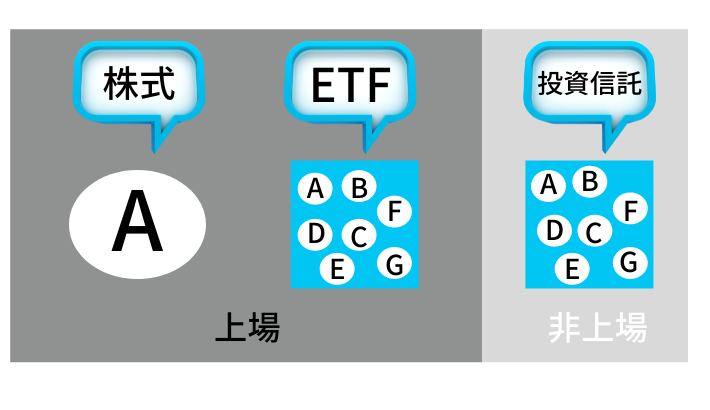

ちなみに投資信託を上場した商品をETFといいます。

インデックスファンドは、手数料が安いうえに分散投資ができるので投資初心者にオススメです。

また、インデックスファンドはパッシブファンドともいいます。

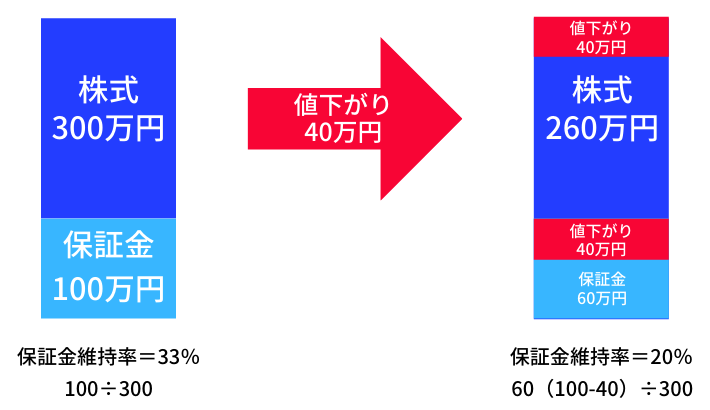

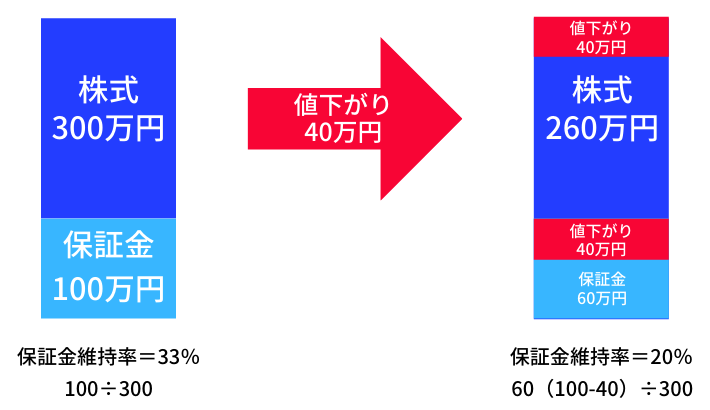

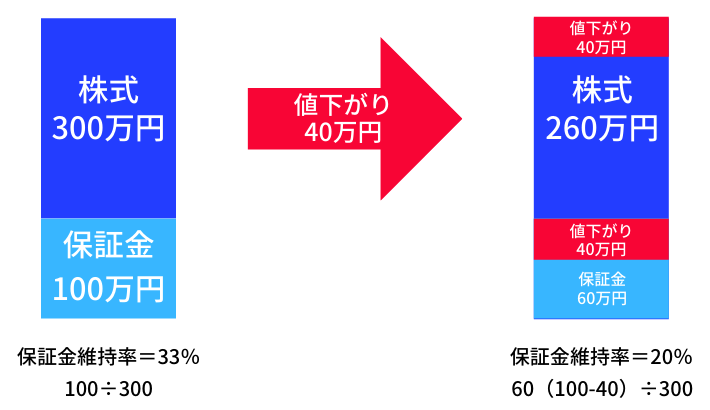

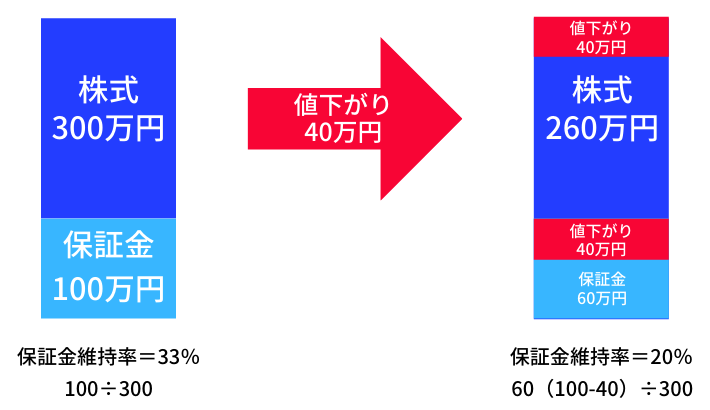

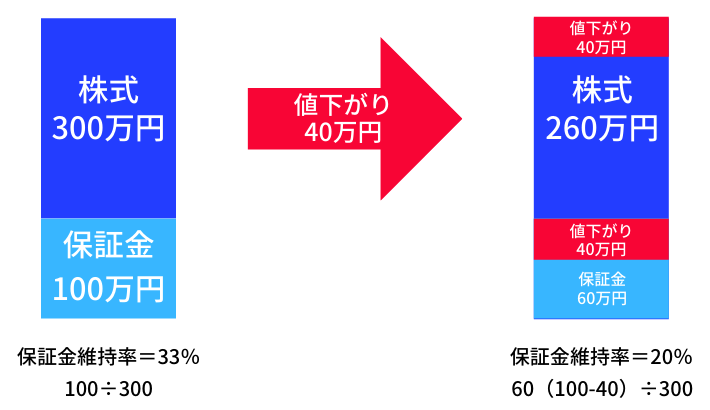

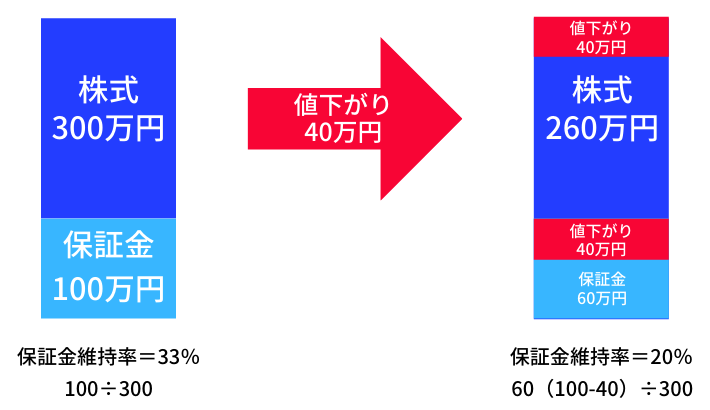

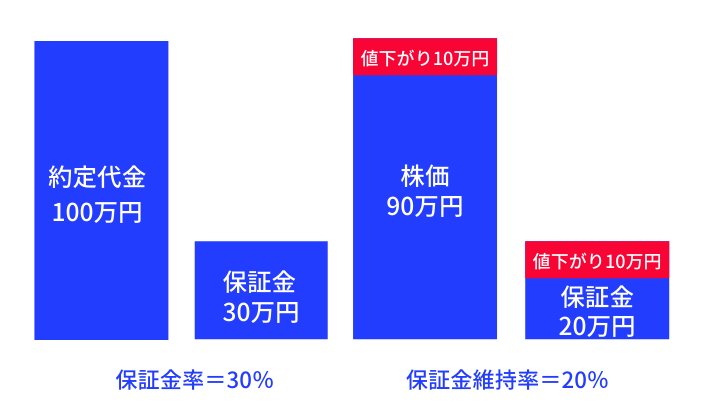

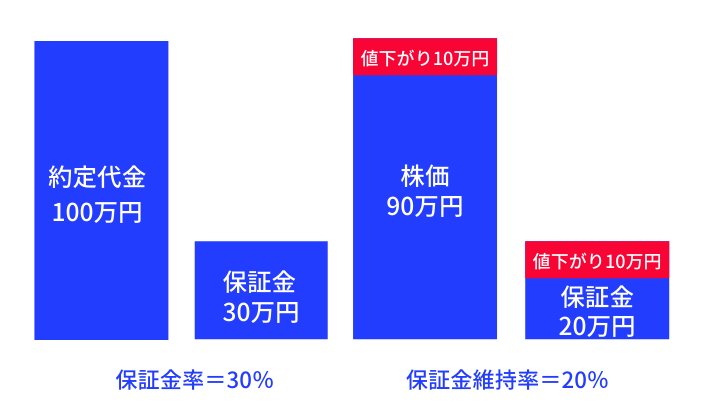

追証(おいしょう)

追加保証金の略語。

証券会社が「保証金を追加しないと強制的にロスカットにしますよ」と教えてくれる仕組みのこと。

追証が発生すると新規の注文ができなくなります。

下図は、持ち株が40万円値下がりしたので保証金も40万円差し引かれて60万円になり、保証金維持率が33%から20%へ下がったケースです。

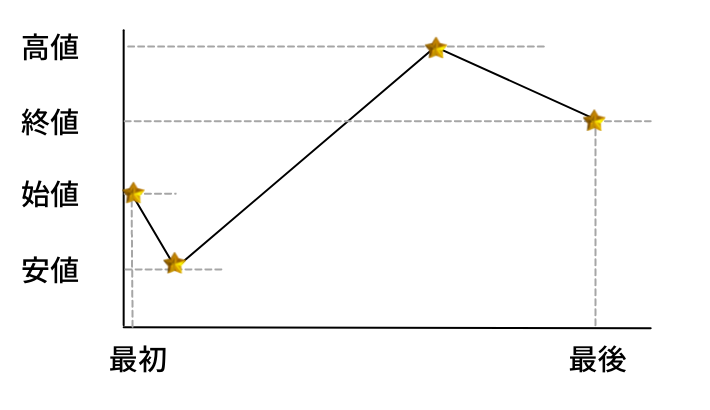

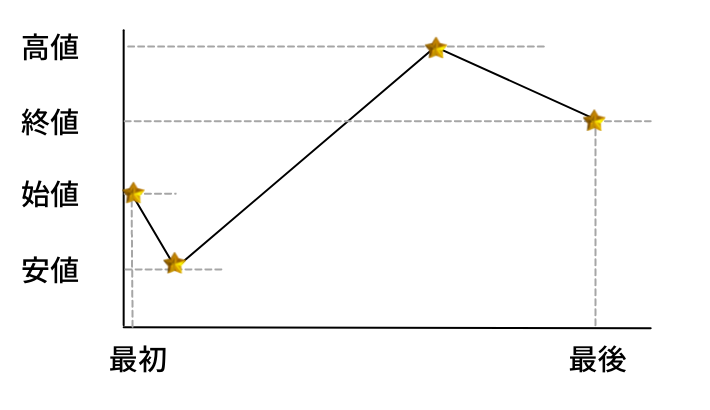

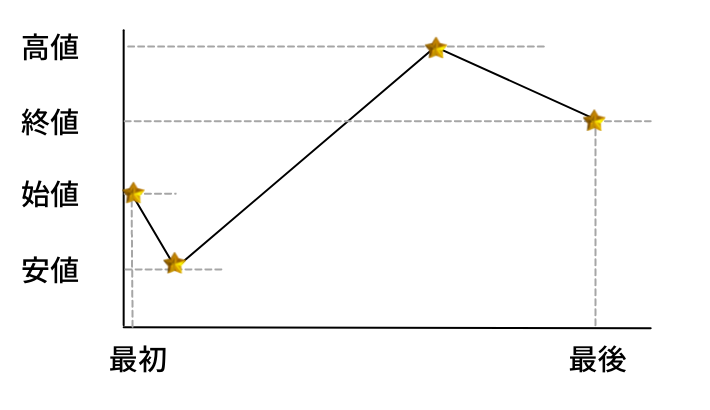

終値(おわりね)

一日の取引で最後に付いた価格のこと。

引け値ともいいます。

か行

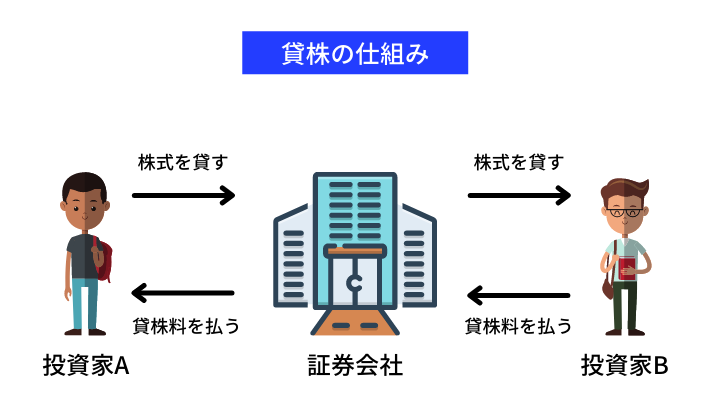

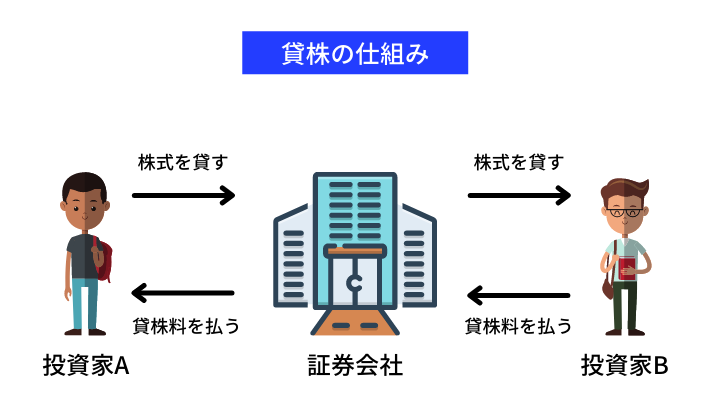

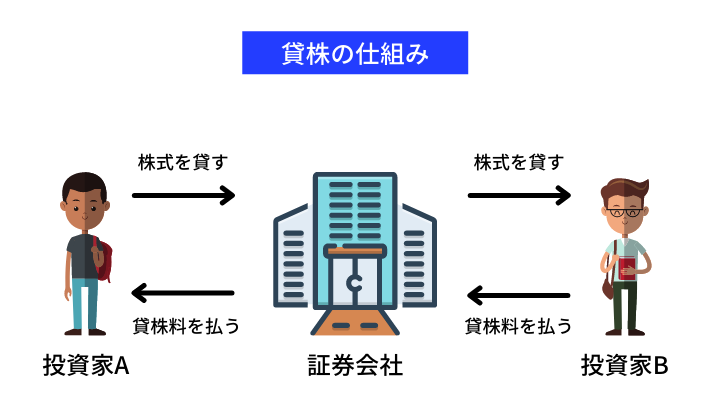

貸株料(かしかぶりょう)

信用売りで発生する金利のこと。

貸株料のほかに逆日歩(ぎゃくひぶ)という費用もあり、市場で貸借される株式が不足すると発生(制度信用取引)します。

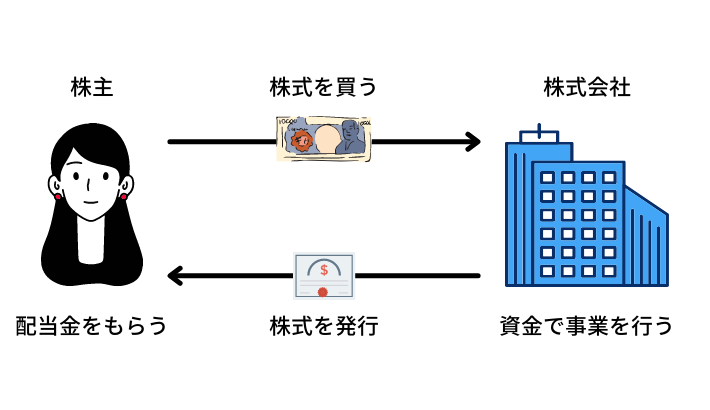

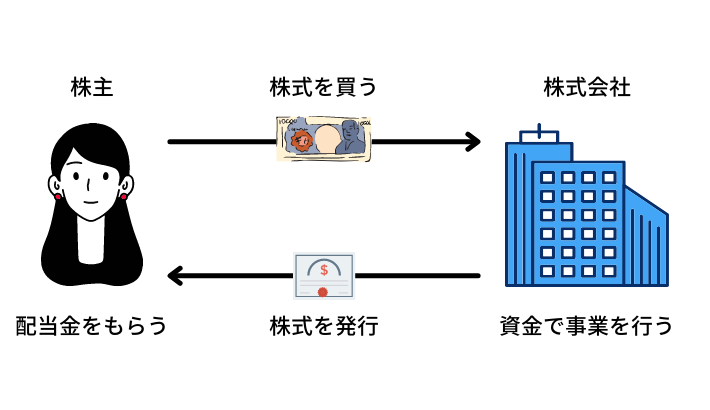

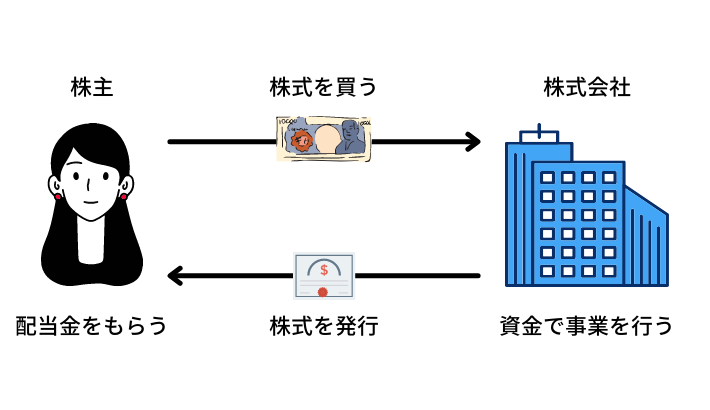

株式投資(かぶしきとうし)

株式会社の発行する「株式」を売買して利益をねらったり、配当金や株主優待で利益をねらう取引のこと。

株式を売買して得た利益をキャピタルゲイン、配当金をインカムゲインといいます。

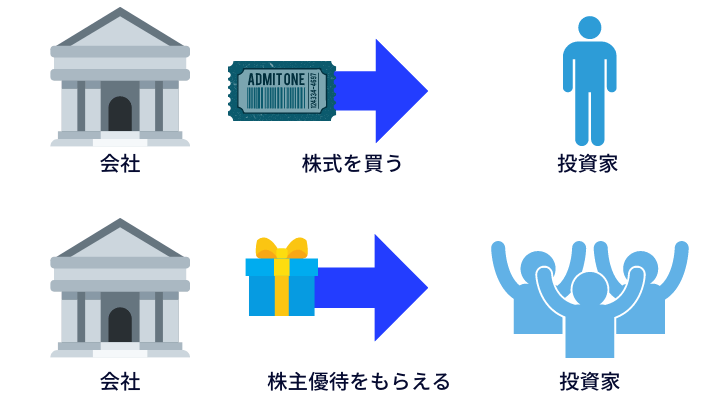

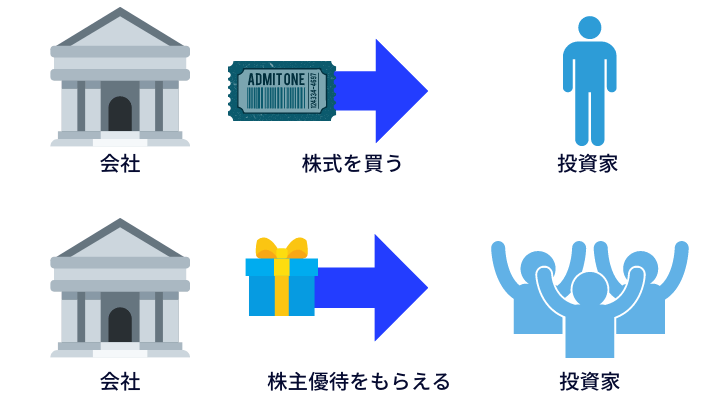

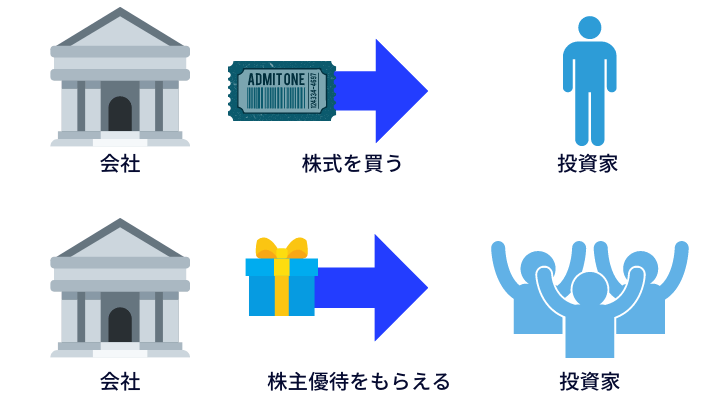

株主優待(かぶぬしゆうたい)

株式会社の発行する「株式」をもつことによって、企業からもらえるサービスや商品のこと。

権利付き最終日に近づけば近づくほど、株主優待狙いの買いが多く入って株価は上がりやすくなります。

権利付き最終日については、株主優待をねらうに詳しく書いています。

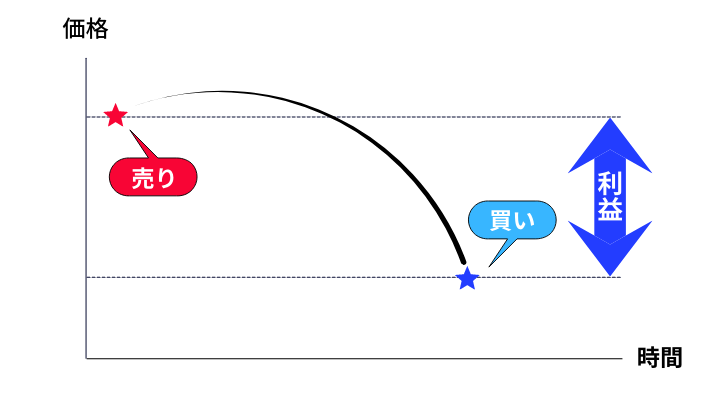

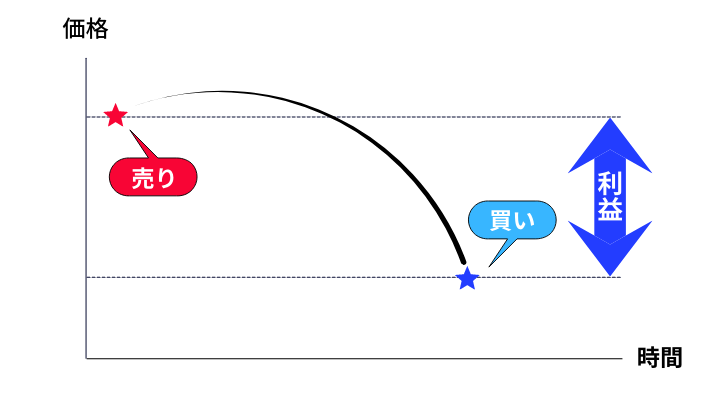

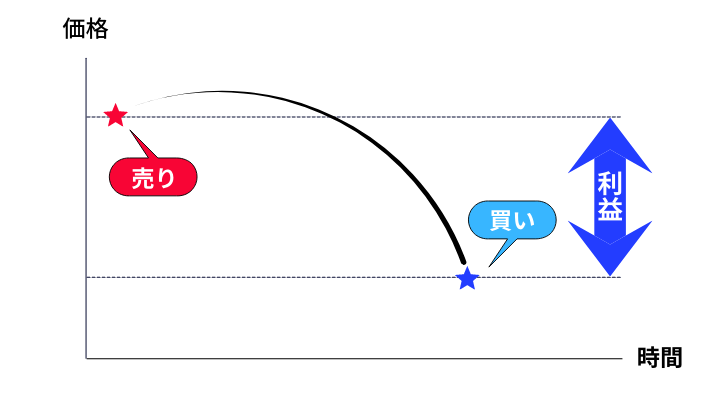

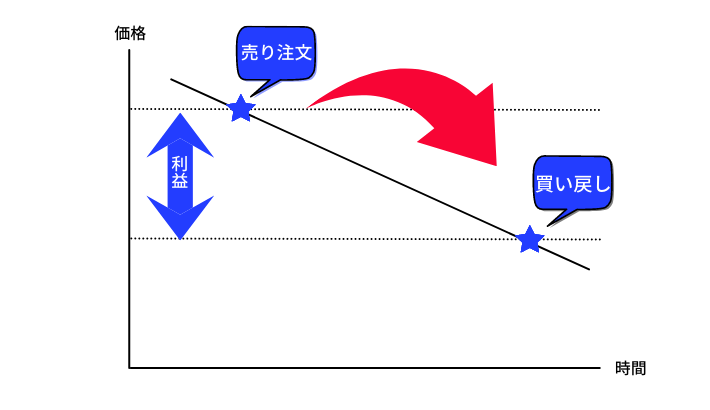

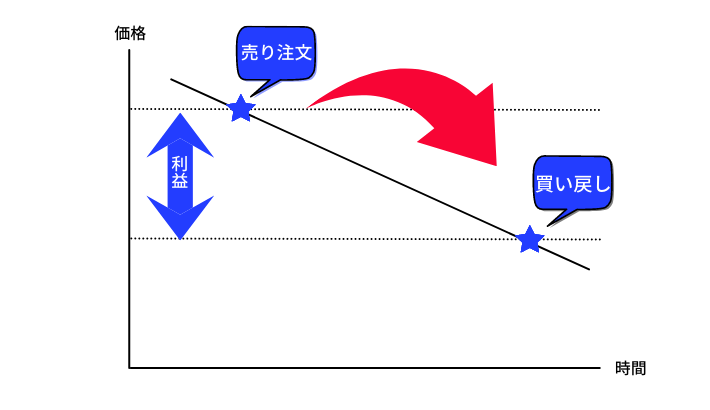

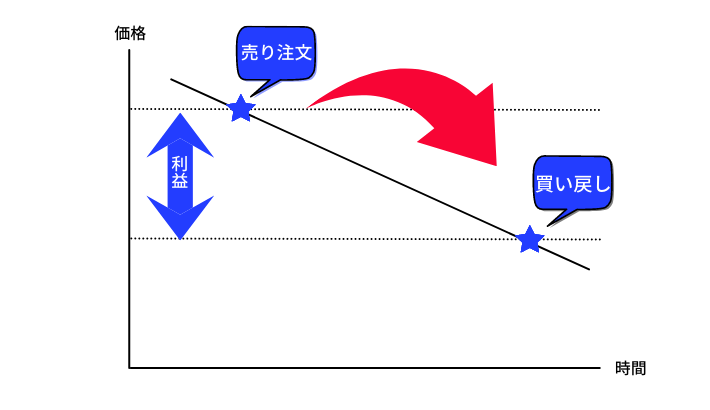

空売り(からうり)

売りから入って後に買い戻す取引のこと。

*信用売りともいいます。

通常は安いときに買って高くなったら売ることで利益を出しますが、空売りでは高いときに売って安くなったら買いもどすことで利益を出します。

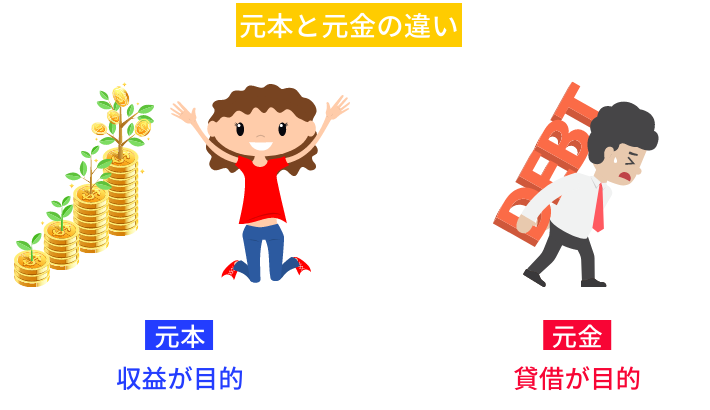

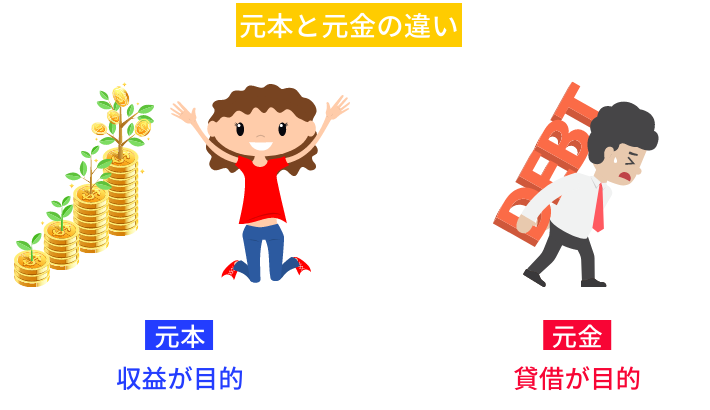

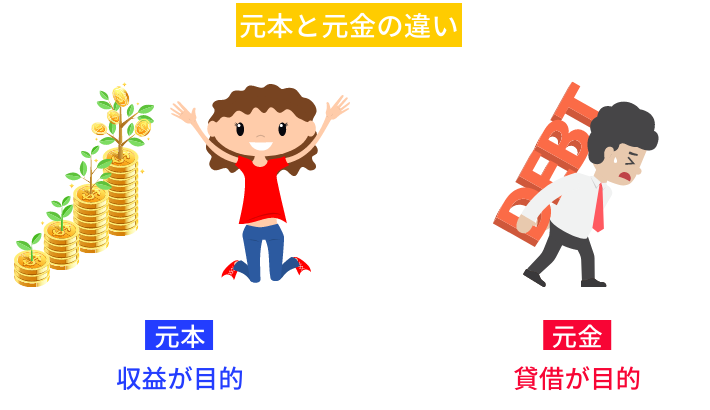

元本(がんぽん)

投資をするさいの元手(もとで)となるお金のこと。

収益を生み出すための資金ともいえます。

元本保証とは、預貯金のように投資に預けた資金が減らないということです。

機関投資家(きかんとうしか)

個人から集めた大量の資金を使って株式や債券で運用を行う大口投資家のこと。

- 保険会社

- 銀行

- 農協

- 政府系金融機関など

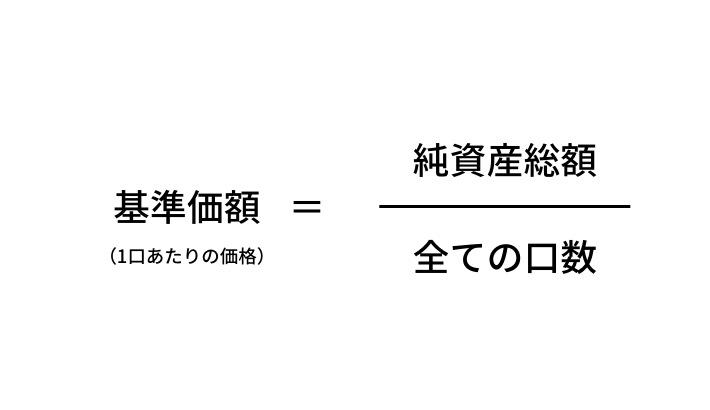

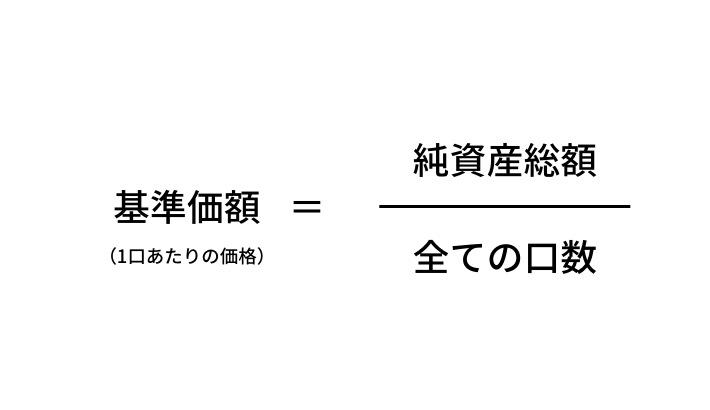

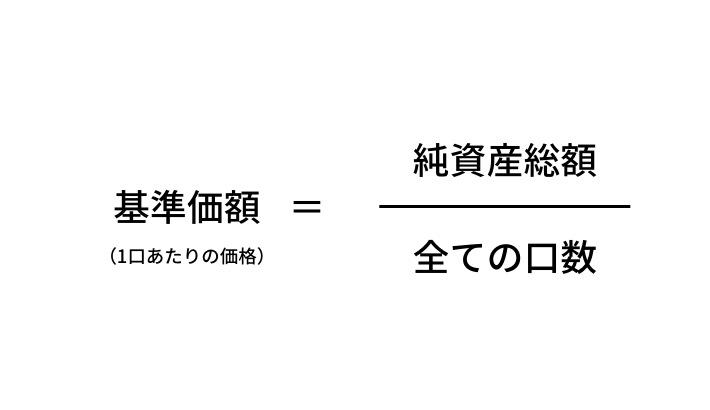

基準価額(きじゅんかがく)

投資信託を売買するときは、基準価額で取引されます。

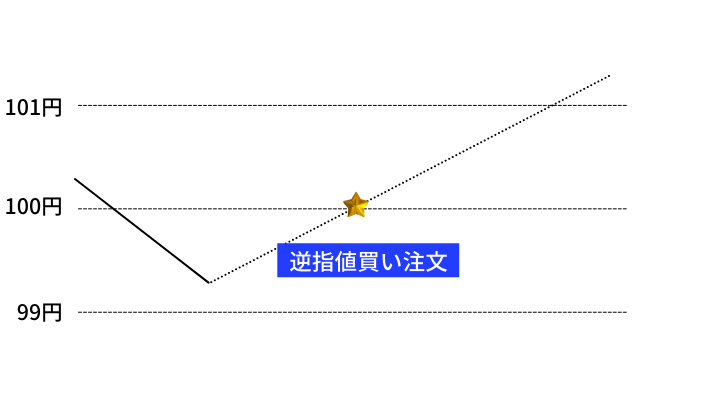

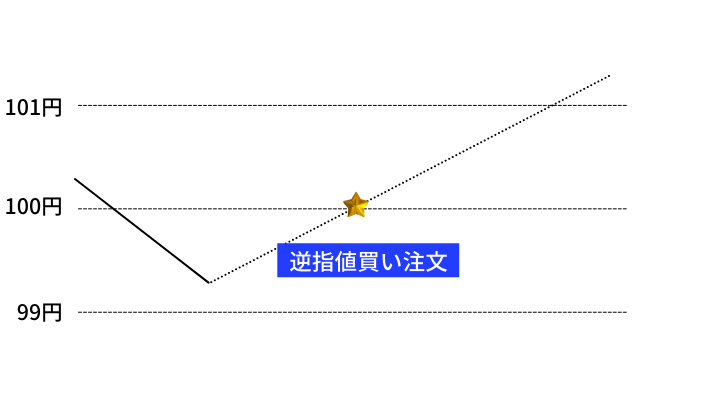

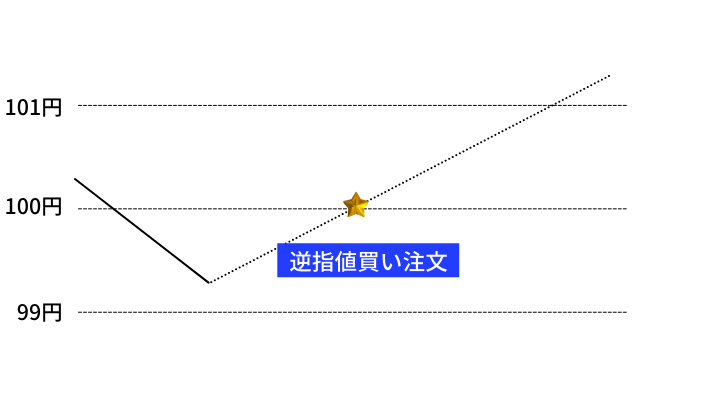

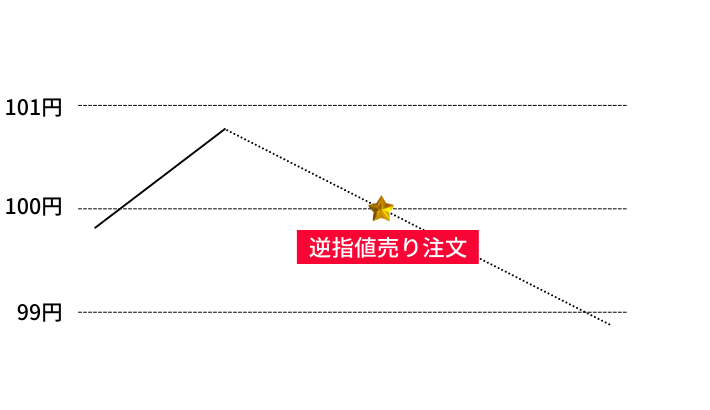

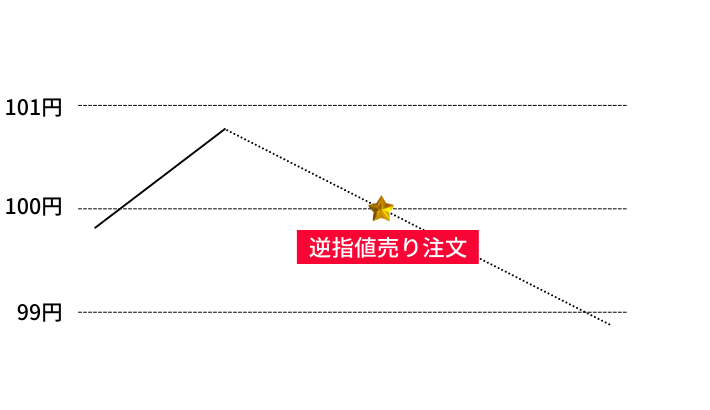

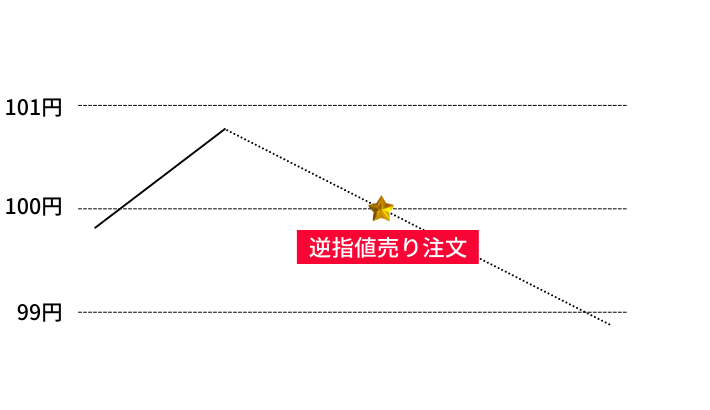

逆指値注文(ぎゃくさしねちゅうもん)

価格が上昇したら指定した価格で買い、価格が下落したら指定した価格で売る注文方法のこと。

相場のトレンドに乗る注文方法といえますが、損切り(ロスカット)にも使われます。

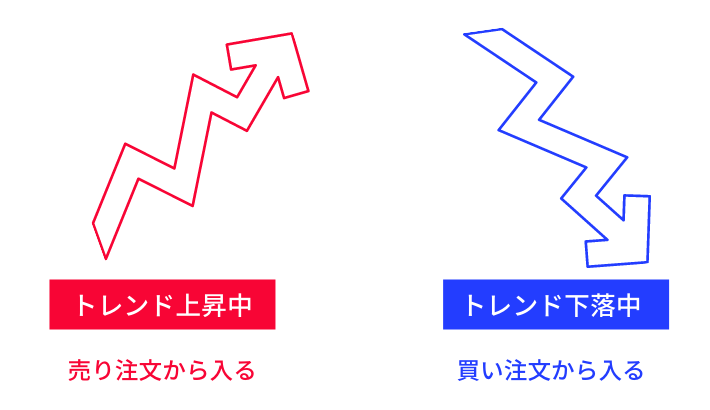

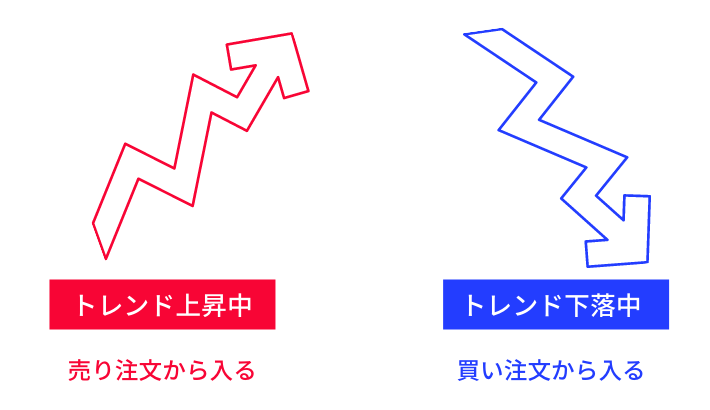

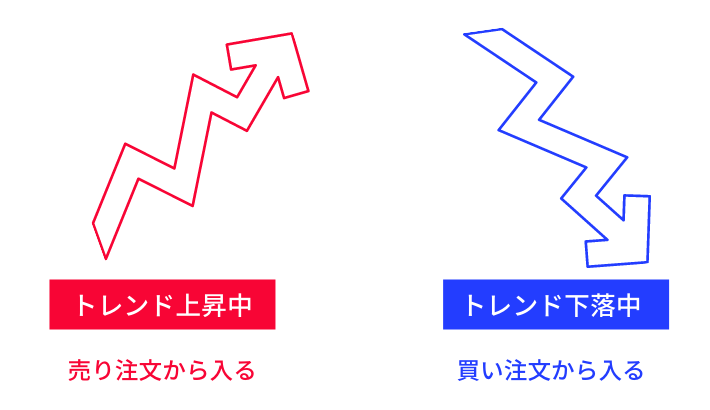

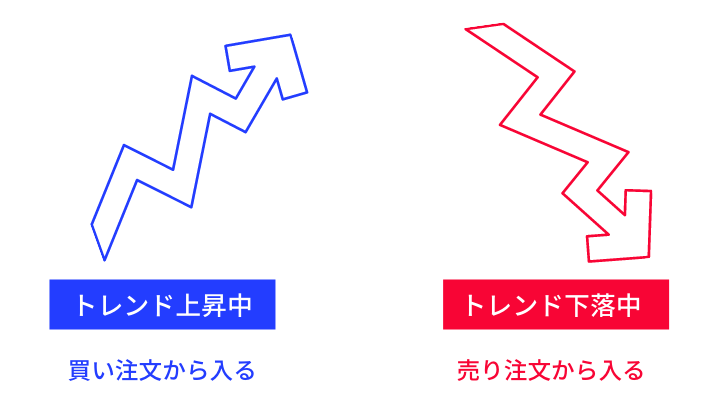

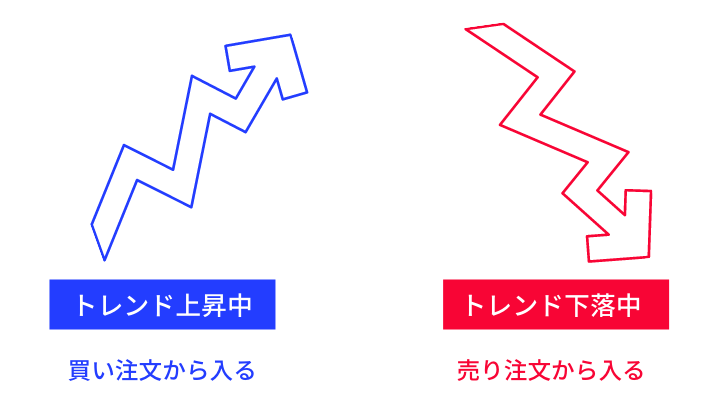

逆張り(ぎゃくばり)

相場のうらを読んで取り引きすること。

株価が上がっていても天井だと読んで売り、株価が下がっていても底だと読んで買う投資方法です。

逆張りの反対は順張りといいます。

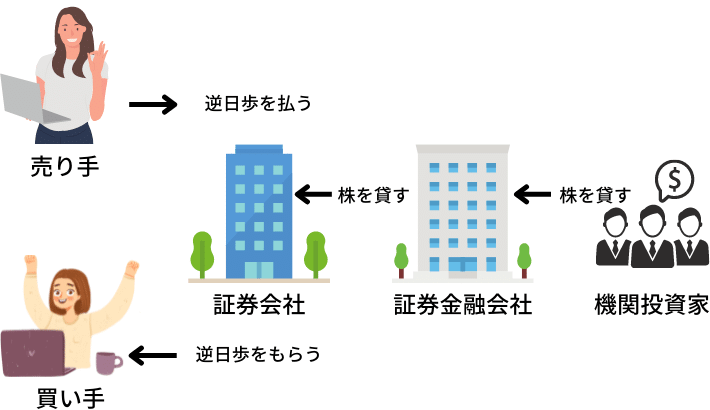

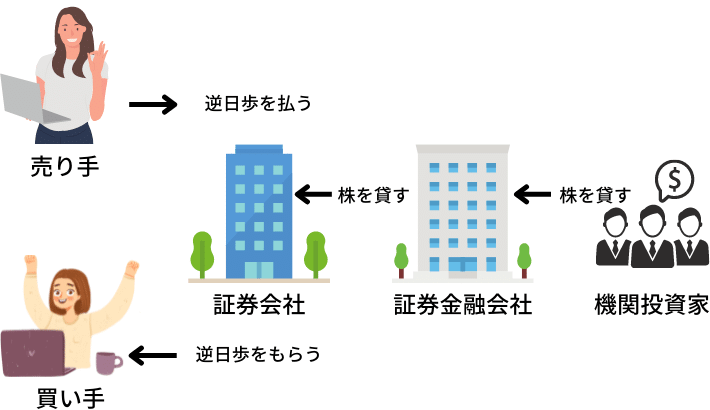

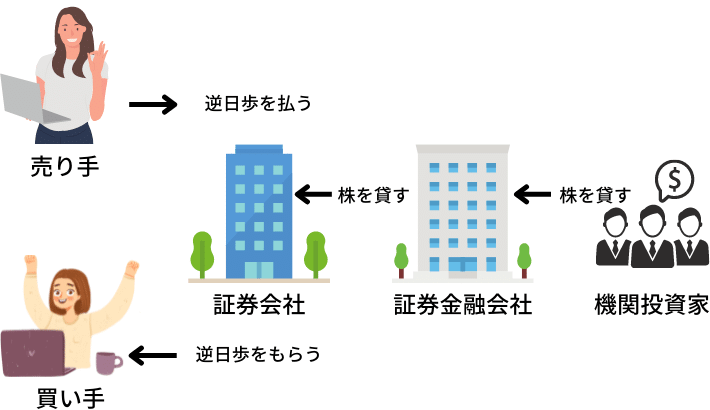

逆日歩(ぎゃくひぶ)

信用取引で売り手が支払う手数料のこと。

貸株料などは最初からわかっている手数料(金利)ですが、逆日歩は想定外の手数料になります。

空売りに人気のある銘柄は証券会社の在庫が不足しがちです。

その場合証券会社は、不足した銘柄を証券金融会社を通して機関投資家などから借りてきます。

証券会社が貸し手に支払う手数料が逆日歩となり、売り手にとって想定外の手数料となるのです。

売り手とは逆に、信用取引の買い手は逆日歩をもらえます。

キャピタルゲイン(きゃぴたるげいん)

「株式」「債券」「不動産」などの売買で得た利益のこと。

英語で「Capital Gain」。

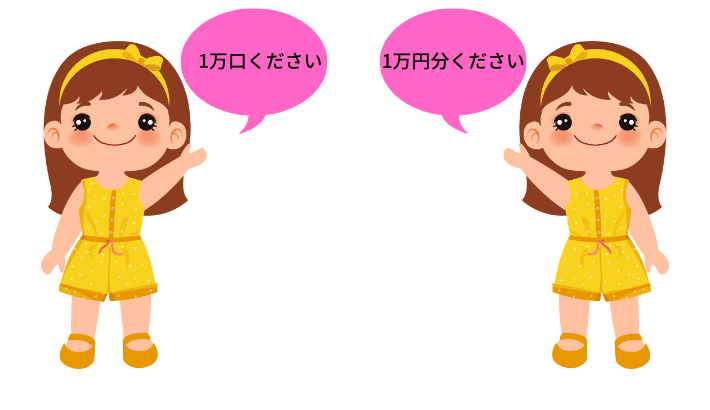

口数(くちすう)

投資信託を売買するときの取引単位のこと。

株式の場合は「1株」ですが、投資信託は「1口」となります。

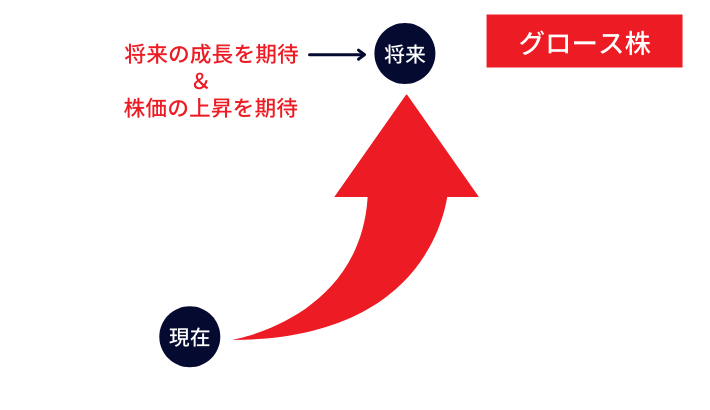

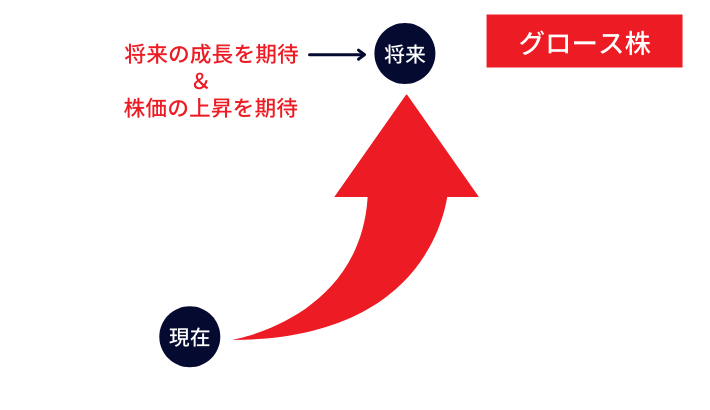

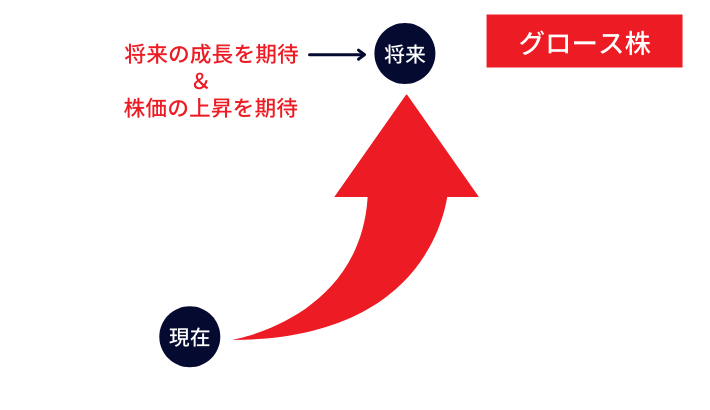

グロース株(ぐろーすかぶ)

今後も成長していく見込みが高く、大きな株価の上昇が期待される銘柄のこと。

一般的にグロース株は、配当金が無いか有ったとしても少ないので売却益ねらいが多くなります。

グロース株の対義語はバリュー株です。

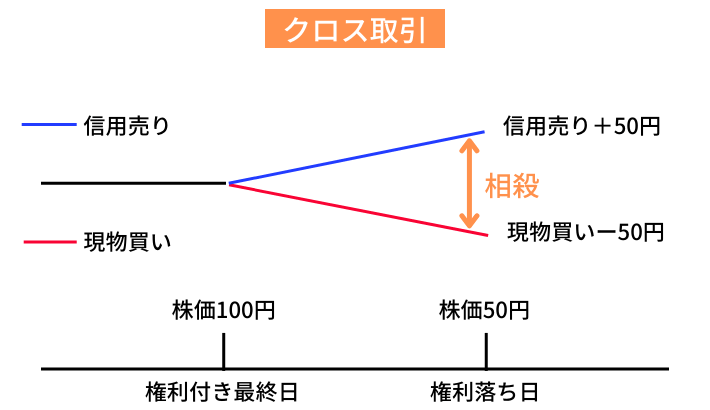

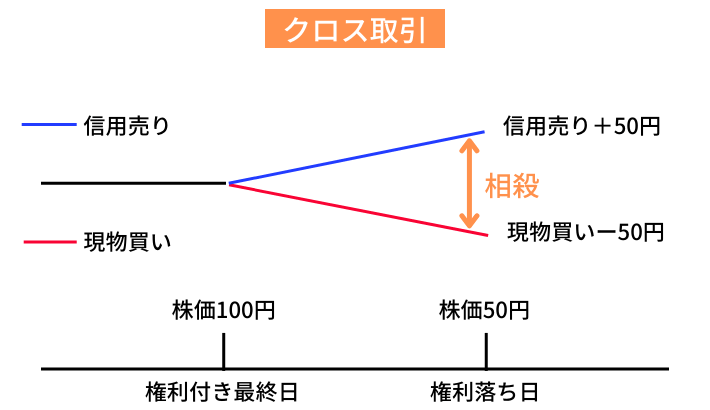

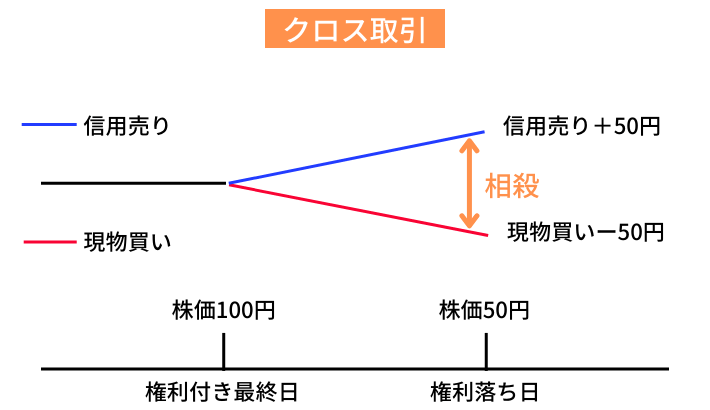

クロス取引(くろすとりひき)

ある一つの銘柄に対して、同じ金額・同じ数量で買いと売りの注文を同時にいれる取引のこと。

株価が動いても、利益と損失が相殺される取引といえます。

株主優待の権利を得るために使われることが多いです。

両建て(りょうだて)ともいいます。

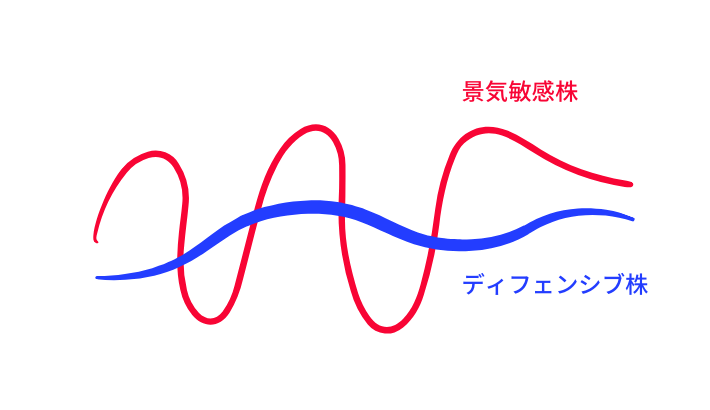

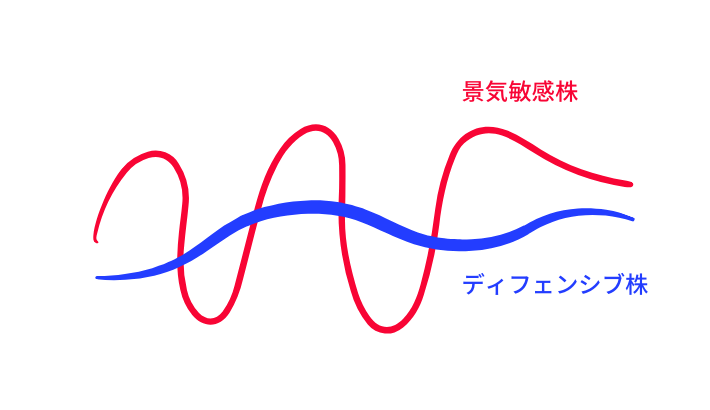

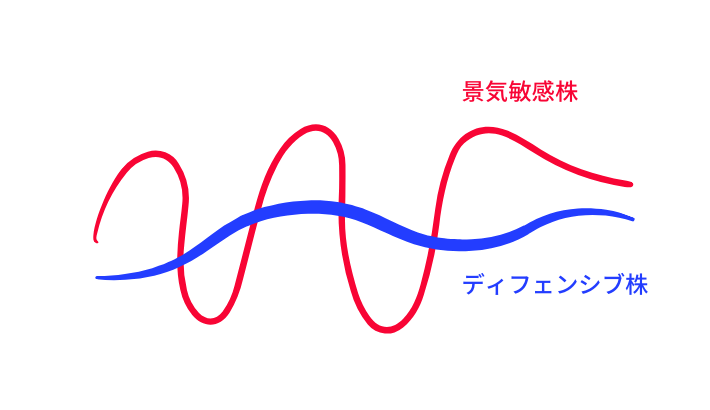

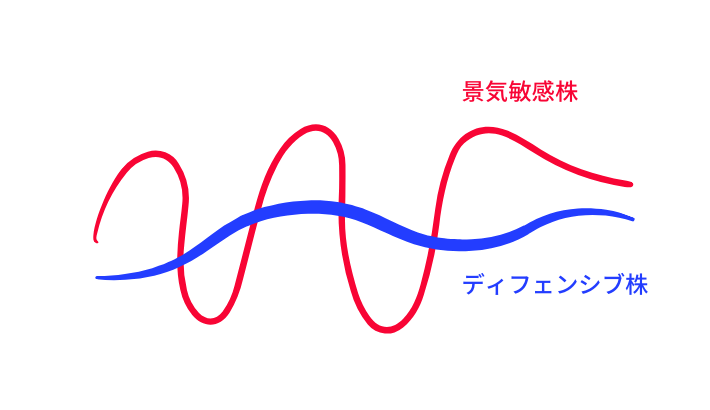

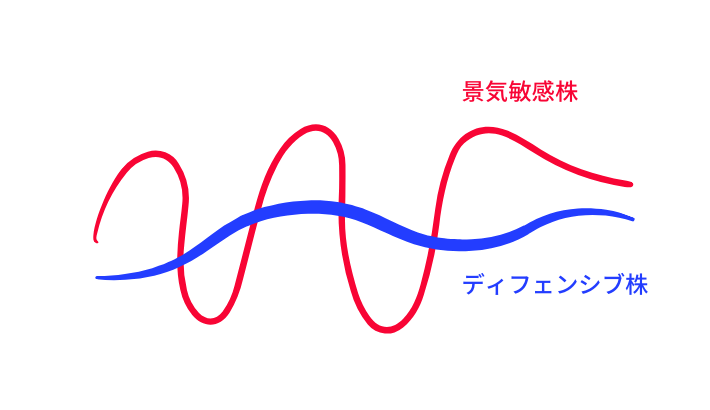

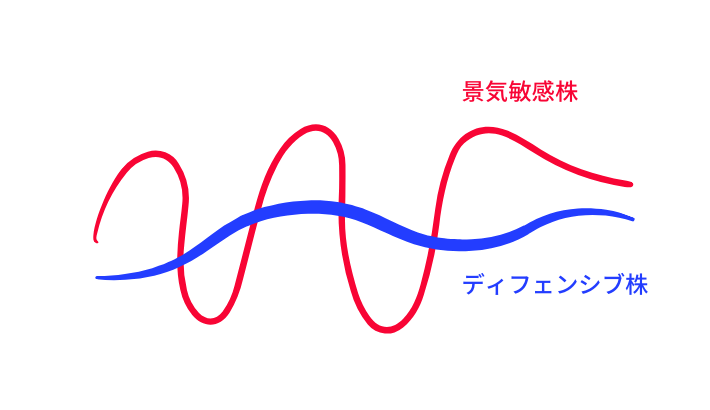

景気敏感株(けいきびんかんかぶ)

景気の「よい」「悪い」に左右されやすい銘柄のこと。

シクリカル株ともいいます。

自動車などの製造業が景気敏感株の代表です。

景気敏感株とは逆に、景気にあまり左右されない銘柄をディフェンシブ株といいます。

気配値(けはいね)

買いたい価格と売りたい価格のこと。

別名は板(いた)。

買い注文で最も高い価格を「買い気配値」、売り注文で最も安い価格を「売り気配値」といいます。

また、買い注文だけで売り注文が出ていない状態を「買い気配」、その逆を「売り気配」といいます。

現引き(げんびき)

信用取引の決済方法のひとつで、信用買いした株式を現金(信用買いしたときの金額)で引き取ること。

株価が値上がりしていて、長期にもっていたいときに有効な決済方法となります。

*信用取引には金利がかかるからです。

もうひとつの信用買いの決済方法には、反対売買(売り)で決済をする方法もあります。

株価が値下がりしているときには、反対売買決済が身軽になれるので有効です。

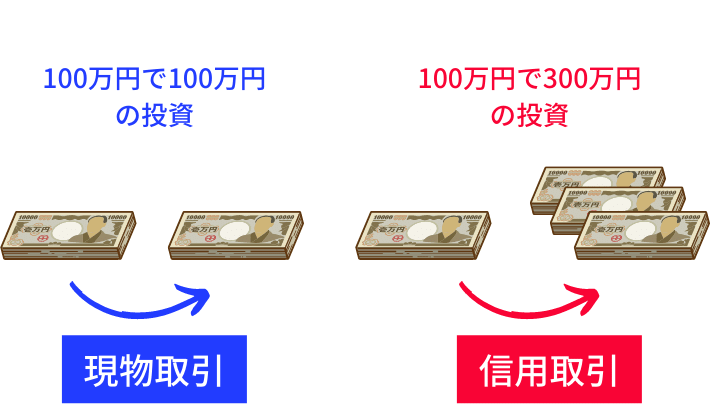

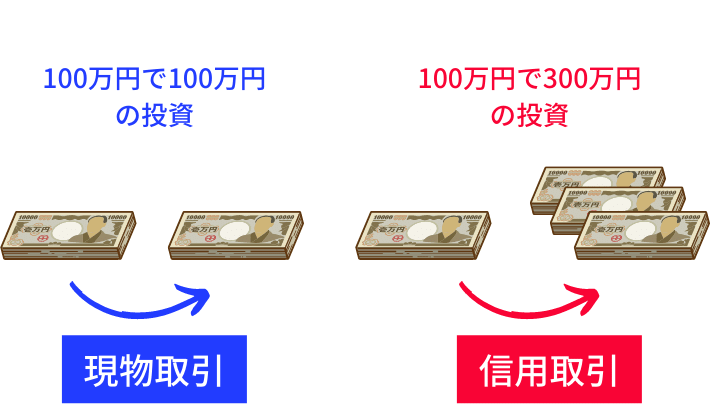

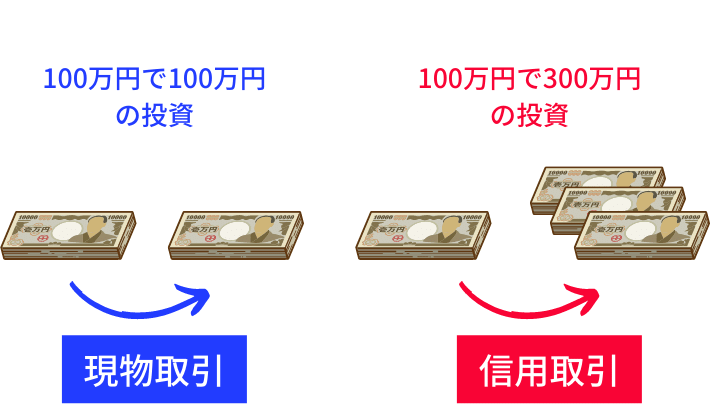

現物取引(げんぶつとりひき)

もっている現金と株式で取り引きすること。

自身の所有物で取り引きするので、信用取引のような期限はありません。

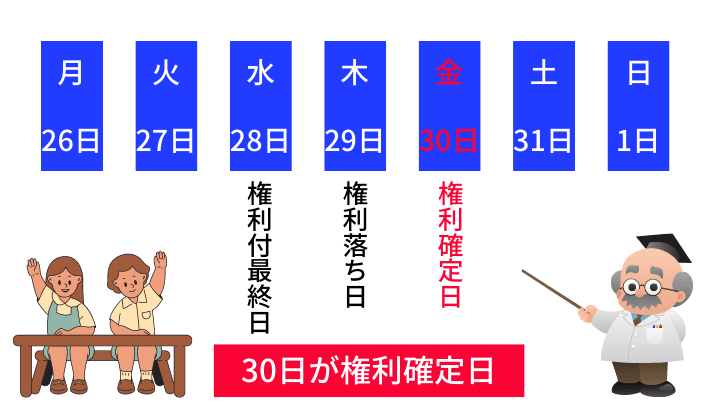

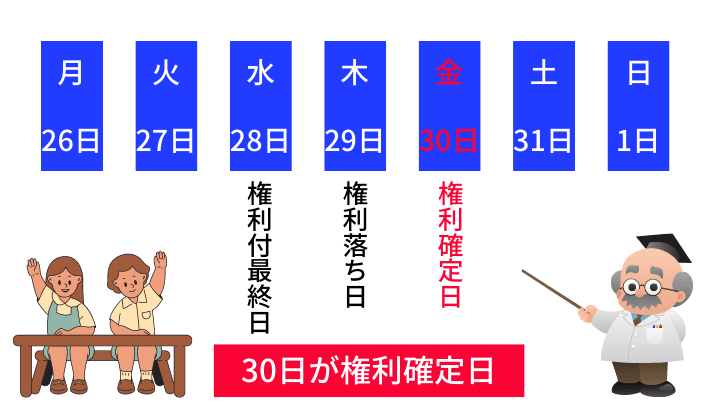

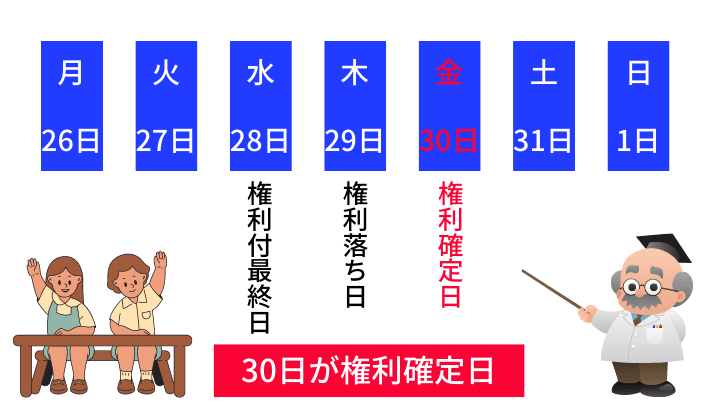

権利付き最終日(けんりつきさいしゅうび)

権利付最終日までに株式(配当金・株主優待をもらえる)を買っていれば、配当金と株主優待をもらえる権利を手に入れられます。

権利付き最終日の翌日は権利落ち日で、権利落ち日に株式を買っても、配当金と株主優待をもらえる権利は手に入れられません。

権利確定日は権利付き最終日から3営業日目で、権利確定日に株主名簿へ記載されます。

現渡し(げんわたし)

信用取引の決済方法。

売り注文(空売り)した株式を決済するときに、買いもどして決済するのではなく、もっている同じ銘柄・同じ数の株式を差し出して決済すること。

さ行

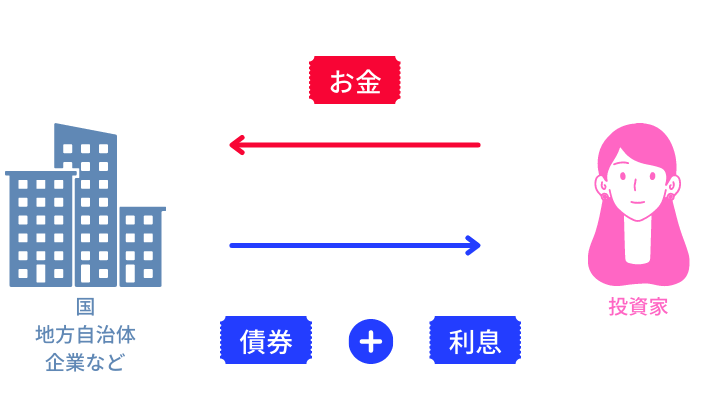

債券(さいけん)

国や地方公共団体、信用のある企業などが資金調達のために発行する有価証券のこと。

債券の満期日に利息と元本が払いもどされます。

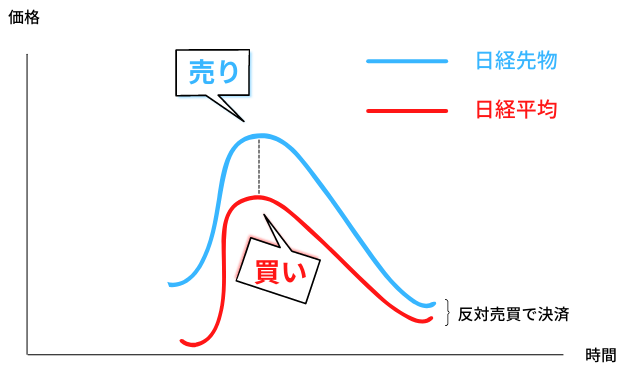

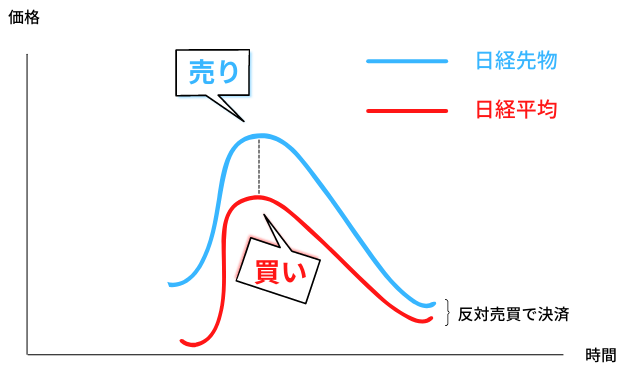

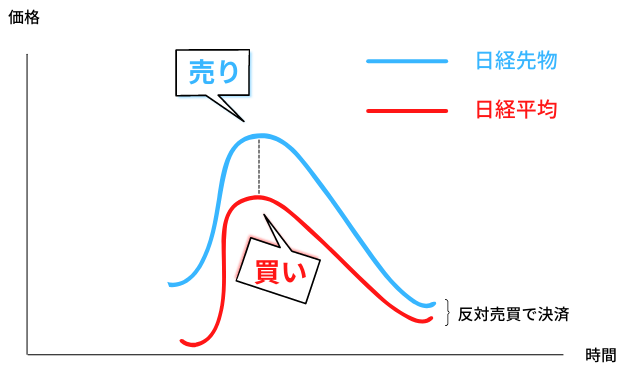

裁定取引(さいていとりひき)

安い投資対象を買うと同時に高い投資対象を売るポジションをもち、両者の価格差が縮まったときに反対売買をすることで利益をとる取引のこと。

一般的には日経平均と日経平均先物を使って、日経平均が安ければ日経平均を買って日経先物が高ければ日経先物を売ります。

ちなみに両者の価格差が縮まったときとは、基本的にはSQ日(日経225先物と日経平均は、SQ日にはほぼ同じ価格になる)のことです。

しかしSQ日を待たなくても、日経225先物と日経平均の価格が近づいたときには、反対売買で決済して利益確定できます。

つねに割安なものを買う一方で割高なものを売るという取引が行なわれることにより、株式相場は歪みが直されると考えられています。

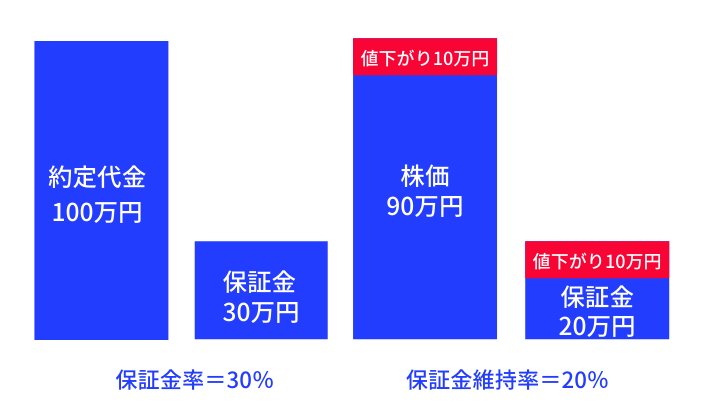

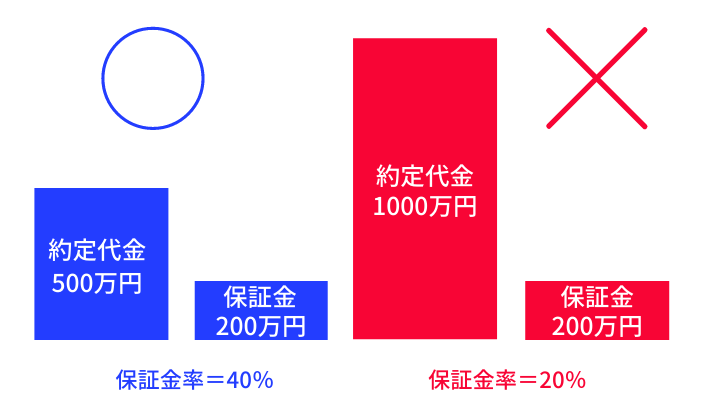

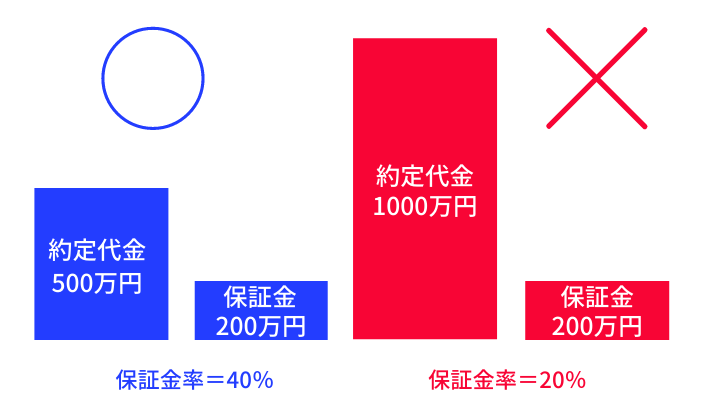

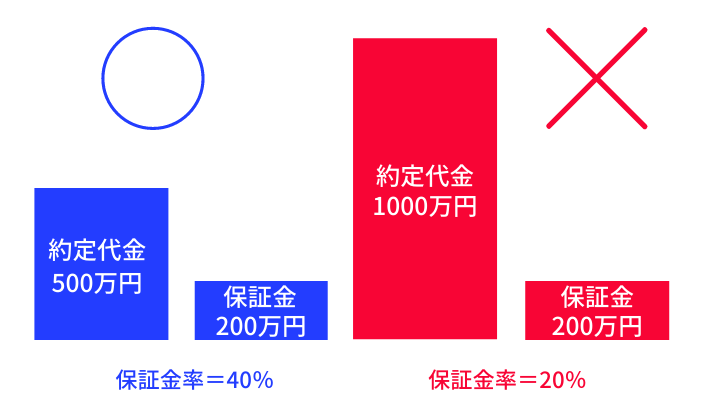

最低保証金(さいていほしょうきん)

信用取引をはじめるときに、証券会社に預けなければならない保証金の最低価格のこと。

日本株の最低保証金率は30%以上と決められています。

保証金率=保証金÷約定代金(売買した価格)

下図では、売買した株式300万円が約定代金です。

株価が40万円値下がりしたことにより、保証金は100万円から60万円になりました(100万円-40万円)。

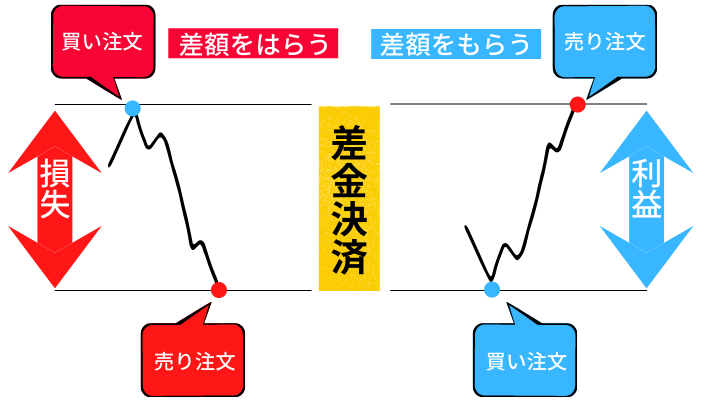

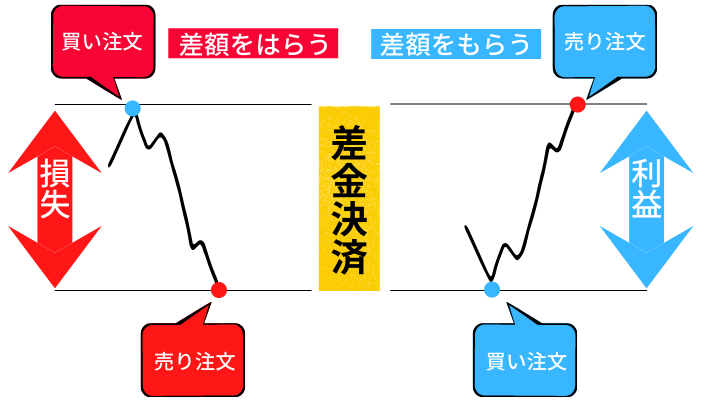

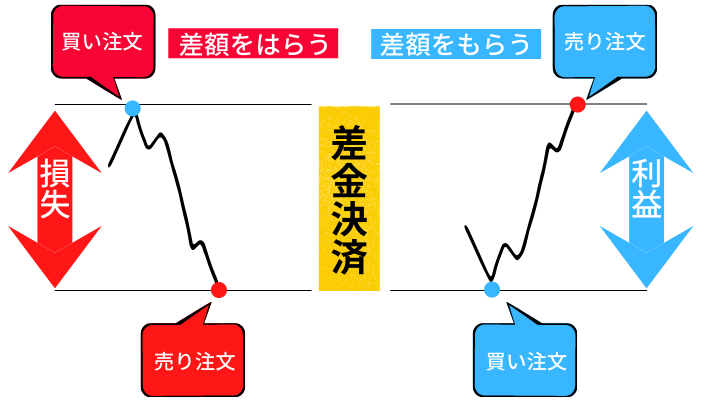

差金決済(さきんけっさい)

現金の出し入れのない取引のこと。

信用取引は差金決済です。

一般的な株式の売買は現金と株式を交換しますが、信用取引では決済したときの損益だけをもらったり払ったりします。

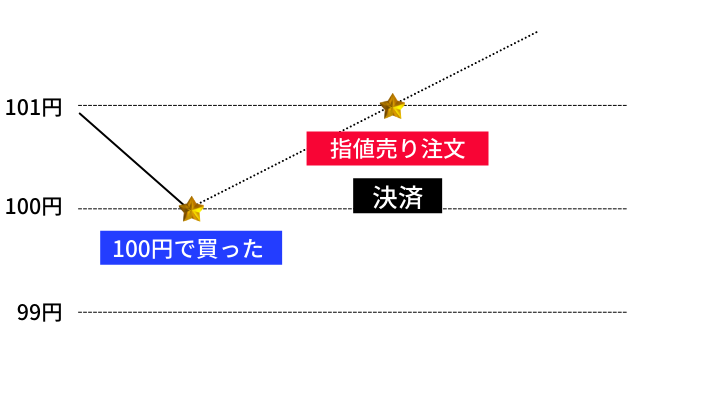

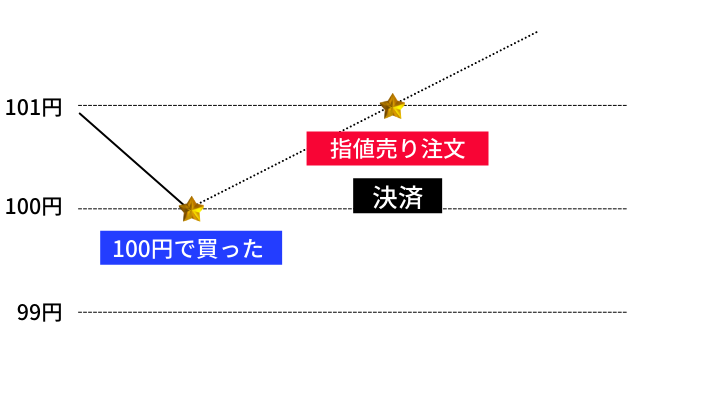

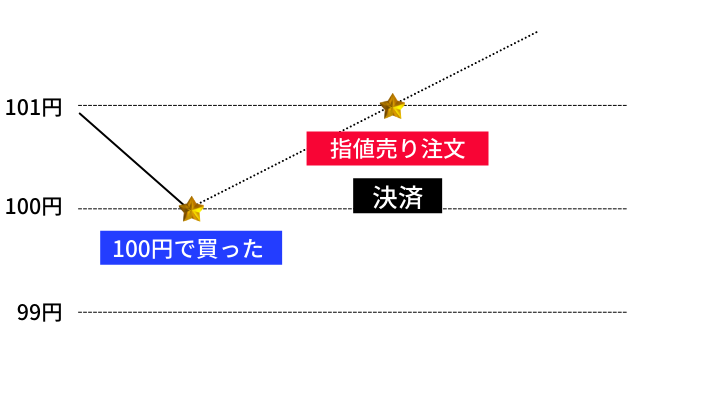

指値注文(さしねちゅうもん)

「買いたい価格」「売りたい価格」を、前もって指定する注文方法のこと。

100円で買ったあとに、101円に売りの予約をいれておきます(下図)。

その後価格が上昇して、101円になったら101円で自動で決済されます。

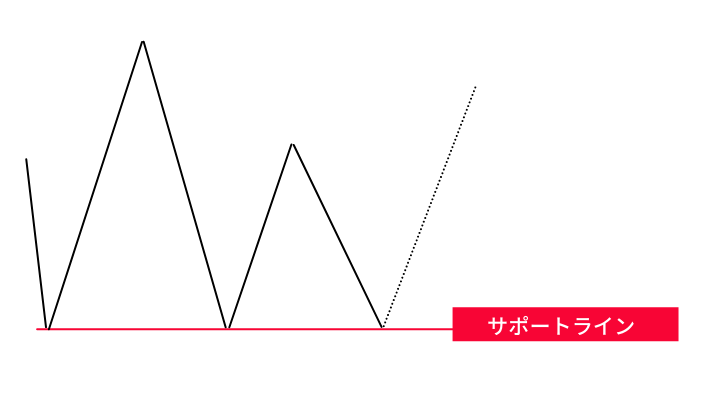

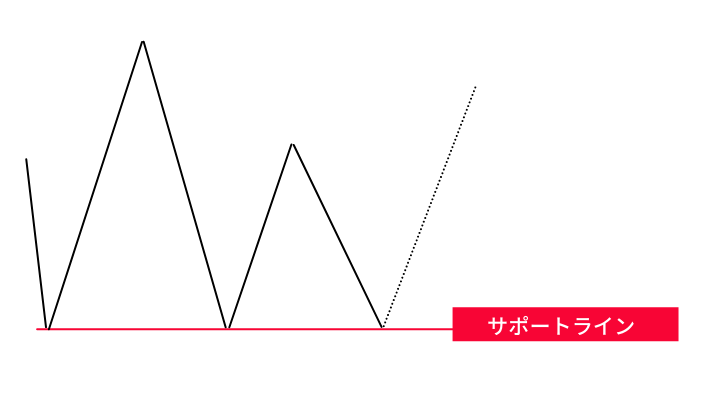

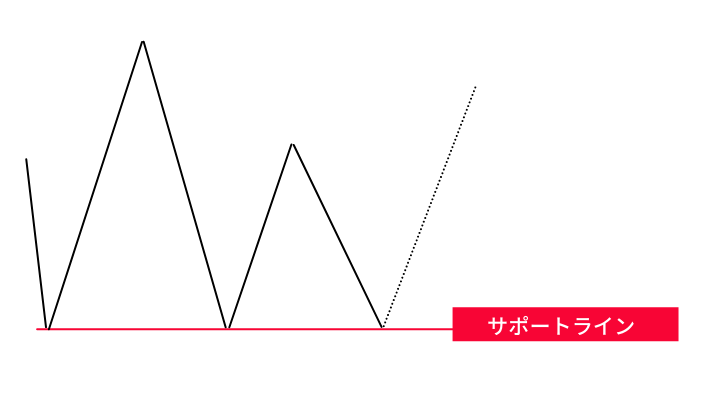

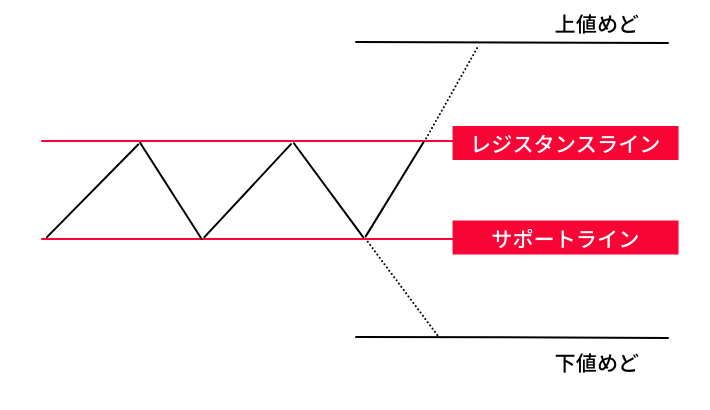

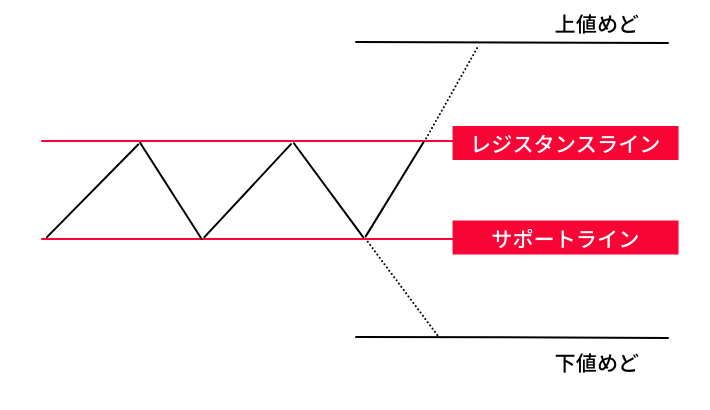

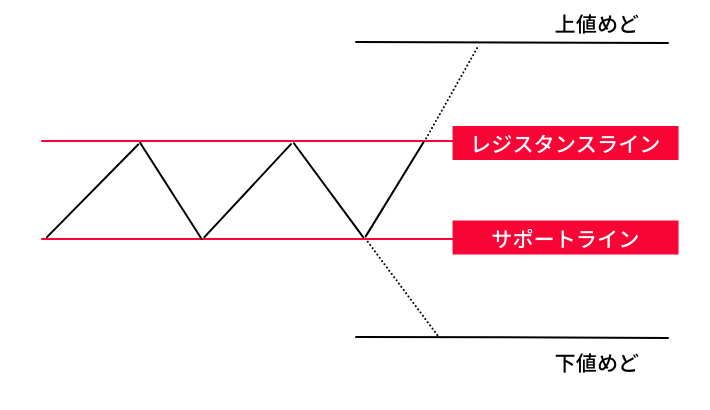

サポートライン(さぽーとらいん)

下値抵抗線のことで、下値のメドを示すラインのこと。

過去一定期間の下値と下値を結んだ線をサポートラインといいます。

サポートライン近くまで値下がりすると、買いが増えて上げはじめることが多いです。

市場取引(しじょうとりひき)

市場で価格が決まる取引のこと。

買い手が多くなるほど価格が上昇し、売り手が多いほど価格が下落します。

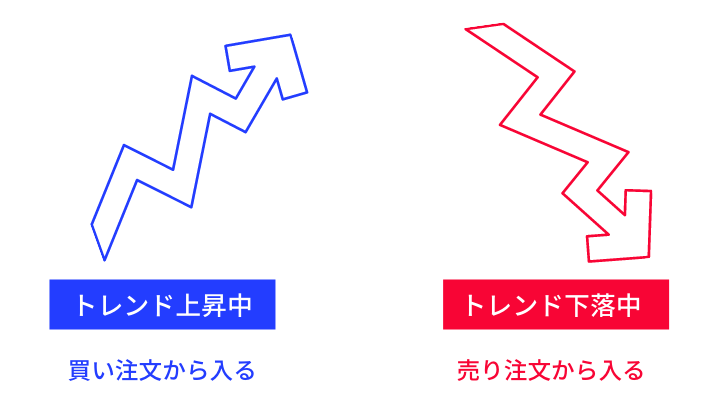

順張り(じゅんばり)

相場が上昇しているときには「買い」、相場が下落しているときには「売る」投資スタイルのこと。

素直に相場のながれに従う投資手法です。

順張りの反対は逆張りといいます。

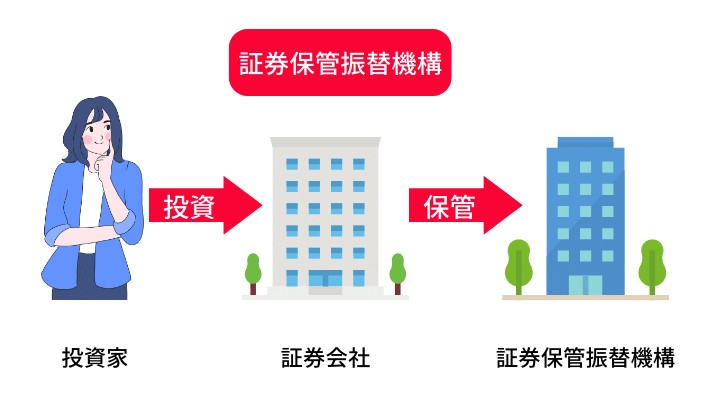

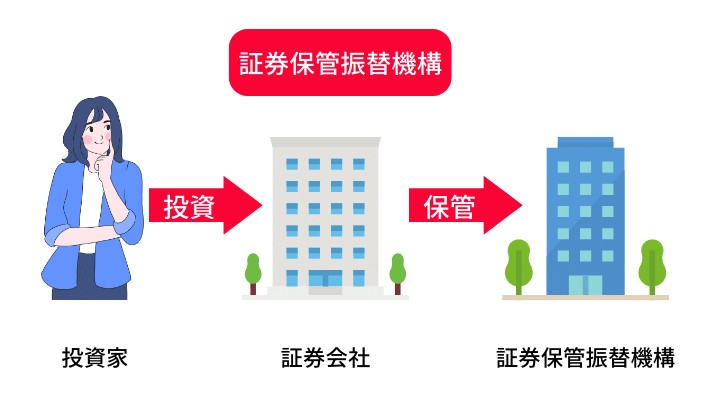

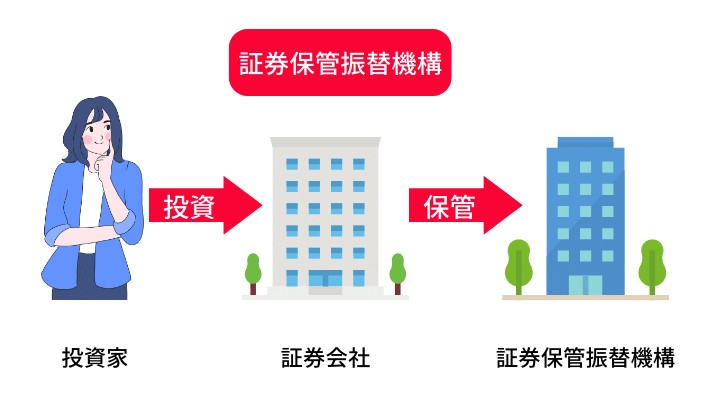

証券保管振替機構(しょうけんほかんふりかえきこう)

投資家の資産(株券・債券など)は、証券保管振替機構にあずけられて、証券会社自身の資産とわけて管理されます。

万が一、証券会社がつぶれても投資家の資産は守られます。

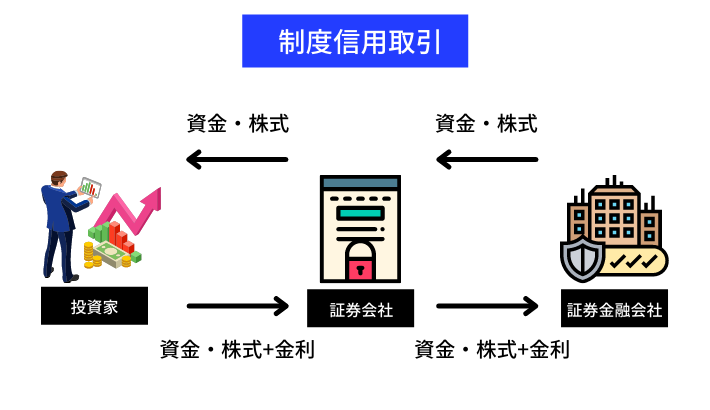

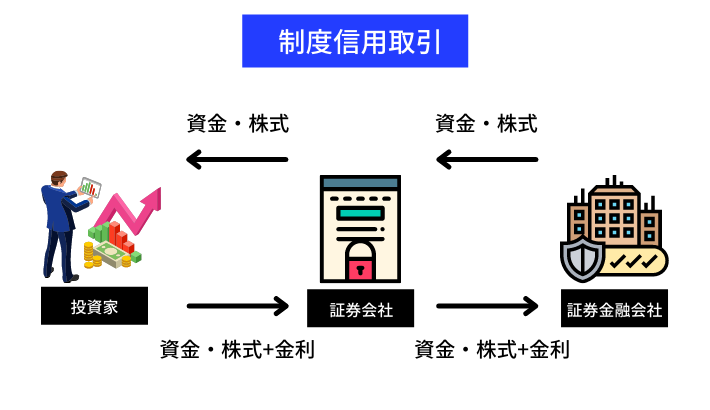

証券金融会社(しょうけんきんゆうかいしゃ)

証券会社に株式を貸し出す会社のこと。

信用取引で投資家が空売りするときの貸株は、証券会社が証券金融会社から借りてきます。

証券会社と証券金融会社は名前が似ていますが、まったくの別物です。

日本国内には、「日本証券金融会社」1社のみ存在します。

信託報酬(しんたくほうしゅう)

投資信託をもっている間、ずっと払い続けなければならない費用のこと。

大家に毎月支払う家賃のようなもです。

ただし、信託報酬は毎月支払うのではなく、資産額から毎日差し引かれます。

「投資信託を販売する販売会社」「信託財産を管理・運用する信託銀行」「運用の指示を出す運用会社」が受けとります。

信用売り(しんよううり)

株式をもっていない状態で株式を売り、株価が安くなったら株式を買い戻す信用取引のこと。

株価が高いときに売った価格と、株価が安くなったときに買った価格の差が利益となります。

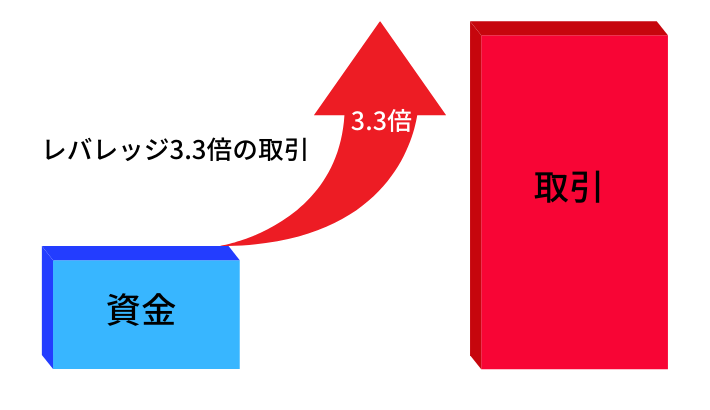

信用買い(しんようがい)

証券会社からお金を借りて株式を買う信用取引のこと。

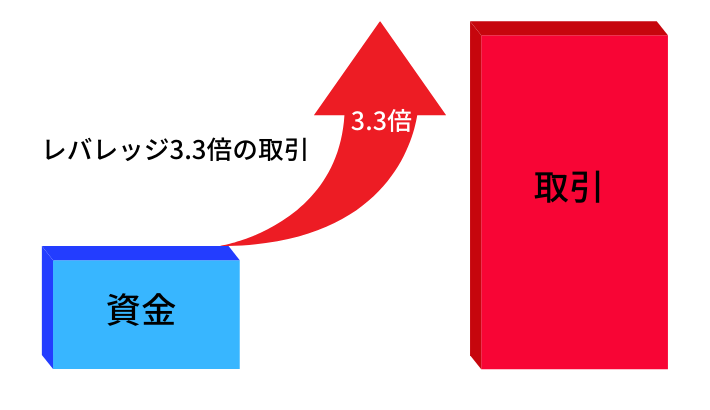

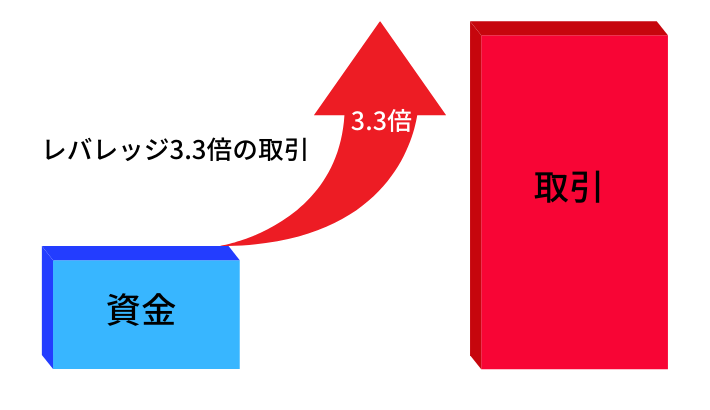

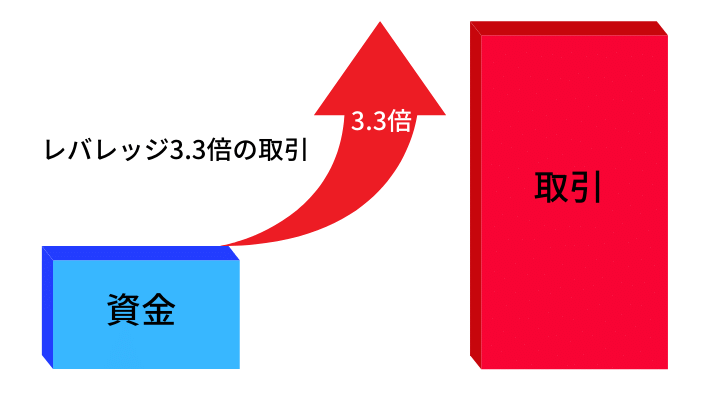

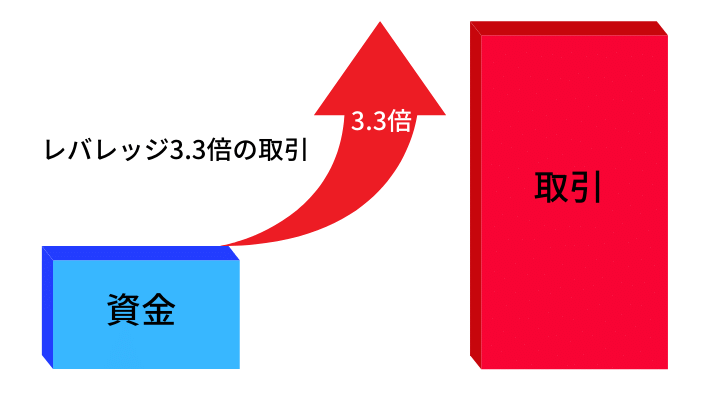

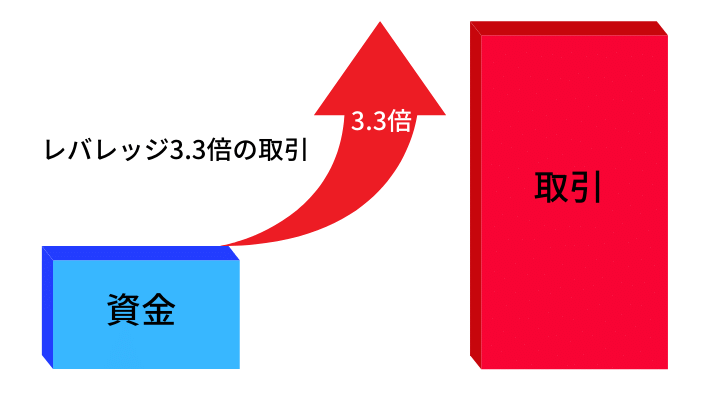

保証金を証券会社に預けることにより、現物取引の約3.3倍の取引ができます。

信用取引(しんようとりひき)

証券会社から「お金」「株式」を借りて投資する取引のこと。

証券会社に保証金を預けることで、証券会社の信用を得られるので信用取引といいます。

ステルス注文(すてるすちゅうもん)

ほかの投資家からの反対売買の注文(売り⇔買い)を、すぐに取り消す注文を入れること。

たとえば、空売りを仕掛けているときに大きな買い注文が入ったら、すぐに売り注文をぶつける注文です。

取引参加者の買い注文を抑制します。

機関投資家がよく活用するアルゴ注文のひとつです。

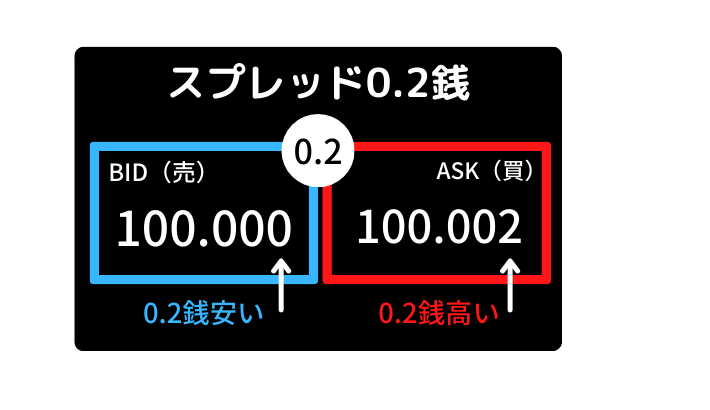

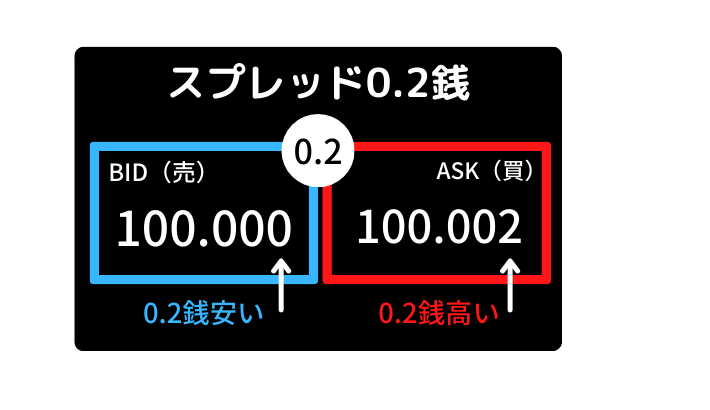

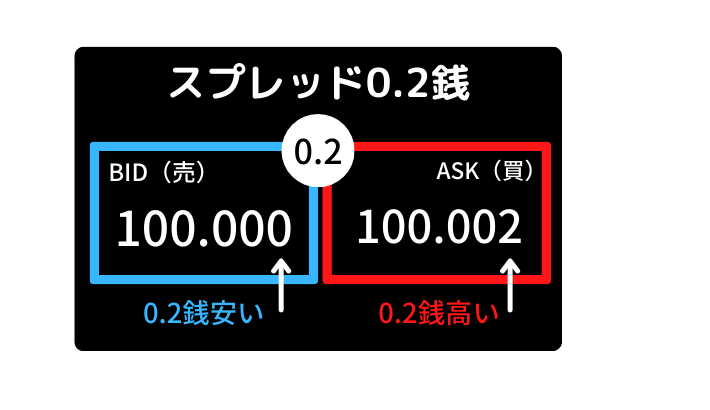

スプレッド(すぷれっど)

英語で広がりという意味(SPREAD)で、売り値と買い値の差額のこと。

単元株にはスプレッドはありませんが、単元未満株にはスプレッドがあります。

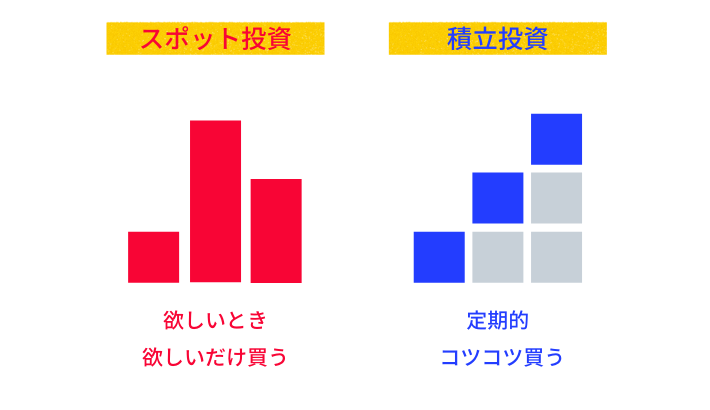

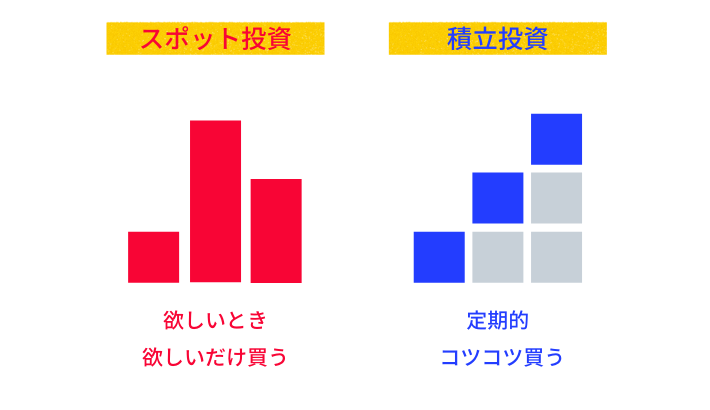

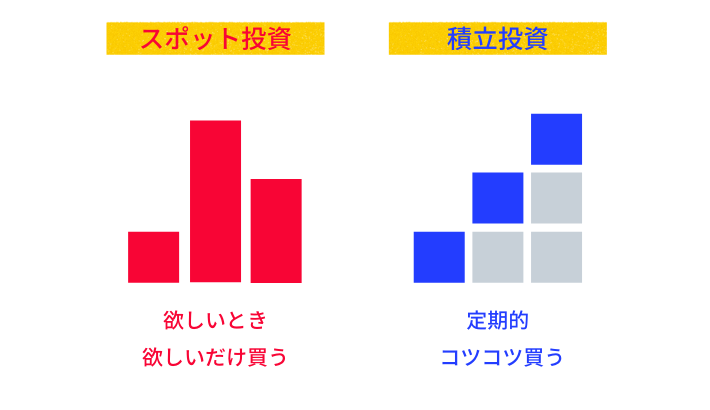

スポット投資(すぽっととうし)

積立投資の真逆の投資手段で、好きなときに好きな金額を投資すること。

積立投資は時間の分散が特徴ですが、大金が金庫に眠っているのであればスポット投資がよいでしょう。

金庫に眠っている100万円を1万円ずつ投資するのは投資機会の損失となるからです。

6~7割をスポット投資して、残り3~4割を相場の下落時に充てるほうがいいと思います。

制度信用取引(せいどしんようとりひき)

証券金融会社が定めたルールで行う信用取引のこと。

一般信用取引とくらべて金利が低く、返済期限は6か月と決まっています。

証券金融会社の審査をパスした優良銘柄のみ取引できます。

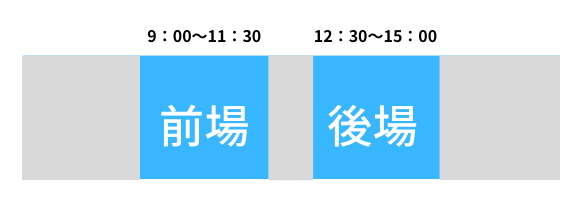

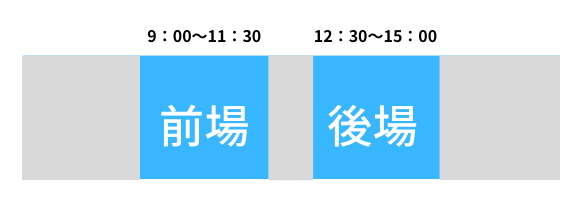

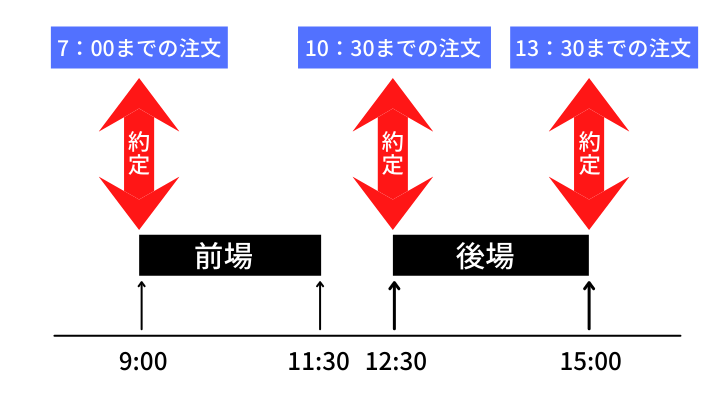

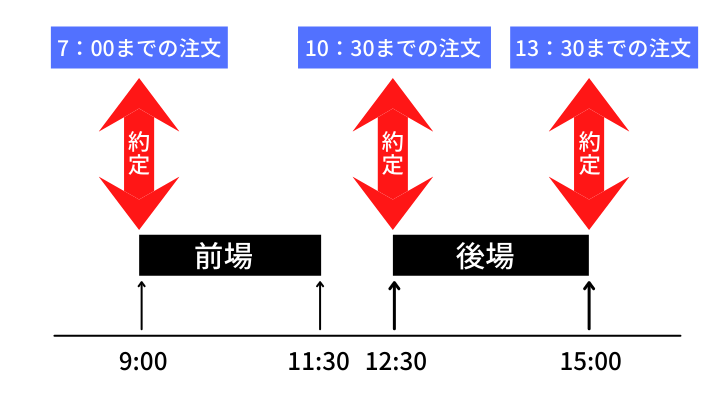

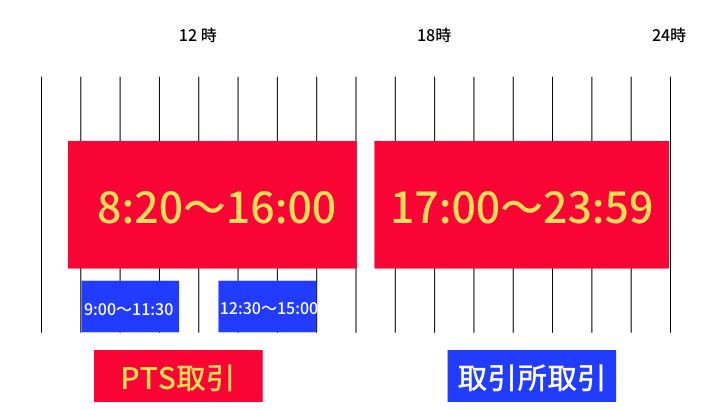

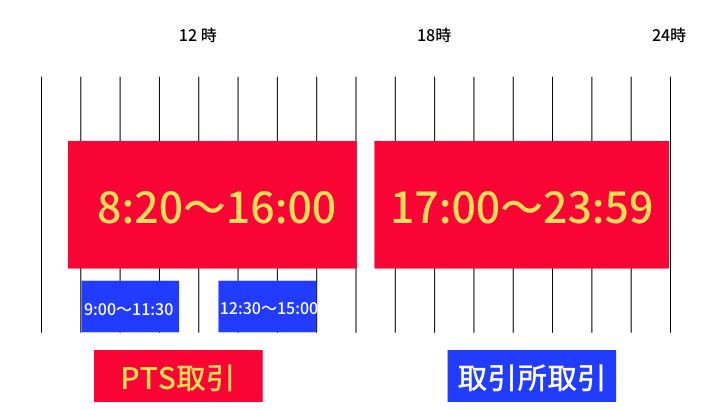

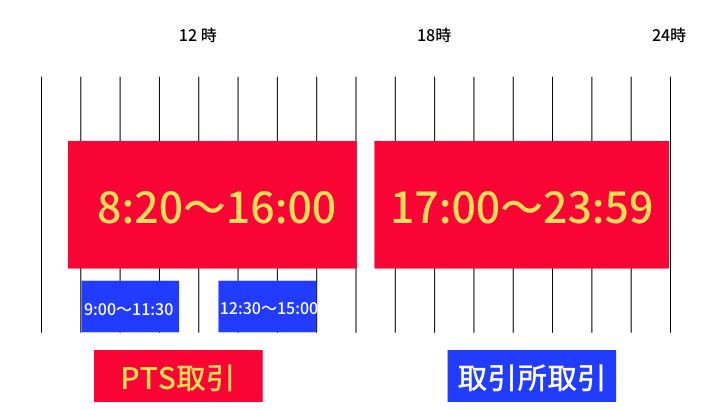

前場・後場(ぜんば・ごば)

証券会社で取引が行われている時間帯のこと。

前場は9:00~11:30で、後場は12:30~15:00です(東京証券取引所)。

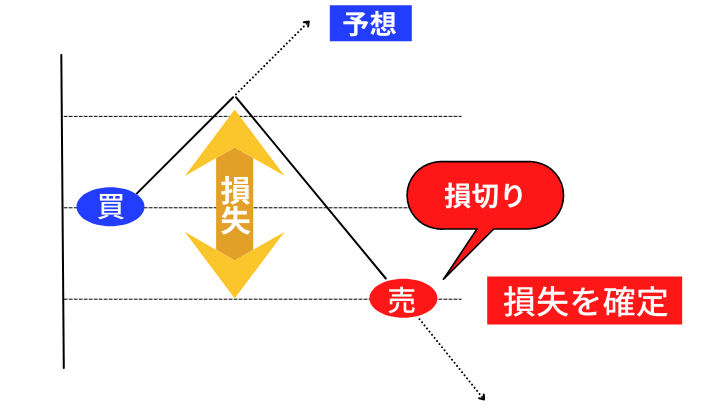

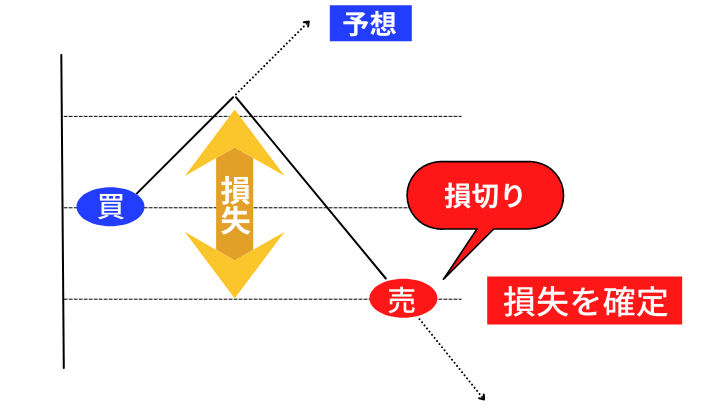

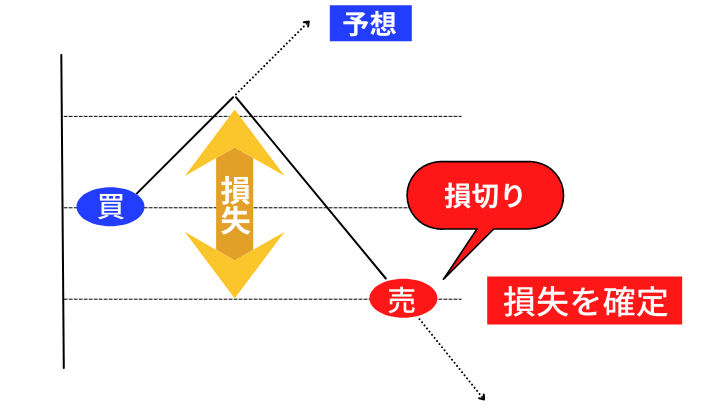

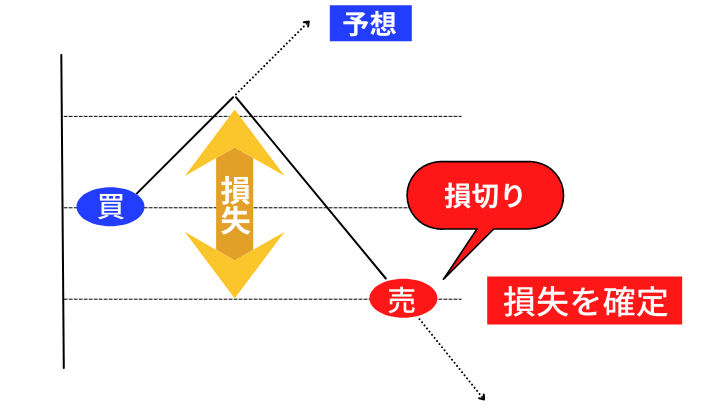

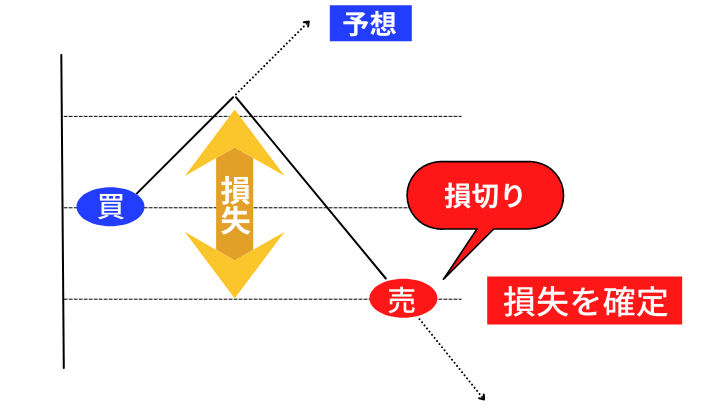

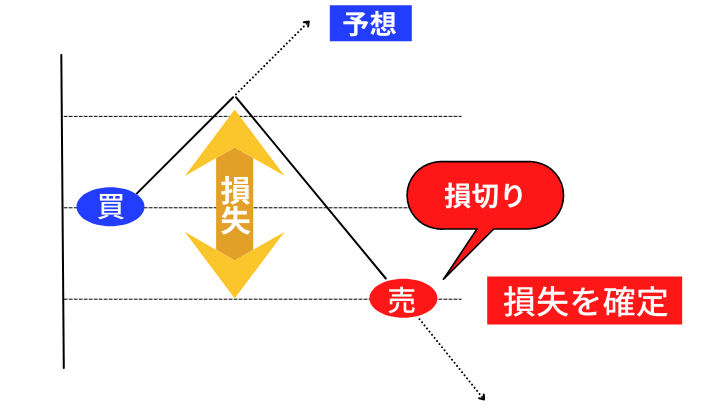

損切り(そんぎり)

投資家が自ら損失を確定させる取引。

ロスカットととも言います。

投資家は、自分から決済することにより損失を確定させて、被害を最小限にとどめなければいけません。

投資をはじめたばかりの頃は、なかなか損切りができない傾向があります。

損切りは大事です。

あらかじめ損切りする価格を決めておきましょう。

た行

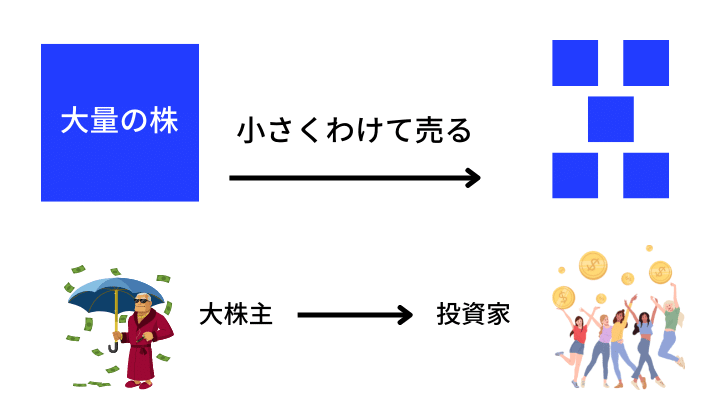

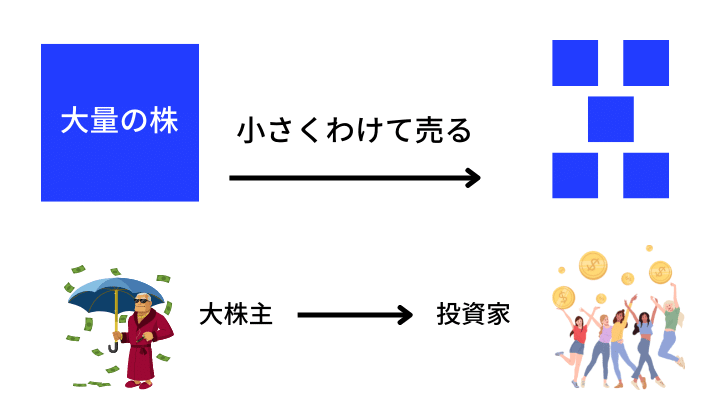

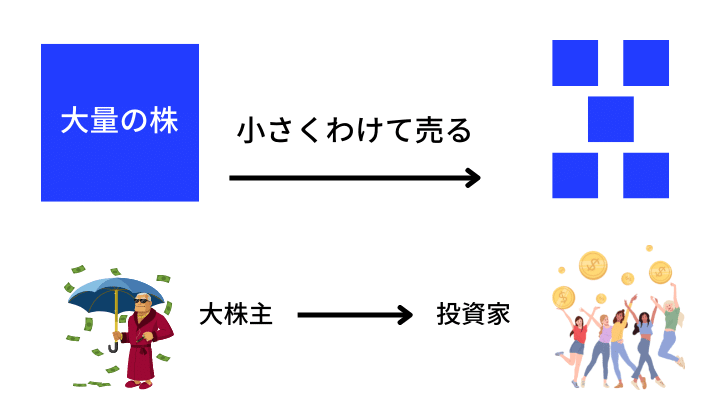

立会外分売(たちあいがいぶんばい)

取引時間が終わってから、大口投資家の大量の売り注文を小さくわけて売る取引方法のこと。

取引時間中の大量の売り注文で、株価が大きく値下がりするのを防ぐために行われます。

立会外分売の買付手数料はどの証券会社でも無料で、市場価格から2%~5%程度割引された価格で売られます。

立会外分売

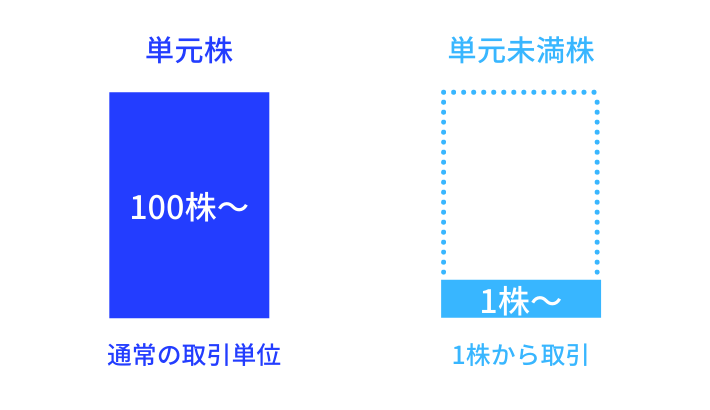

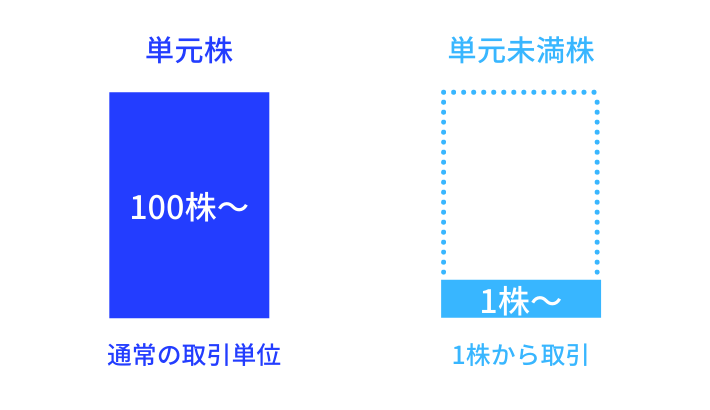

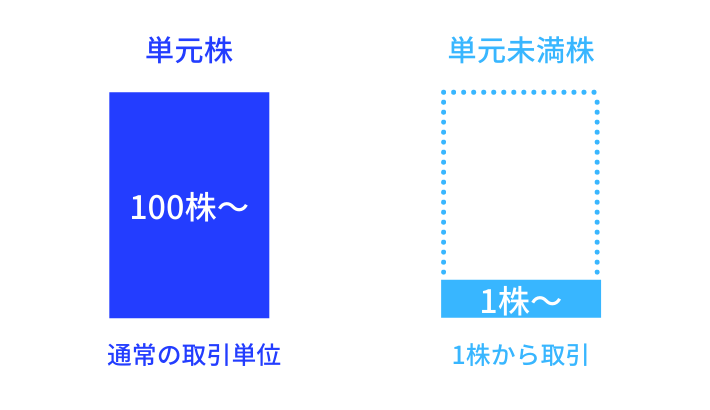

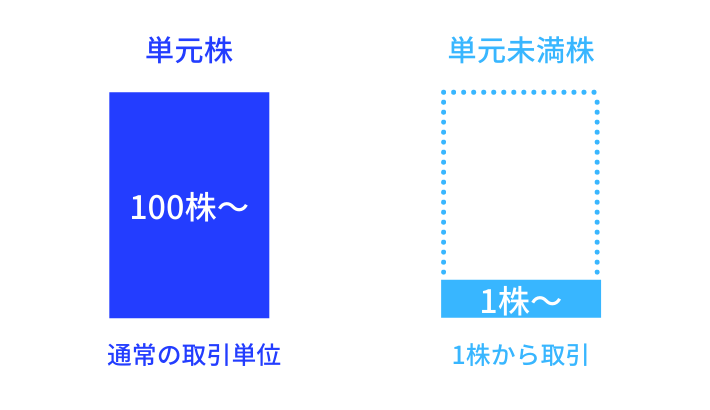

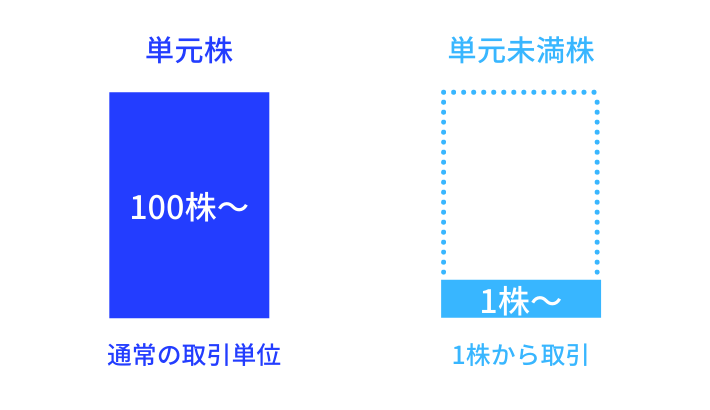

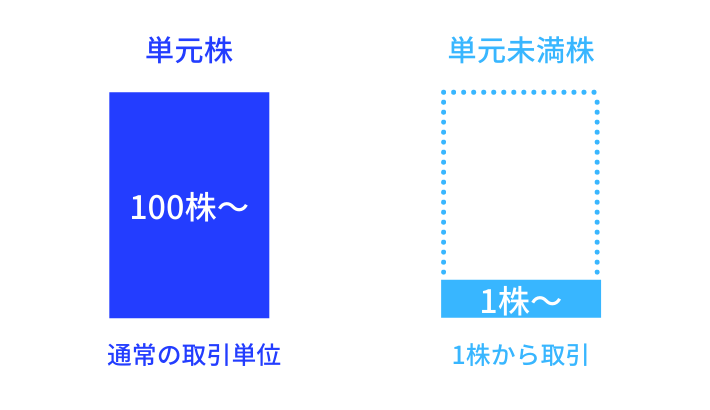

単元株(たんげんかぶ)

通常の株式取引で売買できる株式数の単位のこと。

日本では100株を1単元としています。

株式を100株保有することにより、株主総会での議決件を得られます。

単元未満株(たんげんみまんかぶ)

最低売買単位の1単元に満たない株式のこと。

通常国内では100株単位で売買されますが、証券会社によっては1株から売買できます。

単元未満株には、「株主総会での議決権」「株主優待の権利」与えられません。

しかし1株からでも配当金はもらえます。

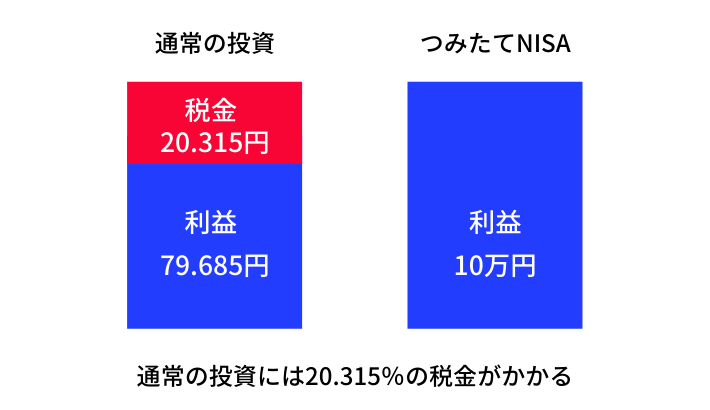

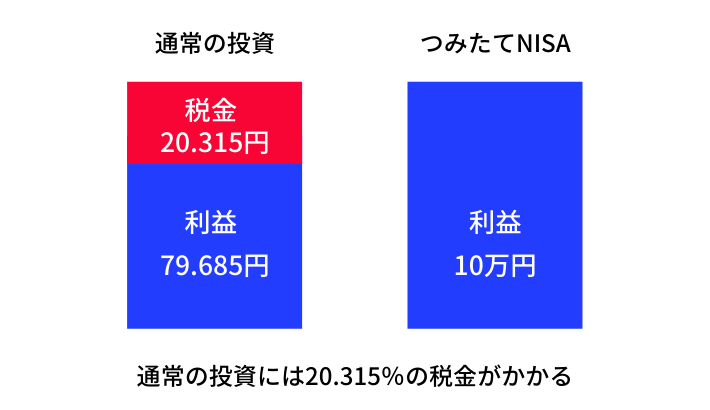

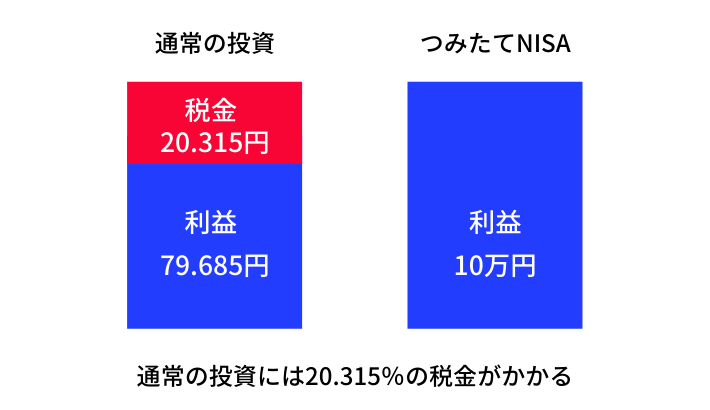

つみたてNISA(つみたてにーさ)

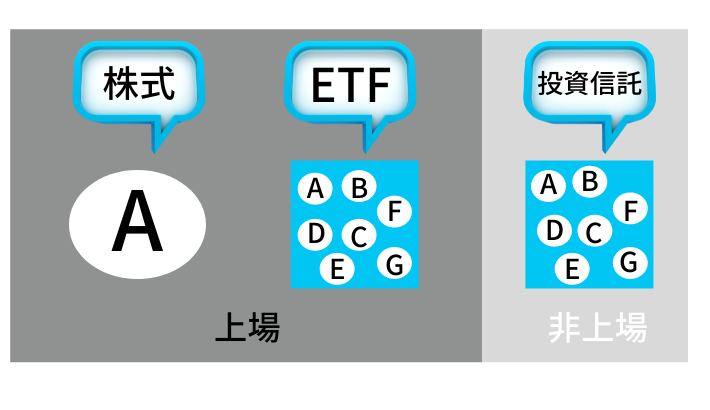

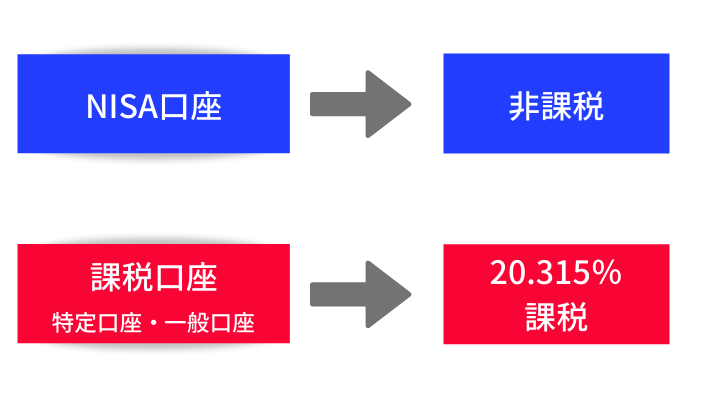

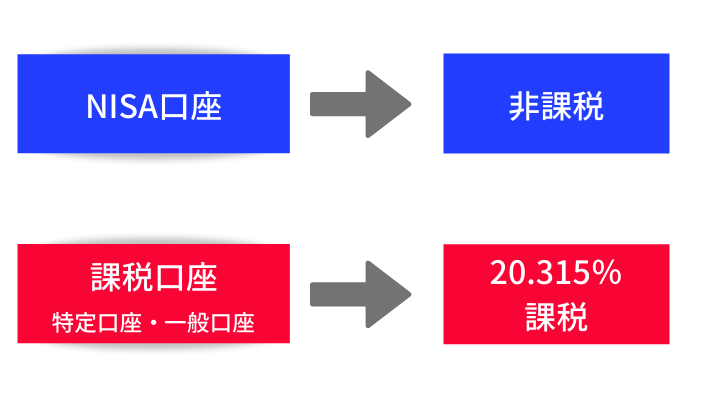

税金がかからない「投資信託」「ETF」のこと(2018年1月~)。

売却益・配当金には通常20.315%の税金がかかりますが、つみたてNISAには一切税金がかかりません。

毎年40万円を上限に、20年間非課税で積立投資ができます。

デイトレード(でいとれーど)

売買を1日で終わらせて、翌日に持ち越さない取引のこと。

略してデイトレと呼ばれています。

ディフェンシブ株(でぃふぇんしぶかぶ)

景気の「よい」「悪い」に影響されにくい銘柄のこと。

内需株ともいいます。

生活必需品に関連する銘柄が多いです。

ディフェンシブ株とは逆に景気に影響されやすい銘柄を景気敏感株といいます。

投資信託(とうししんたく)

資産運用の専門家が、投資家から集めたお金を株式や債券などで投資・運用してくれる商品のこと。

資産運用のプロが個人投資家の代わりに稼いでくれるのです。

投資信託は、さまざまなおかず(銘柄)をいっぱい詰め込んだお弁当箱(投資信託)のようなものと理解してください。

投資信託を上場すればETFになります。

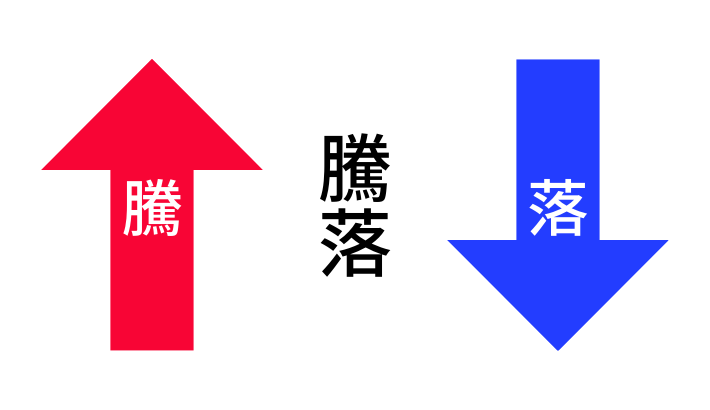

騰落率(とうらくりつ)

一定の期間中に株価がどれだけ上下したかを表す指標のこと。

100円の株価が105円になれば5%の上昇、逆に95円に下落すれば5%の下落です。

過去の騰落率から、どのようなイベントやニュースに株価が反応したかを見ることにより、今後の投資判断の手助けとなります。

特別気配(とくべつけはい)

株式の売りか買いに注文が大きく偏って、取引が成立しないこと。

急な値動きで投資家の大きな損失を防ぐためにあります。

なにか特別なニュースや、決算発表を受けたときに起こりやすいです。

売りが多い場合は「特別売気配」、買いが多い場合は「特別買気配」といいます。

特別気配の更新値幅は、直前の価格又は気配値段を基準として、以下の表のとおりです。

日本取引所グループ

取引所取引(とりひきじょとりひき)

取引所を通じて売買する取引のこと。

取引所が決めたルールに基づいて売買します。

取引所取引の反対語は相対取引です。

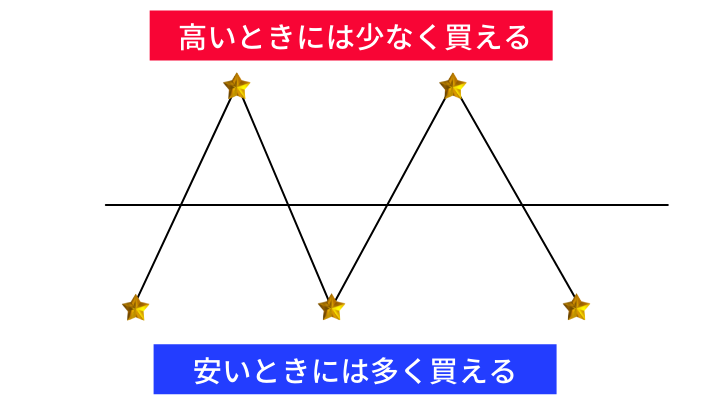

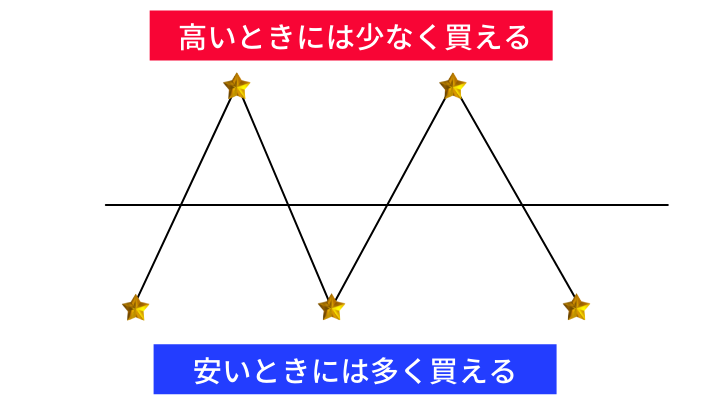

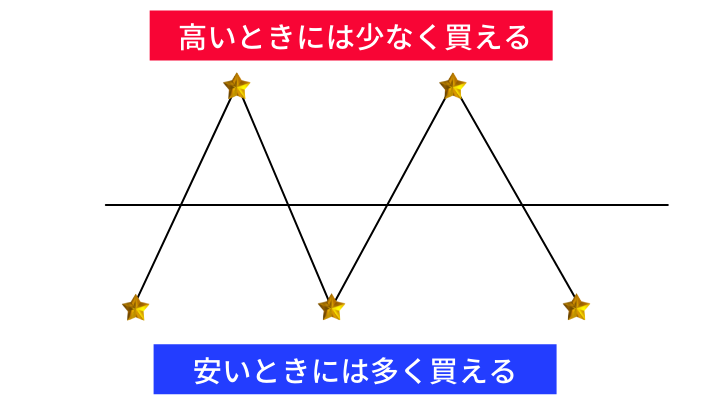

ドルコスト平均法(どるこすとへいきんほう)

投資するタイミングを分散させる投資方法のこと。

定期的に同じ金額を、毎日・毎週・毎月積み立てていきます。

損をするリスクが低くて、相場のことを考えなくてもいい投資スタイルです。

な行

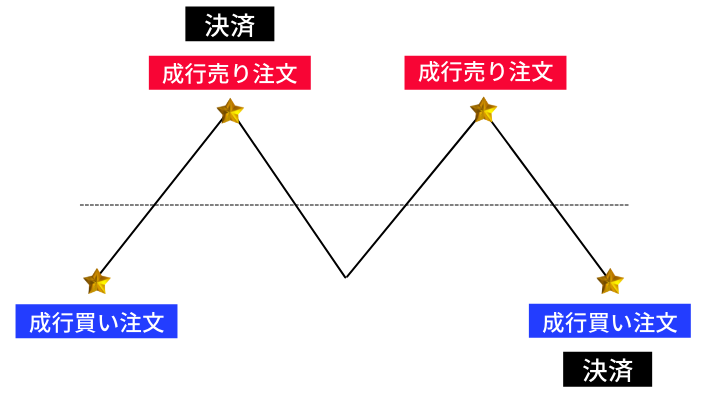

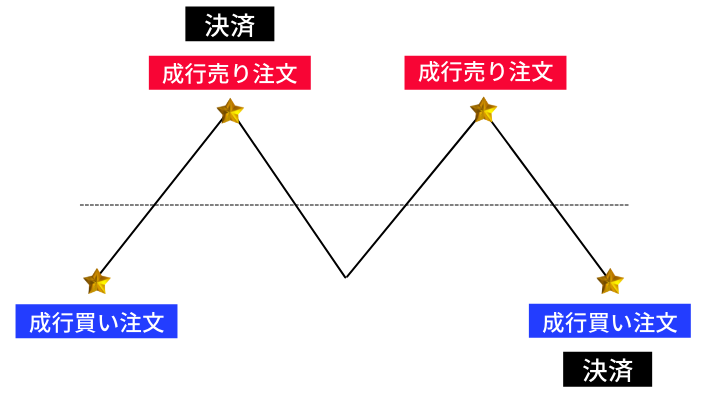

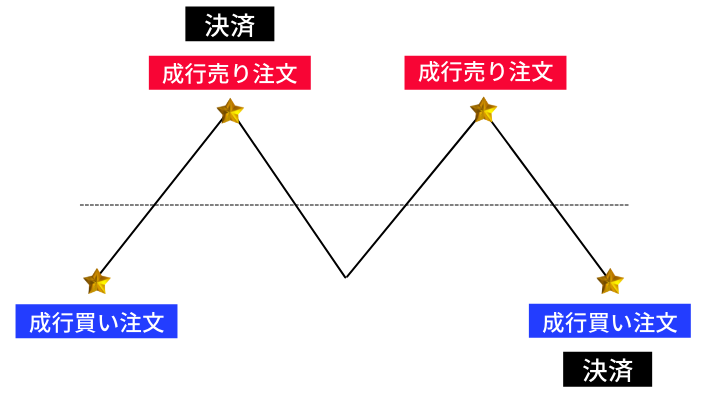

成行注文(なりゆきちゅうもん)

売買する価格を指定(指値注文)せずに、表示されている価格で注文すること。

「必ず買いたい」「必ず売りたい」場合に成行注文をします。

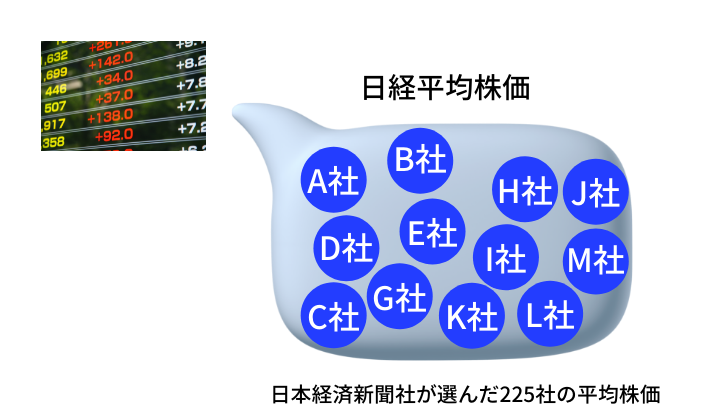

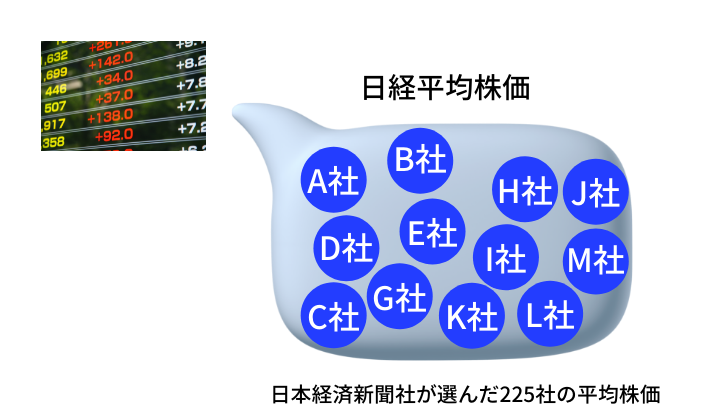

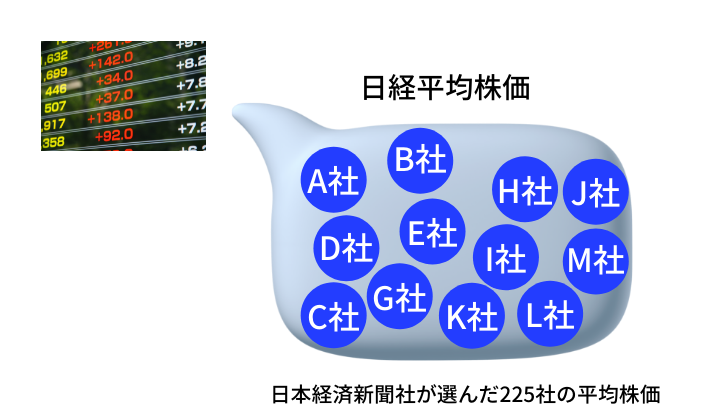

日経平均株価(にっけいへいきんかぶか)

TOPIX(東証株価指数)とともに、日本の株式市場の代表的な株価指数のこと。

日本経済新聞社が、東証一部(東京証券取引所市場第一部)に上場している銘柄から225の銘柄を選んでいます。

225の銘柄は、年に一度定期的に見直されます。

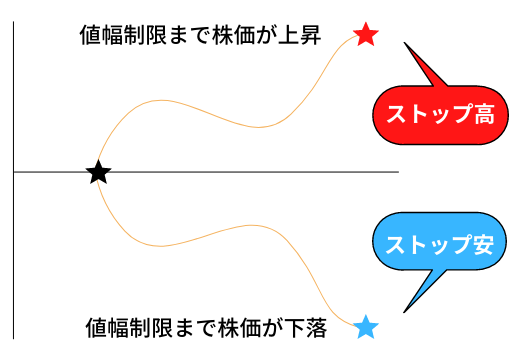

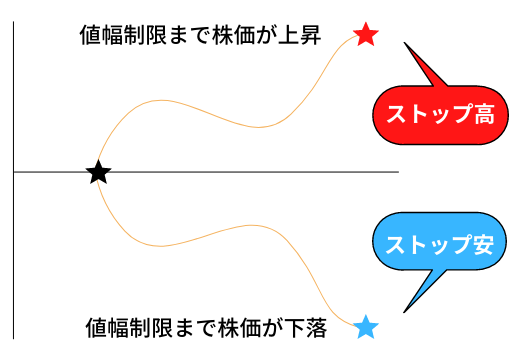

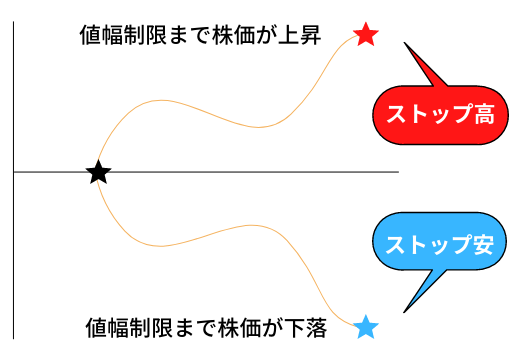

値幅制限(ねはばせいげん)

1日の株価の変動幅を価格水準に応じて上下一定範囲に制限すること。

制限幅の上限まで上がることをストップ高、下限まで下がることをストップ安といいます。

制限値幅は、前日の終値などを基準として、以下の表のとおりです。

日本取引所グループ

は行

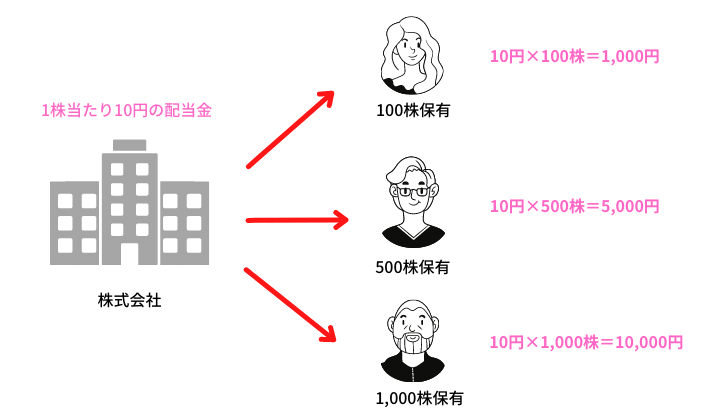

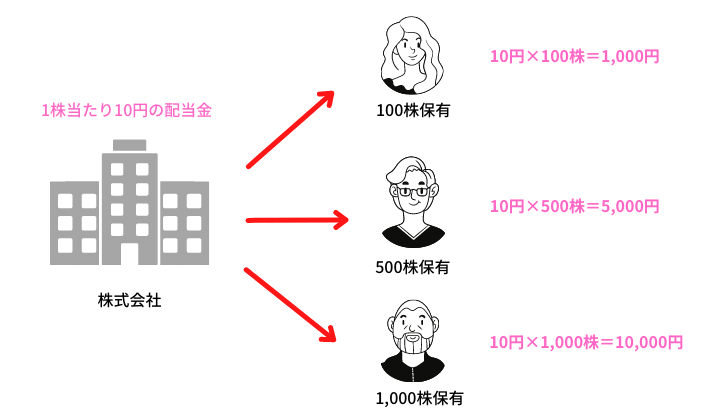

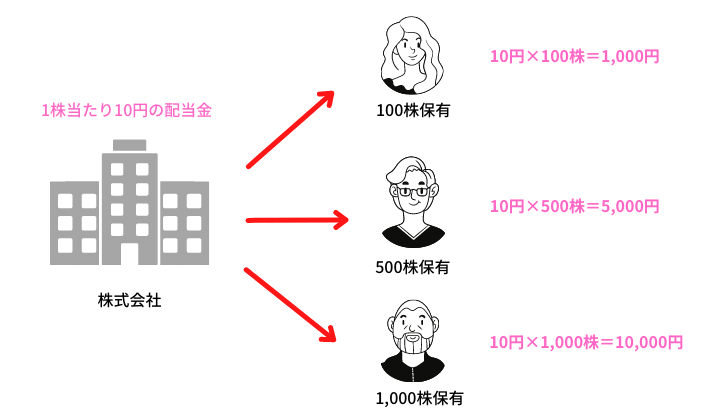

配当金(はいとうきん)

株式を持つことでもらえる現金のこと。

株式を発行した企業は、一般的に利益の一部を配当金として株主に還元します。

株主は株式を持つことで、保有株数に応じて配当金を受けとれます。

配当落調整金(はいとうおちちょうせいきん)

信用取引では、買い手は配当落調整金を受け取り、売り手は配当落調整金を支払う必要があります。

- 買い手には20.315%の税金が引かれて払われる。

- 売り手は一旦全額を払うが、後に税金分が戻ってくる。

始値(はじめね)

一定期間の取引で最初についた価格のこと。

寄付(よりつき)ともいいます

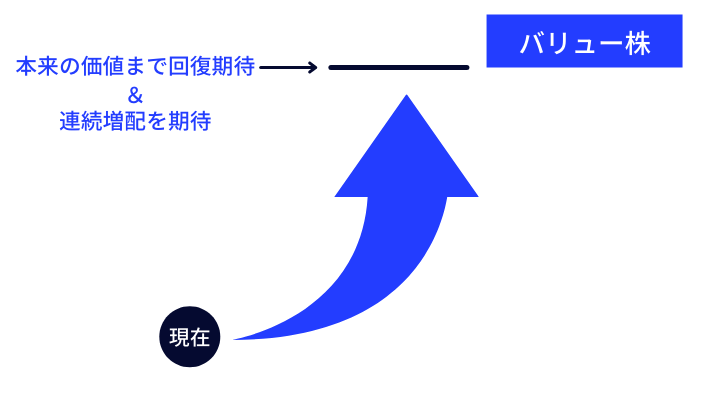

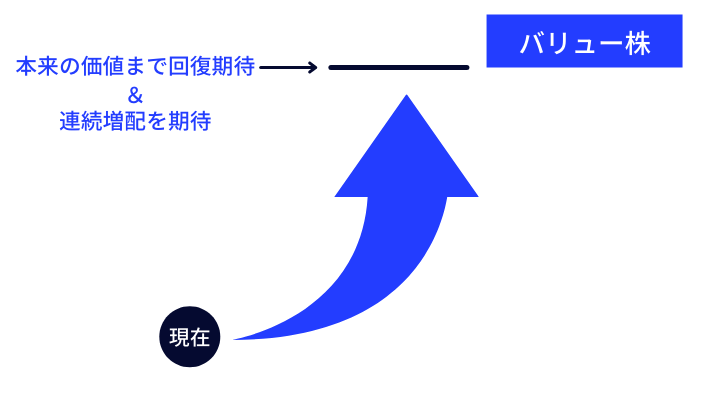

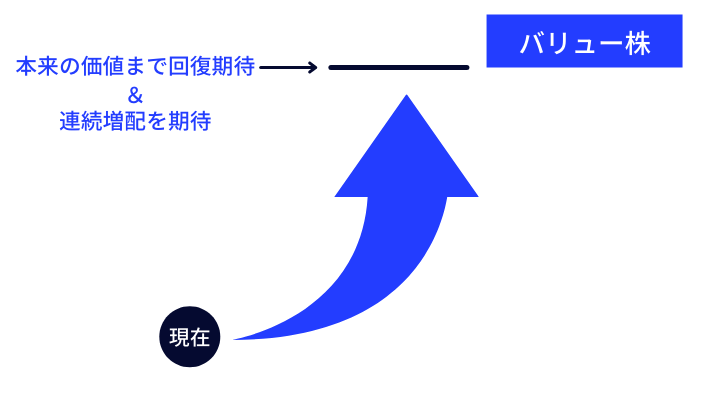

バリュー株(ばりゅーかぶ)

企業の価値とくらべて、株価が低く評価されている銘柄のこと。

一般的にバリュー株は、株価の値動きが少ないので配当金ねらいが多くなります。

バリュー株の対義語はグロース株です。

引け(ひけ)

前場、後場の最後の売買のこと。

特に後場の引けを売買を「大引け」といいます。

日計り(ひばかり)

株式投資で、「買った株式をその日のうちに売る」「空売りした株式をその日のうちに買い戻す」取引のこと。

すなわち、1日の間に同じ銘柄を売買することです。

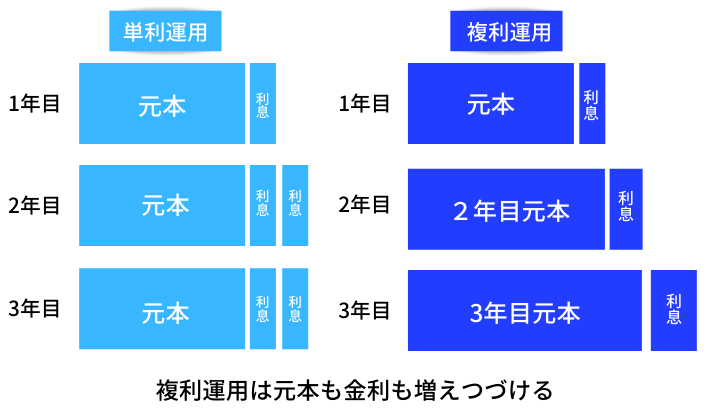

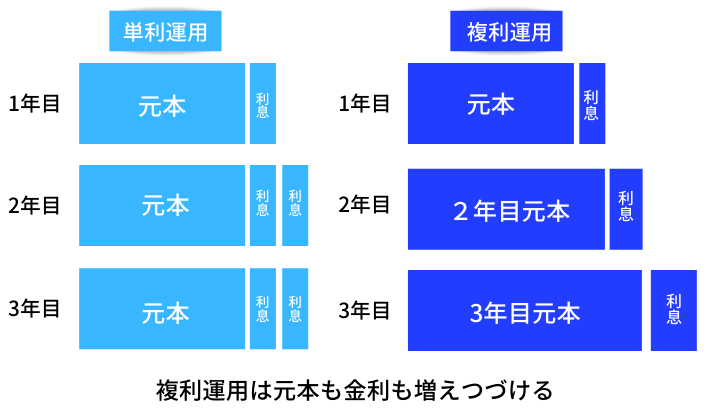

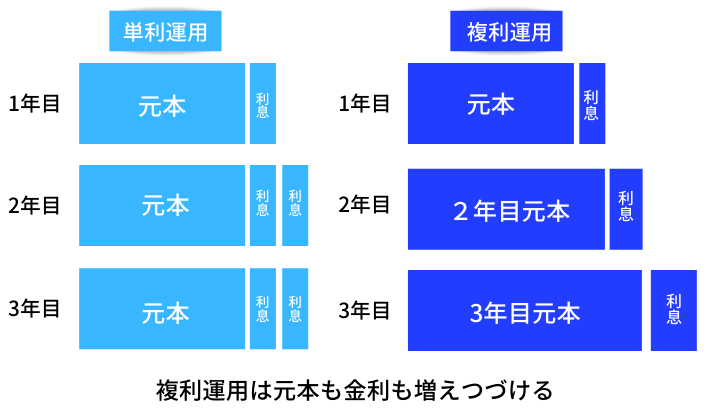

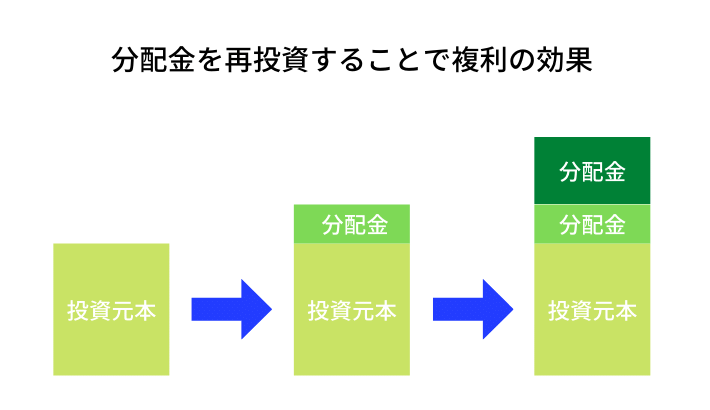

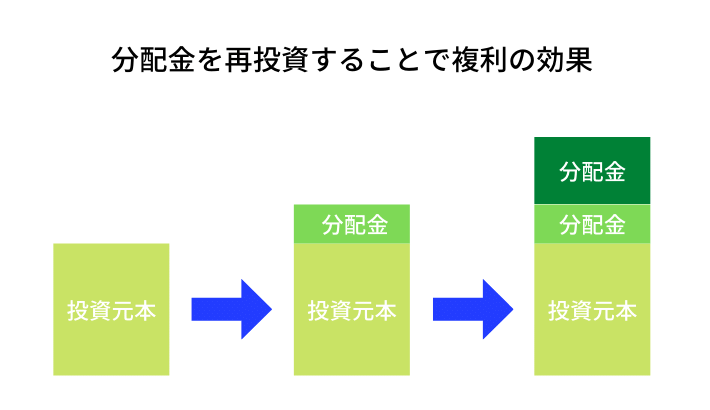

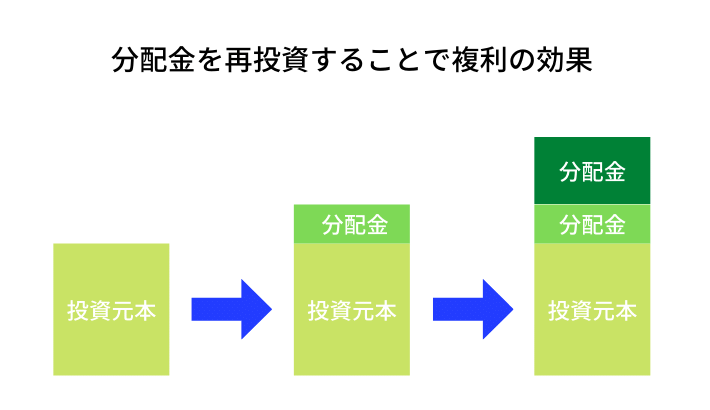

複利(ふくり)

元本だけではなく、利子にも利子がかかること。

利益が利益を生んで、資産が雪だるま式に増えていきます。

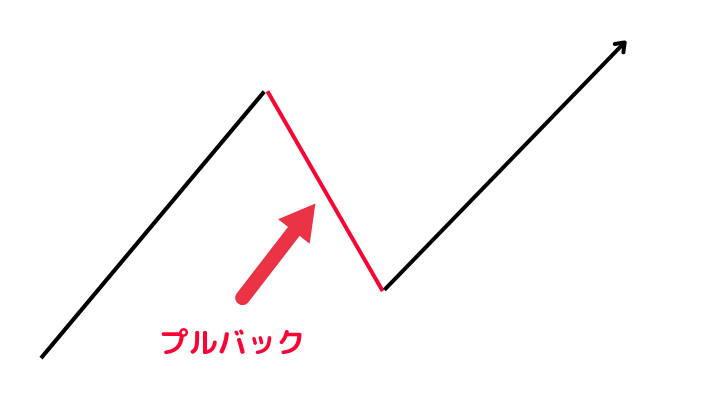

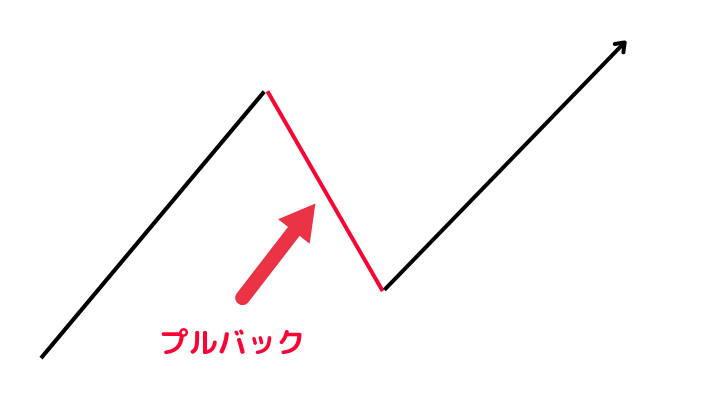

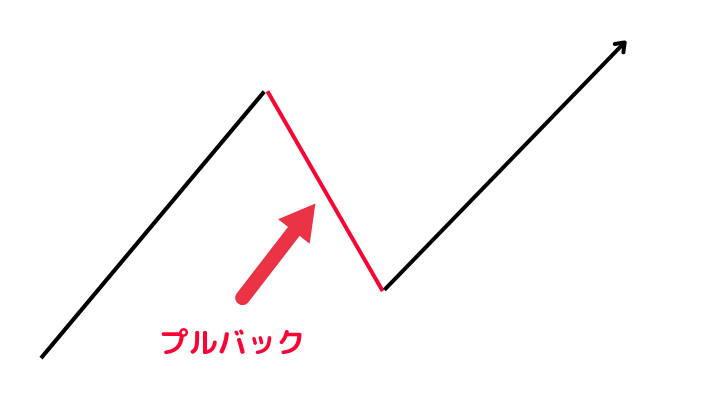

プルバック(ぷるばっく)

相場が、一時的に反対の方向に動くこと。

利益確定の反対売買により、相場は一旦逆に動きます。

「押し目買い」「押し目売り」のチャンスです。

分配金(ぶんぱいきん)

投資信託の運用により得られた利益を、決算時に投資家(投資信託を買った)に支払うお金のこと。

株式投資の配当金は投資先の企業が払いますが、分配金は投資信託の運用会社が払います。

投資信託には、分配金がそのつど支払われるタイプと投資元本に組み込んで再投資していくタイプの2つにわかれます。

投資元本に組み込んでいくと、複利の効果を得られるのがうれしいです。

ポートフォリオ(ぽーとふぉりお)

「株式」「債券」「現金」「預金」などの投資家が保有する金融商品の組み合わせのこと。

ポートフェリオが具体的な金融商品の組み合わせを指すのに対して、アセットアロケーションは大まかな資産配分を意味します。

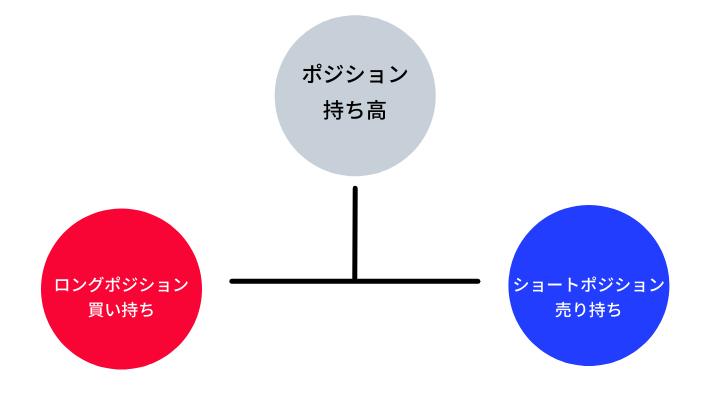

ポジション(ぽじしょん)

「売り」「買い」で保有したままの状態のこと。

売り持ちの状態をショートポジション、買い持ちの状態をロングポジションといいます。

保証金(ほしょうきん)

信用取引で証券会社に預ける担保(手持ち資金)のこと。

委託保証金ともいいます

信用取引では保証金を証券会社に預けることにより、現物取引の約3.3倍の取引ができます。

保証金維持率(ほしょうきんいじりつ)

信用取引をつづけるために必要な「約定代金」と「株価の変動分を加えた保証金」の割合のこと。

日本株の最低保証金維持率は、それぞれの証券会社ごとに20%~25%以上と決まっています。

保証金維持率=(保証金+株価の変動分)÷約定代金×100

保証金率(ほしょうきんりつ)

約定代金の30%以上が必要で、保証金額は30万円以上と法律で決まっています。

保証金率=保証金÷約定代金

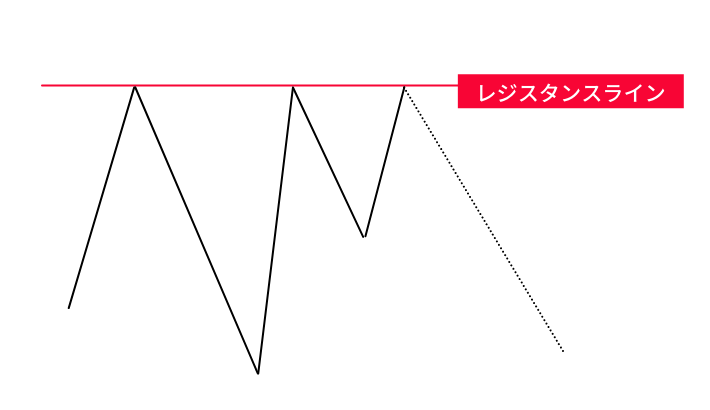

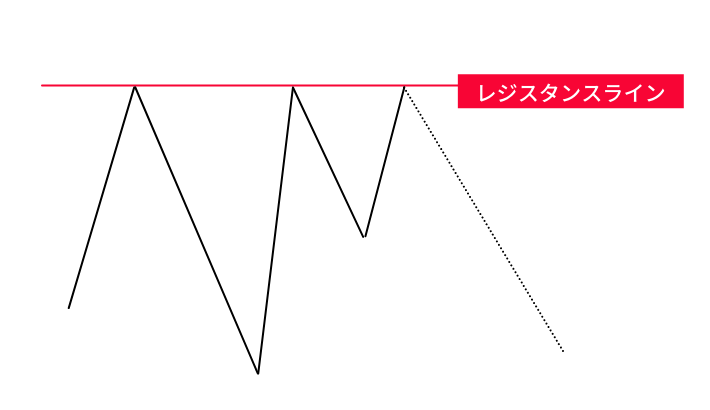

ボックス相場(ぼっくすそうば)

箱の中に入っているみたいに、高値と安値が一定の範囲(レンジ)を行き来している状態のこと。

レンジ相場ともいいます。

下図のように、レジスタンスラインとサポートライン間隔が上値と下値のめどになります。

ま行

見せ板(みせいた)

自分の取引を有利にするため(相場の強弱を印象付けるため)に、実際には取引するつもりのない指値注文(さしねちゅうもん)を大量に入れること。

見せ玉(みせぎょく)ともいいます。

金融商品取引法で禁止されている相場操縦行為の一つですが、日常的に行われているようです。

銘柄(めいがら)

売買する株式の名前または数のこと。

や行

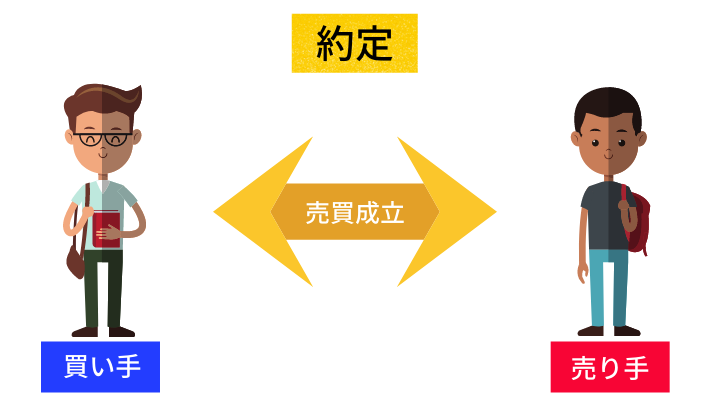

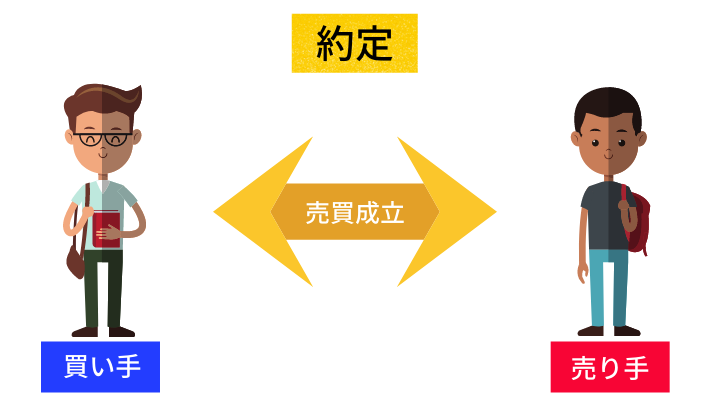

約定(やくじょう)

金融取引で、買いの注文と売りの注文が一致して取引が成立すること。

約束して定めることから約定です。

株式取引では、注文をしてもそれに応じてくれる相手がいないと取引が成立しません 。

買いたい人と売りたい人の条件が一致して、取引が成立するのです。

売買が成立した価格は約定価格といい、約定価格に株式数を掛けたものを約定代金といいます。

有価証券(ゆうかしょうけん)

有価証券にはさまざまな種類があり、それ自体が財産となります。

- 株式

- 債券

- 小切手

- 手形

- 商品券

寄付(よりつき)

前場、後場の最初に成立した売買のこと。

ら行

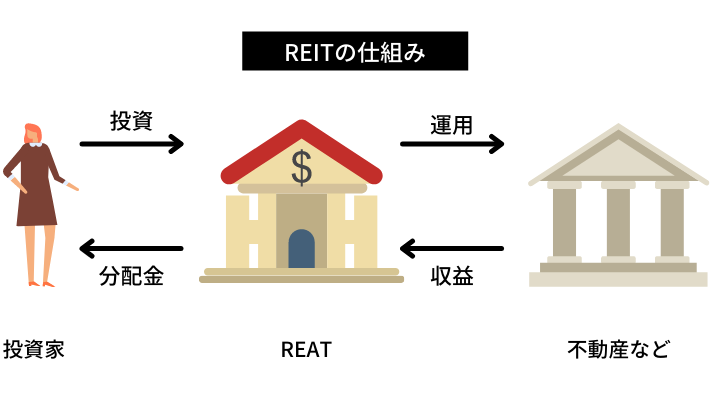

リート(りーと)

投資家から集めた資金で不動産などを購入し、賃貸収入や売買益を投資家に分配する商品のこと(REIT)。

いろいろなおかず(不動産)がいっぱい入っているお弁当箱のようなものです。

リアルタイム注文(りあるたいむちゅうもん)

今現在、表示されている価格で注文すること。

一般的に一部の証券会社(LINE証券・CONNECT)を除いて、単元未満株の取引には発注と約定に時間差があります。

単元未満株の一般的な注文と約定(例)

レジスタンスライン(れじすたんすらいん)

上値抵抗線のことで、高値のメドを示すラインのこと。

過去一定期間の上値と上値を結んだ線をレジスタンスラインといいます。

レジスタンスライン近くまで値上がりすると、売りが増えて下げはじめることが多いです。

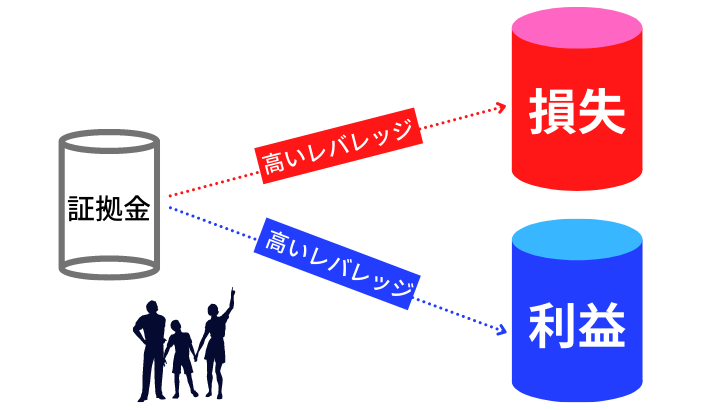

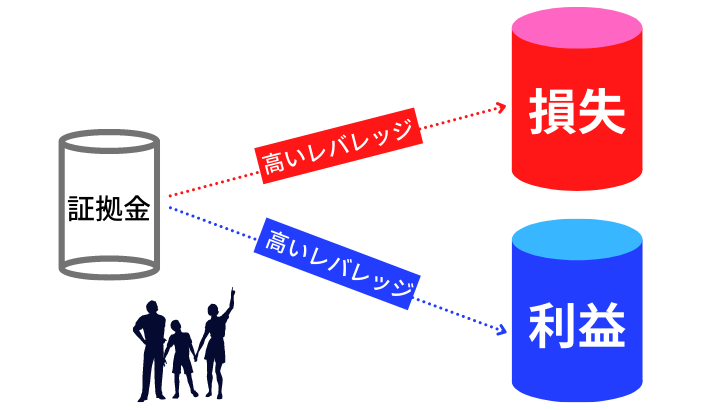

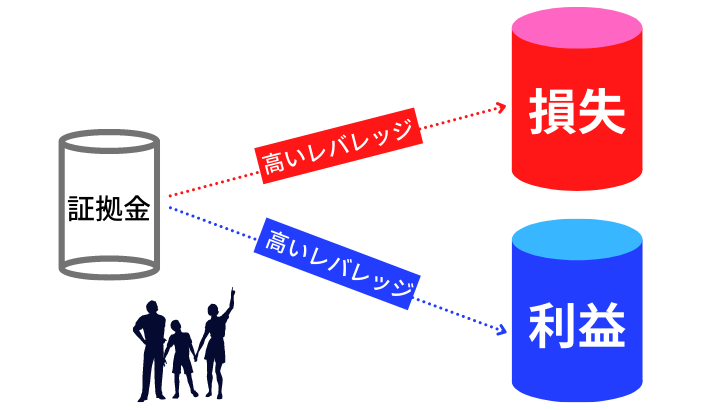

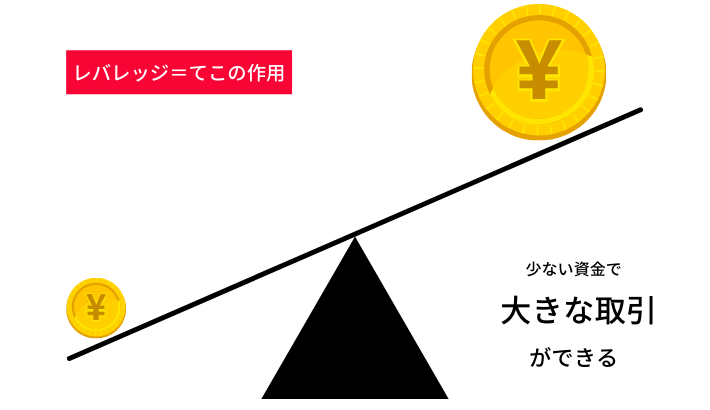

レバレッジ(ればれっじ)

英語で「てこの作用」という意味で、手持ち資金以上にお金を借りて取引すること。

レバレッジを使うことでより多くの利益を望めますが、逆により多くの損失になることもあります。

信用取引では最大約3.3倍のレバレッジを掛けられます。

ロスカット(ろすかっと)

損失がでている状態で、決済してポジションを手じまうこと。

ロスカットは損切りともいいます。

決済することにより損失を確定させて、被害を最小限にとどめなければいけません。

投資をはじめたばかりの頃は、なかなかロスカットができない傾向があります。

ロスカットは大事です。

あらかじめロスカットする価格を決めておきましょう。

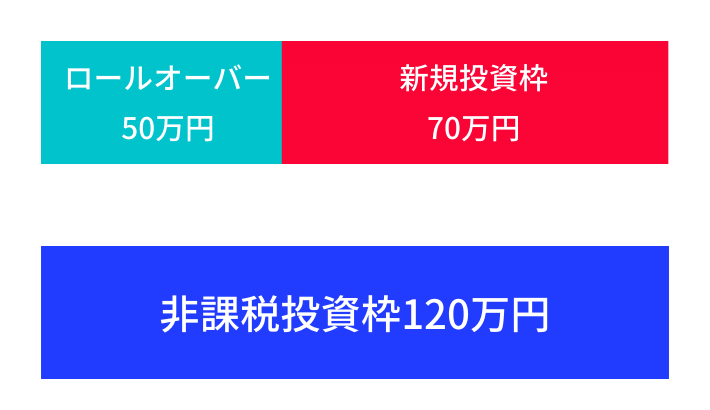

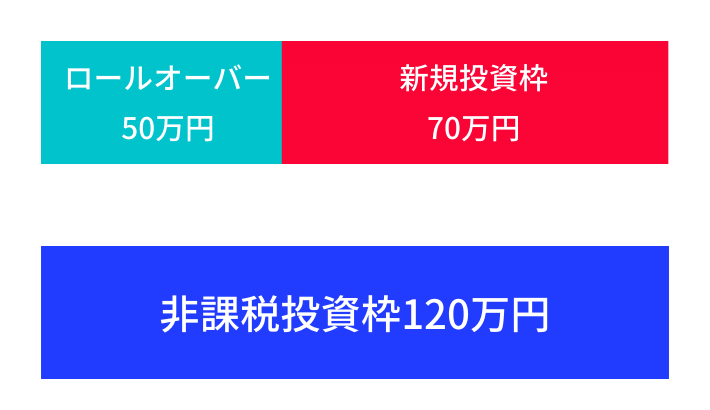

ロールオーバー(ろーるおーばー)

一般NISAの非課税期間(5年間)が終わったときに、売ったり課税枠に移管させず、つぎの非課税枠(120万円)へ移すこと。

ロールオーバーした場合、ロールオーバーした分だけ新たに投資する金額が少なくなります。

英数字

BDC(びーでーしー)

Business Development Companies(ビジネス ディベロップメント カンパニーズ)の略語で、米国の中小企業や新興企業の経営を金銭面・経営面から支援する投資会社のこと。

配当利回りが高く、米国の経済成長への期待から注目されています。

ただし、対象企業は非上場のためリスクは高いです。

BDC関連銘柄

- ミューズニッチ米国BDCファンド(為替ヘッジあり・毎月分配型)

- 新・ミューズニッチ米国BDCファンド(為替ヘッジあり・年2回決算型)

- 新・ミューズニッチ米国BDCファンド(為替ヘッジあり・毎月分配型)

- ミューズニッチ米国BDCファンド(為替ヘッジあり・年2回決算型)

- 新・ミューズニッチ米国BDCファンド(為替ヘッジなし・毎月分配型)

ETF(いーちーえふ)

「Exchange Traded Funds」の略語で、日経平均やダウ平均などの指数に連動して運用する株式市場で売買できる投資信託のこと。

さまざまなおかず(銘柄)をいっぱい詰め込んだお弁当(ETF)だと理解してください。

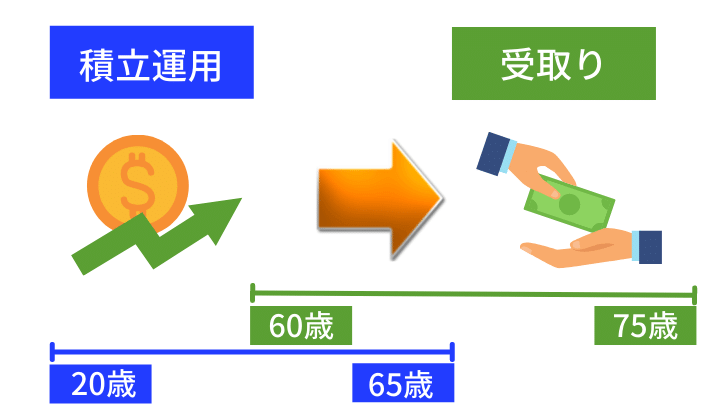

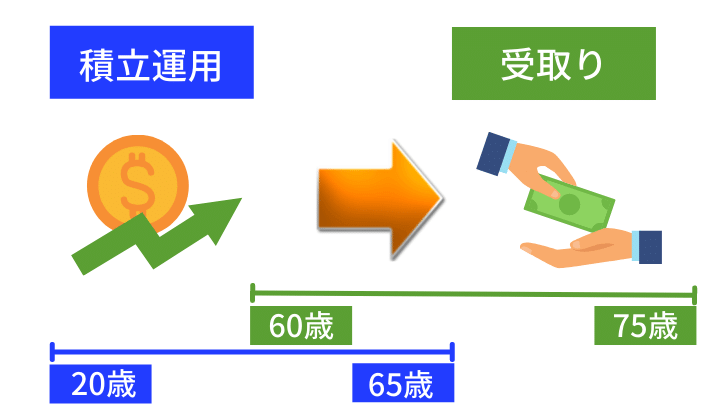

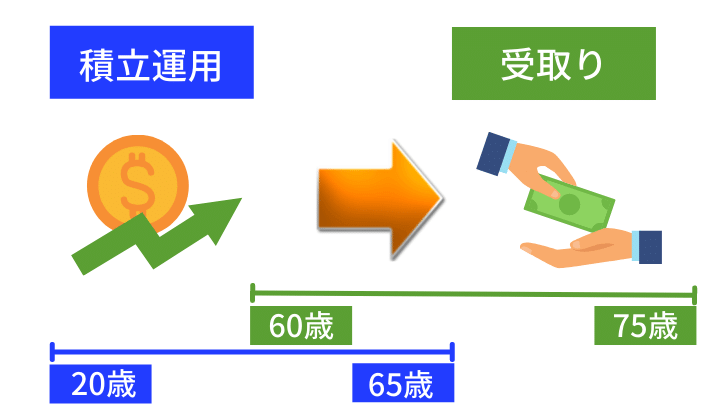

iDeCo(いでこ)

自分で選んだ商品を自分で運用する私的年金のこと。

「NISA」「つみたてNISA」と同じ少額投資非課税制度のひとつです。

月々5,000円から積立ができて、原則60歳以上で一括or分割で受けとれます。

掛け金はすべて所得控除の対象となり、運用益は非課税となります。

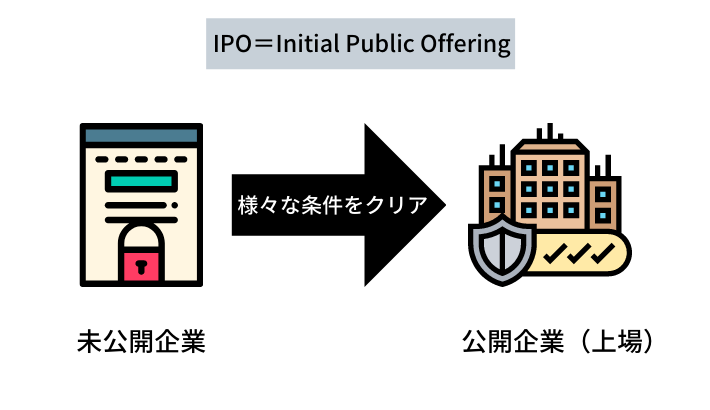

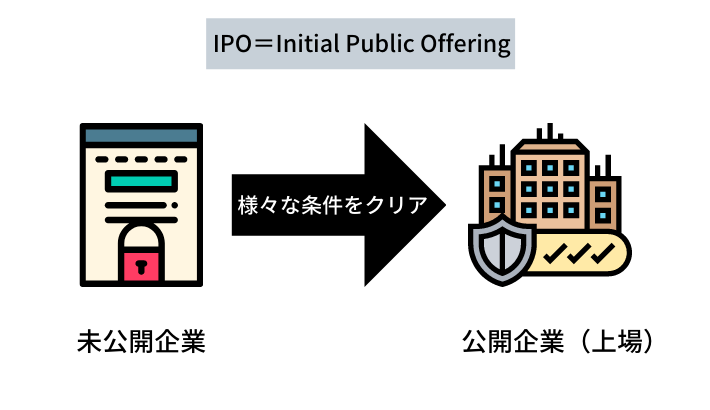

IPO(あいぴーおー)

「Initial Public Offering」の略語で、新規公開株のこと。

証券取引所に上場して、誰でも株式の取引ができるようにすることです。

IPO株は利益が出やすいといわれています。

MMF(えむえむえふ)

Money Market Fundの略語で、外貨建てマネー・マーケット・ファンドのこと。

安全性の高い国債や社債を中心に投資しています。

元本割れの可能性がとても低い(リスクが低い)商品なので、初心者にオススメです。

長期投資での複利運用に向いています。

NISA(にーさ)

株式投資や投資信託などの「配当金・分配金・譲渡益」が、最長5年間非課税となる制度のこと。

限度額は年間120万円までなので、600万円を非課税で投資できます。

iDeCoとは異なり、いつでも売却できます。

「つみたてNISA」「iDeCo」と同じ少額投資非課税制度のひとつです。

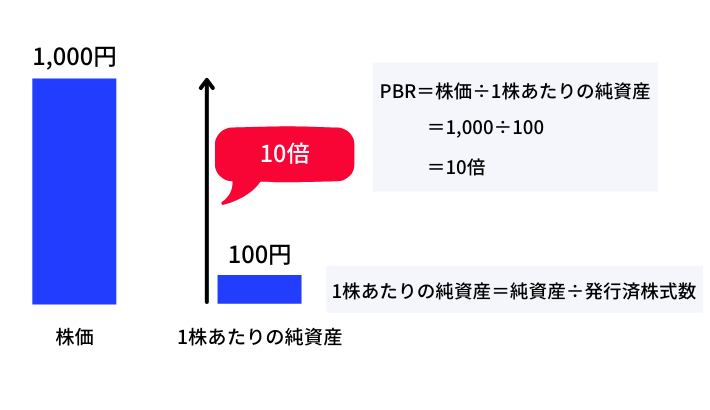

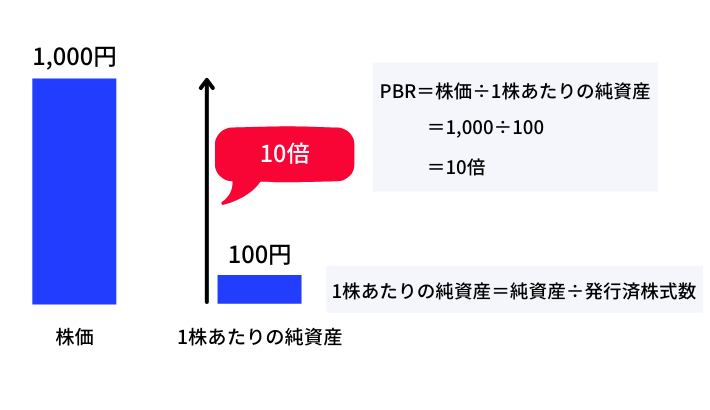

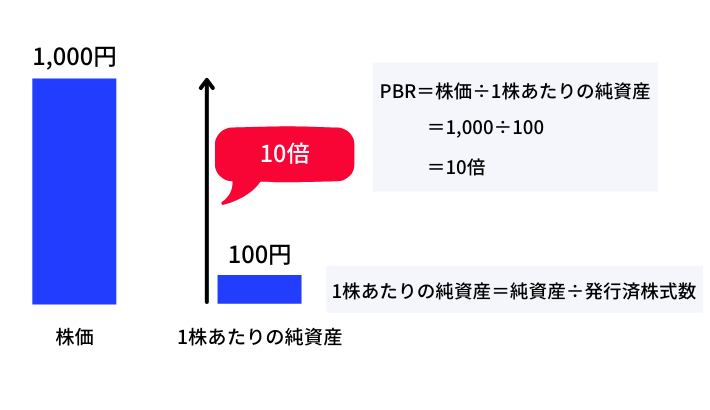

PBR(ぴーびーあーる)

現在の株価が高いか安いかを判断する材料のひとつ。

「Price Book-value Ratio」の略で、株価純資産倍率といいます。

PBRが低いほど株価は安いと判断します。

- PBR=時価総額÷純資産

- PBR=株価÷1株あたりの純資産(BPS)

一般的に、PBR=1倍がめやすとされていて、PBR<1になると株価は割安とみなされます(業種間で異なる)。

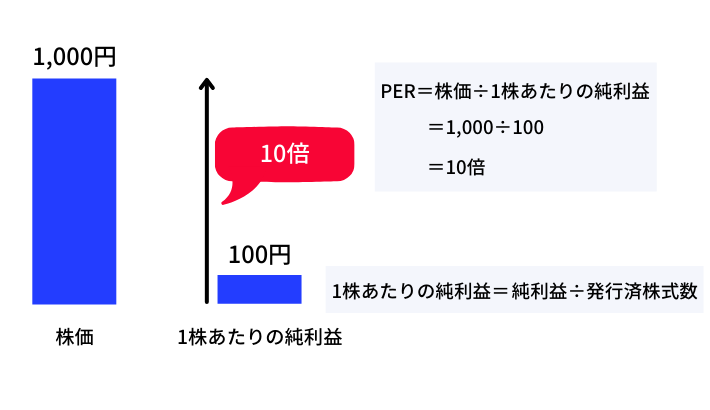

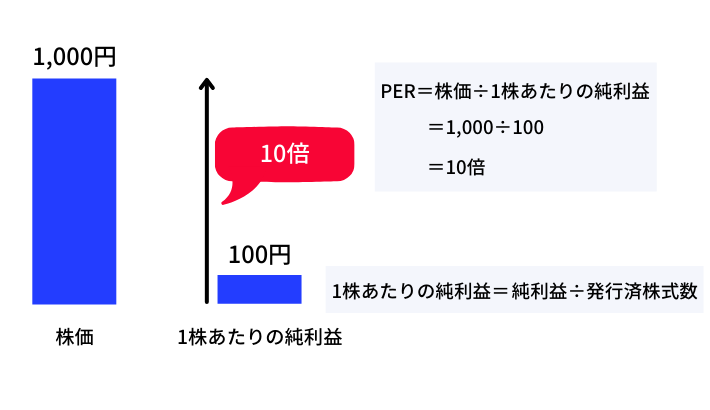

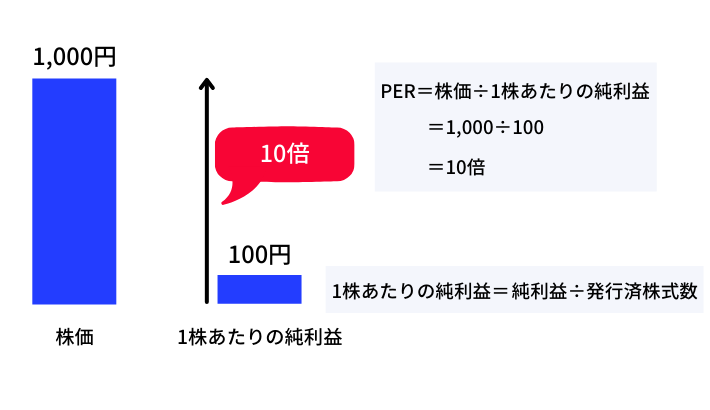

PER(ぴーいーあーる)

現在の株価が高いか安いかを判断する材料のひとつ。

「Price Earnings Ratio」の略で、株価収益率といいます。

PERが低いほど株価は安いと判断します。

- PER=時価総額÷純利益

- PER=株価÷1株当たり純利益(EPS)

PERは業種によって異なるので、同じ業種同士でくらべるのが一般的です。

PTS取引(ぴーちーえすとりひき)

PTSとは、東京証券取引所などの証券取引所を通さずに、証券会社が各々開いている取引所です。

PTS取引ができることで、証券取引所が取引できない時間でも株式を売買できます。

楽天証券と松井証券のPTS取引時間

最後まで読んでいただきましてありがとうございました。

これからも日々用語を追加していきますので、何卒よろしくお願いいたします。

それではまた。

コメント