クマ美

クマ美カバードコールは「カバコ」と呼ばれているわ。

カバードコールは、損切りに必須の投資手法だモン。

損切りラインの設定で悩んでいませんか(損切りとは)?

「損切りを、遠くに設定すると損失が大きくなる...」

「損切りを、近くに設定すると頻繁に損切りになってしまう...」

損切りの設定は難しいですよね。

わたし自身、投資をはじめたばかりの頃は、損切りがうまくできずに ”コツコツドカーン” を何度もやらかしたものです。

そこで...遠くに損切りを設定しても、近くに設定したときと同じ損失額になる手法があれば、一気に悩みは解決します。

【損切りの悩みを解決してくれる夢のような投資手法】

「そのような都合の良い投資手法なんてあるはずがない!」

なんて声も聞こえてきそうですが...あるのです。

その名も「カバードコール戦略」

本記事では、”損切り上手” になれるカバードコール戦略についてわかりやすく解説しています。

カバードコール戦略を ”投資のお供” にして、”コツコツドカーン” から卒業してください。

カバードコール戦略へようこそ💘

- 九州を拠点に自動車販売店を経営

- 2015年より金融系ブログ作成

- ほったらかし投資が座右の銘

カバードコール戦略|損切り

本記事のオプション取引は、「日経平均株価」を対象にしている「日経225オプション取引」です(日経平均株価とは?)。

日経225オプション取引については、日経225オプションとは?|コール、プットなどの用語を解説!をご参考ください。

「有価証券の買い」と「コールオプションの売り」を同時に行うオプション取引の投資手法。株などの有価証券の価格が変動しないと予想される時に行い、有価証券の価格上昇の収益が限定される分、オプション・プレミアムを獲得しインカムゲインを増やすことが可能。

野村証券

数多あるオプション戦略のなかで、カバードコール戦略は最も初心者向けの戦略と言われています。

どれも舌をかみそうです( ´艸`)

カバードコール...コールで包む?覆う?

いずれにせよ、カバードコール戦略はコールの役目が重要そうですね。

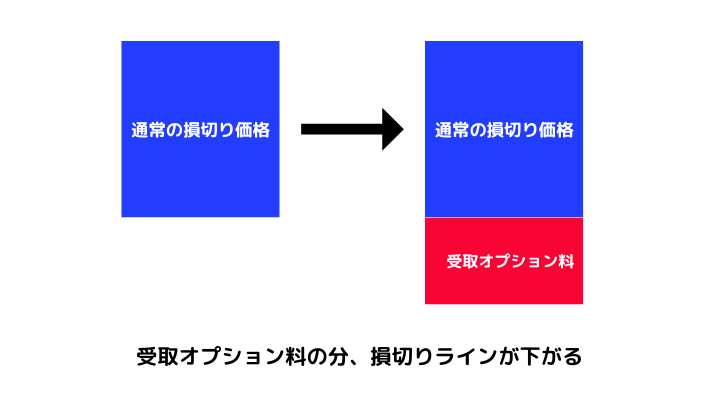

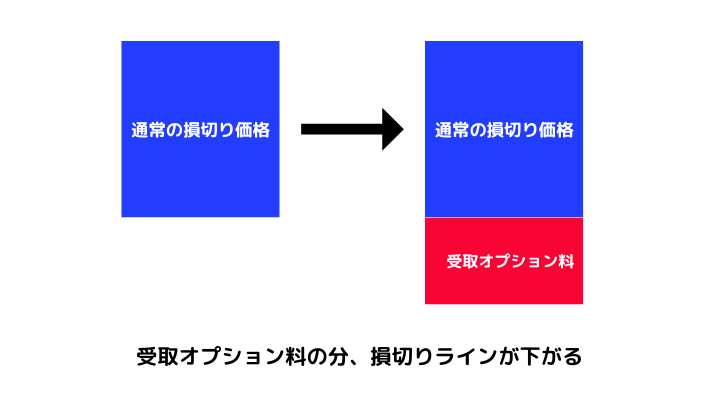

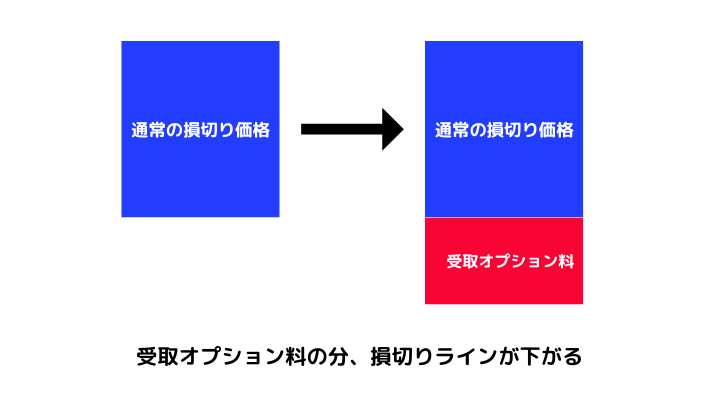

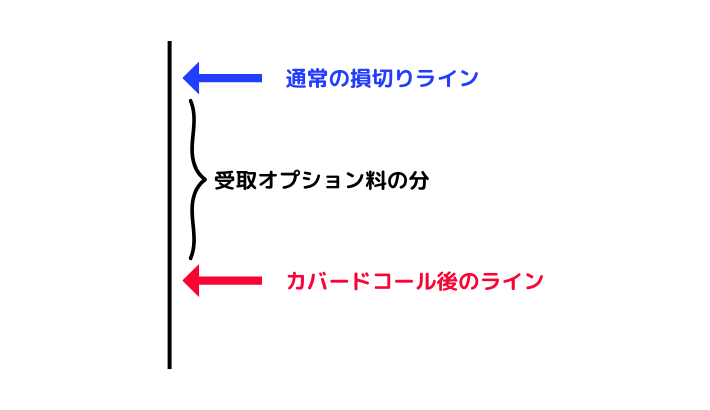

先述したようにカバードコール戦略では、コールを売ることで受け取るオプション料が、損切りラインを遠ざけてくれます(オプション料とは?)。

すなわち、受取オプション料の分だけ損切りラインを下げられるのです。

損切りライン

損切りラインが遠ざかることで、「損切りになった後すぐに、相場が上昇した~」などの嘆きが減ることでしょう。

損切りラインが下がってうれしい反面、デメリットもあります。

どれほど日経平均株価が上昇しても利益は限定となり、逆に日経平均株価が下落すると損失は無限となってしまいます。

しっかりと損切りラインを設定して、取引に臨んでください。

それではつぎに、具体的にカバードコール戦略について解説します。

カバードコール戦略|犠牲

カバードコール戦略は、コールオプションを売ることで、先物の買いポジションを助ける戦略です。

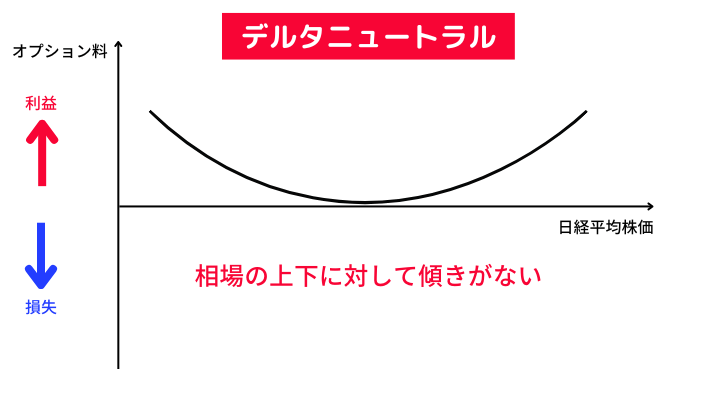

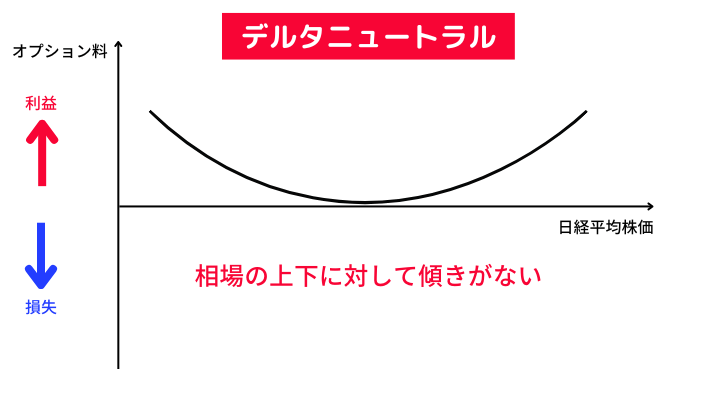

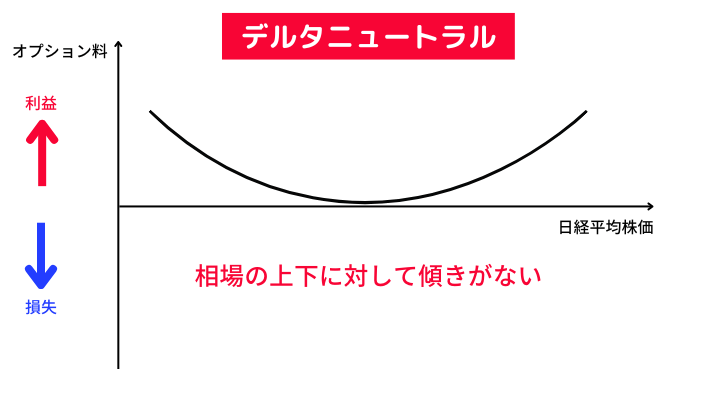

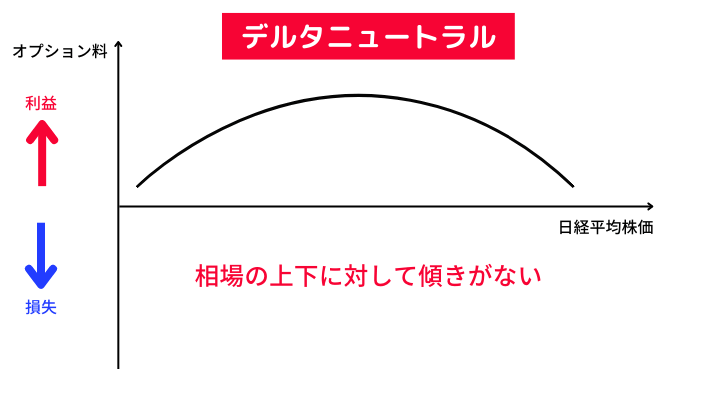

先物とオプションの合計デルタをゼロにすることで、相場が暴騰してもコール売りからの損失が発生しなくなるからです。

*詳しくは後述

その代わりに、利益は限定になってしまいますが...。

デルタニュートラル

日経平均先物については、先物取引はお小遣い程度で(´艸`)|わかりやすく解説します!をご参考ください。

コールオプションの権利行使価格は、先物ミニ10枚(ラージ1枚)を利益確定(反対売買)予定の価格に設定します(権利行使価格とは?)。

権利行使価格を日経平均株価(アット・ザ・マネー)から離すほど、受取オプション料が少なくなりますが、最大利益は大きくなります。

先物買いの利益が大きい地点で、デルタを0に近づけるからです。

逆に近づけるほど、受け取るオプション料は多くなりますが、最大利益は小さくなってしまいます。

先物買いの利益が小さい地点で、デルタを0に近づけるからです。

- 受け取るオプション料が少なくなる。

- 最大利益が大きくなる。

- 受け取るオプション料が多くなる。

- 最大利益が小さくなる。

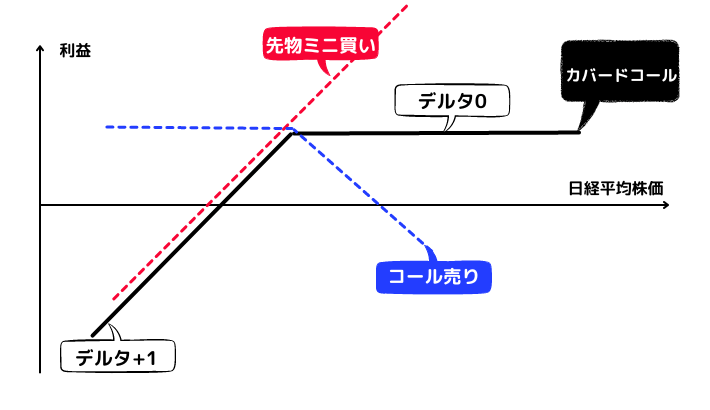

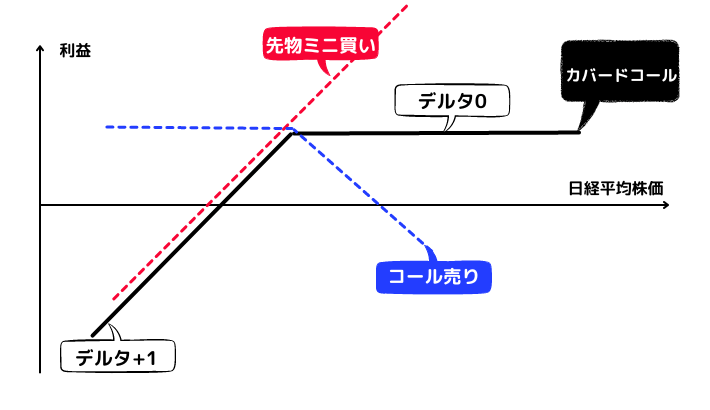

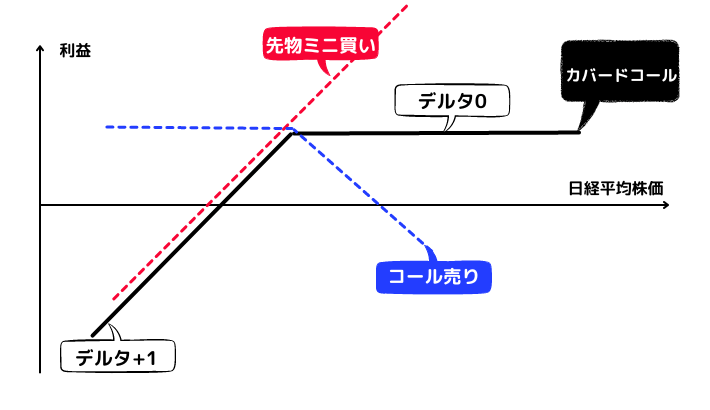

下記グラフは、日経平均株価が27,500円のときに、先物ミニを10枚買ってコール27,750円を1枚売った場合の損益図です。

損益図

- 水色線=エントリー日の損益グラフ

- 青色線=満期日の損益グラフ

- 受取オプション料【175円】

- 最大利益【425円】=27,750円(コール売り)ー27,500円(先物ミニ)+175円

- 損益分岐点【27,325円】=27,500円(コール売り)ー175円(受取オプション料)

*オプション料×1,000が実際の取引額

日経平均株価が27,750円を超えると利益は限定で、逆に27,325円以下になると損失無限大となります。

グラフからわかるように、「相場上昇による利益拡大の可能性を犠牲にして、確実な利益を取る戦略」がカバードコールです。

くわえて事前にオプション料を受け取ることで、受取オプション料の分損失を確実に減らせる戦略ともいえます。

また他のオプション戦略とは違い、ギリシャ指標をまったく使わないので、理解がしやすい戦略ですね(ギリシャ指標とは?)。

つぎは、カバードコール戦略の損益図について説明します。

カバードコール戦略|損益図

カバードコール戦略の損益図は、「先物買い」と「コールオプション売り」の損益図を合成したものです。

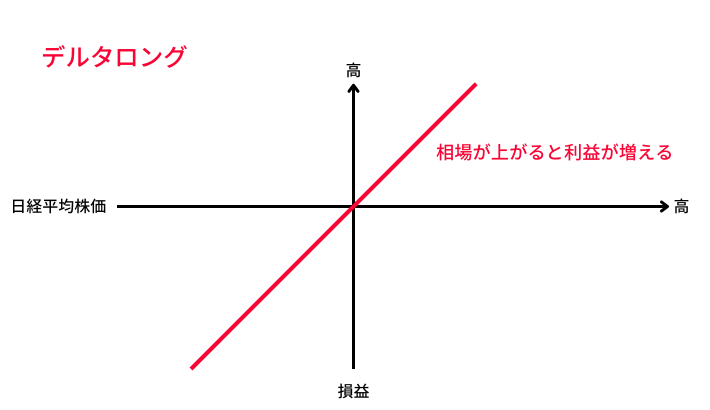

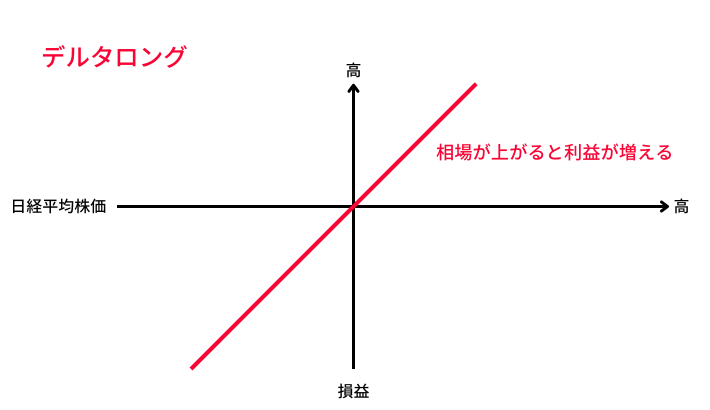

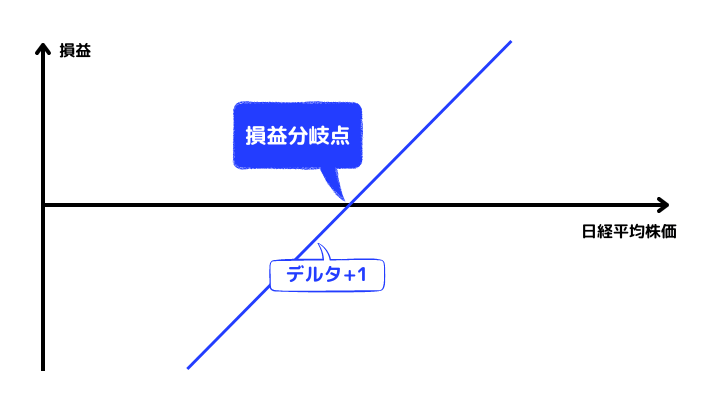

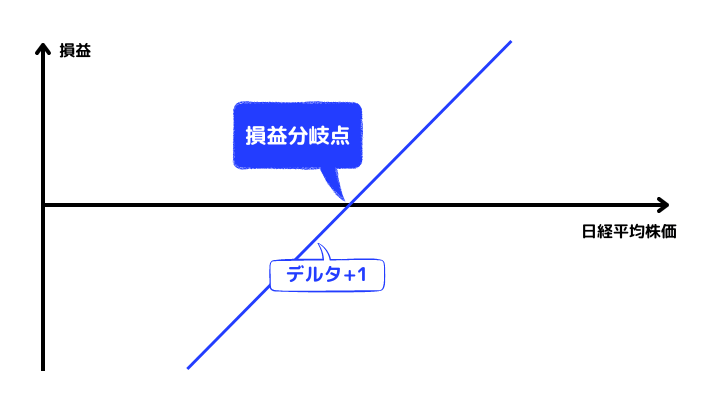

先物買いだけの取引は、利益も損失も無限大となります(デルタロング)。

デルタロング

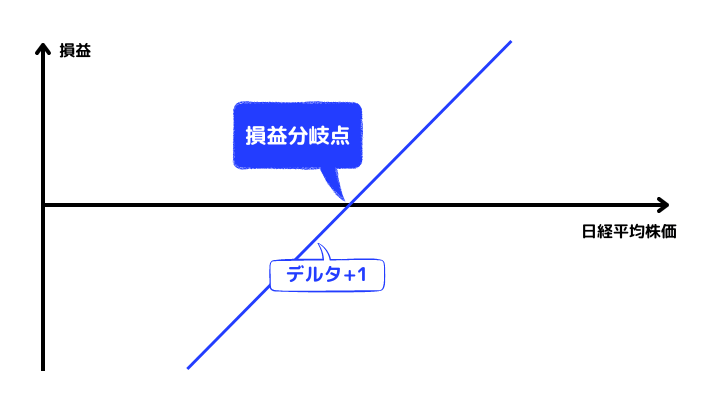

先物ミニ10枚(先物ラージ)のデルタは1なので、損益は日経平均株価の値動きとまったく同じです。

すなわち、日経平均株価が10円上昇すれば10円の利益になります。

先物ミニ10枚(ラージ1枚)の損益図

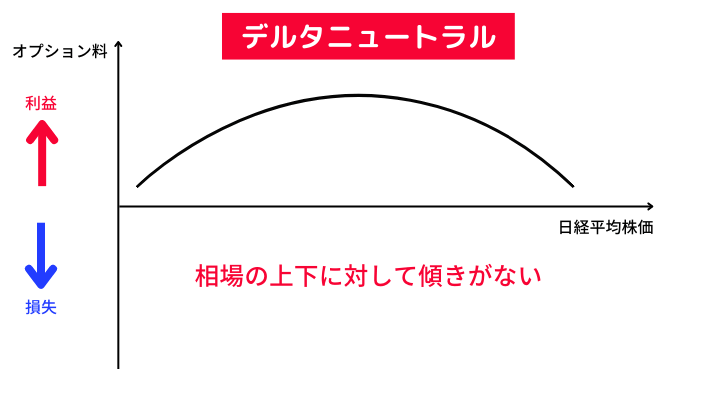

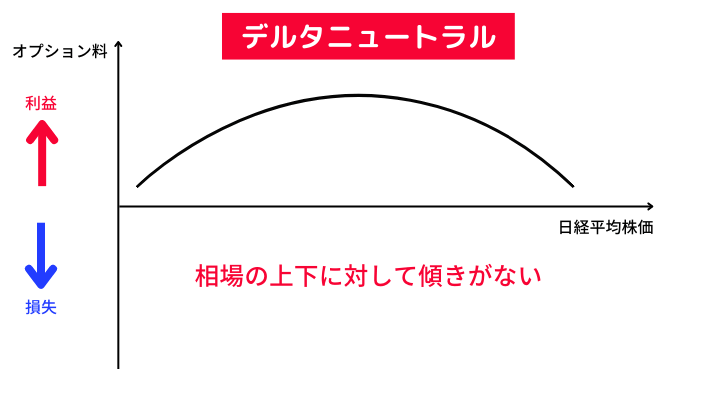

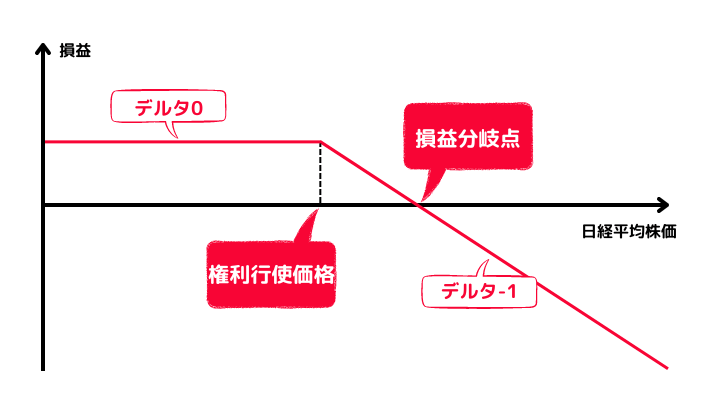

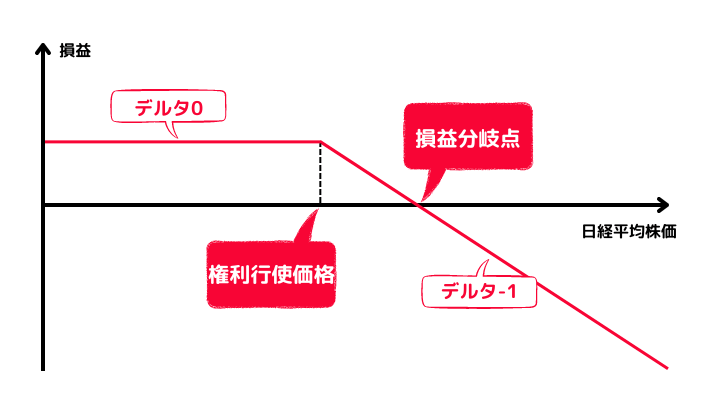

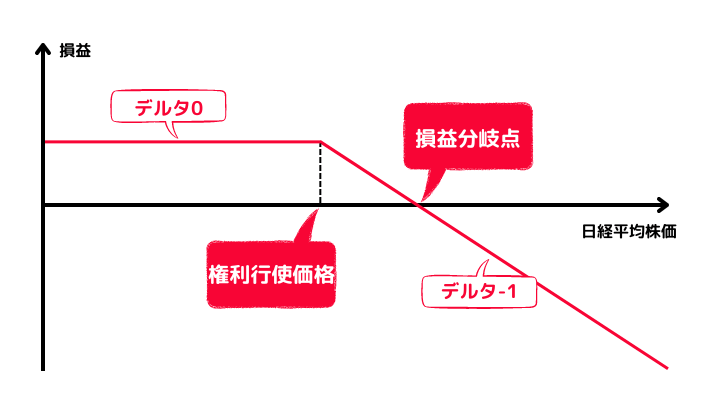

コールオプション単体の売りは、利益が限定で損失は無限大です。

利益限定の範囲(権利行使価格未満)はデルタが0なので、日経平均株価が上下どちらに動いても利益は一定となります。

利益は受取オプション料のみです。

コール売りの損益図(満期日)

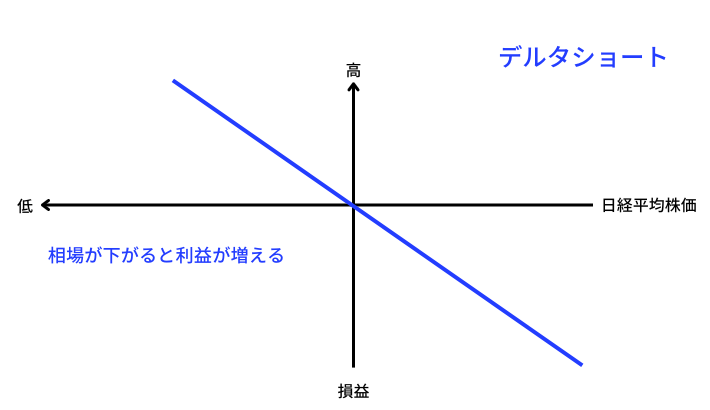

一方、日経平均株価が権利行使価格を超えるにつれてデルタが-1(デルタショート)に近づき、日経平均株価の上昇分と同じだけ損失となります。

デルタショート

先物買いとコールオプション売りを組み合わせると、利益限定で損失無限大になります。

カバードコールの合成図

- デルタ1の太い実線=青デルタ0と赤デルタ+1を合計して黒デルタ+1

- デルタ0の太い実線=青デルタ-1と赤デルタ+1を合計して黒デルタ0

デルタ1の損益線では、いずれ日経平均株価の値動きと同じだけ損益になり、デルタ0の損益線では、日経平均株価が上がっても下がっても同じ利益(受取オプション料)になります。

なぜならデルタ0の損益線では、先物の利益とコール売りの損失が打ち消されるからです。

デルタについては、初心者向け|オプション取引のデルタをわかりやすく解説します!をご参考ください。

またカバードコール戦略は、受取オプション料の分損失が減るので、先物単体の買いよりも有利な取引になります。

カバードコール戦略をやらない理由などありません。

まとめ

- 日経225先物ミニ10枚(先物1枚)に対して、コールを1枚売る。

- 受取オプション料の分、損切りラインを下げられる。

- 受取オプション料の分、先物単体の買いよりも損失額が減る。

- 相場がコール売りの権利行使価格を超えても、先物買いの利益で相殺される。

カバードコール戦略は、ギリシャ指標が居並ぶオプション戦略のなかで、最も理解しやすい手法といわれています。

オプション取引は、相場の上下からの利益だけではなく、さまざまな確率からも利益をねらえる取引です。

まずはカバードコール戦略を足掛かりにして、オプション取引をはじめてみませんか。

- 「ほったらかし投資」とは読んで字のごとく、商品を買ったあとは ”ほったらかし” ているだけの投資方法。

- 「ほったらかし投資」の中身はさまざまだが、投資のプロやAIに売買をまかせるというのが基本。

- 「ほったらかし投資」は、<初心者も始めやすい><少額から始められる><長期投資に有効な>投資方法。

それではまた。

コメント